Etter store nedganger i porteføljer dette året som følge av svakheter på tvers av globale pengemarkeder, ser mange investorer nå etter aktiva som kan gi beskyttelse mot turbulensen i aksjemarkedet. Og med inflasjonsnivåer verden ikke har sett maken til på flere tiår, og raskt økende rentesatser, er investorer også på utkikk etter aktiva som kan gi noe beskyttelse for de negative påvirkningene av disse tendensene.

Blant aktivatypene som ser ut til å tilfredsstille disse kravene, finner vi Real Estate Investment Trusts (REIT-er). Disse offentlig omsatte investeringsselskapene eier eller finansierer porteføljer med fast eiendom, og blir ofte oversett av investorer. REIT gir investorer en rekke fordeler, blant annet høyt utbytte, beskyttelse mot inflasjon, relativt lav korrelasjon med aksjemarkedet som helhet, og lave transaksjonskostnader. Gitt disse fordelene kan de være et godt valgt for de som vil diversifisere i det nåværende «risk-off»-miljøet.

Les mer om eToros REIT-smartportefølje her.

Hvordan fungerer REIT?

REIT-er er enkelt forklart investeringsselskaper som eier, driver eller finansierer inntektsgenererende eiendomsaksjer. De ligner på vanlige investeringsfond i det at de samler sammen kapital fra mange investorer slik at investeringsforvalterne i enheten kan foreta større investeringer.

En REIT kan være en god måte for mindre investorer å bli eksponert for eiendomsmarkedet på. De er oppført på aksjemarkedet, på samme måte som aksjer, og det gjør dem svært likvide (til forskjell fra fysisk eiendom, som det kan ta både måneder og år å kjøpe eller selge). Samtidig er transaksjonskostnadene svært lave. Med disse eiendomsinvesteringene slipper du å bekymre deg for å betale tusenvis av kroner i registreringsavgifter og eiendomsmeglergebyrer, slik du ville gjort hvis du kjøpte fysiske eiendommer.

REIT-er er vanligvis spesialisert på ett område i aksjemarkedet. Dette er noen av de viktigste eiendomsområdene de investerer i:

- Leilighetsbygg

- Kontorbygg

- Kjøpesentre

- Hoteller

- Helseinstitusjoner

- Varehus for netthandel

- Lageranlegg

- Datasentre

For å være kvalifisert som en REIT, må selskaper vanligvis oppfylle bestemte kriterier. I USA må for eksempel et selskap ha de fleste av investeringene og inntektene sine tilknyttet eiendomsinvesteringer, og de må distribuere minst 90 % av skattbar inntekt til aksjonærene årlig, i form av utbytte. Tilsvarende, i Storbritannia må en REIT distribuere 90 % av avkastningen fra eiendomsutleie til aksjonærene.

Derfor er REIT-er en god investering i 2022.

I dagens marked kan REIT-er potensielt spille en verdifull rolle i investorers porteføljer.

En av de store fordelene med REIT-er er at de ikke beveger seg helt synkront med aksjemarkedet. Ofte gjør de det bedre enn markedet som helhet i perioder med turbulens i aksjemarkedet, på grunn av at de har svært motstandsdyktige innkomststrømmer. Men i lengden vil likevel REIT-er gi avkastning på line med aksjemarkedet. Tro det eller ei, samlet sett har REIT-er ofte gjort det bedre enn aksjer i lengden. Mellom 1972 og 2019, for eksempel, genererte FTSE NAREIT-indeksen en avkastning på 13,3 % pr. år. Det var høyere enn avkastningen fra S&P 500-indeksen, som hadde en avkastning på 12,1 % pr. år.

En annen viktig fordel med REIT-er, er at de betaler utbytte regelmessig. Og fortjenesten kan være attraktiv. Akkurat nå har mange REIT-er en fortjeneste på 4 % eller mer. Det bestyr at det er mulig for privatinvestorer å få inntekt fra eiendomsmarkedet uten å selv måtte kjøpe eller forvalte eiendom. I dagens miljø, der det er vanskelig å oppdrive kapitalgevinster, er regelmessig utbytte verd sin vekt i gull.

I tillegg kan REIT-er verne mot inflasjon. Når det er høy inflasjon, vil eiendomsutleiere kunne øke leien for å dekke økte kostnader (langtidsleiekontrakter er ofte bundet til inflasjon). Det støtter utbyttevekst. Samtidig vil eiendomsverdier ofte øke når prisene øker. Det er fordi høyere priser for arbeidskraft, materialer og tomter gjør det mindre levedyktig å bygge nytt, slik at tilbudet blir redusert.

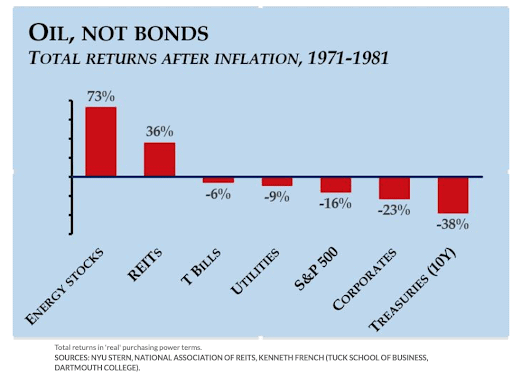

Det er verdt å merke seg at på 1970-tallet, da inflasjonen var rekordhøy, gjorde REIT-er det svært godt. Faktisk var de den aktivaen som gjorde det nest best, etter energiaksjer.

Tidligere resultater er ikke en indikasjon på fremtidige resultater.

Her må det advares om at selv om REIT-er gjorde det bra gjennom tiåret, var ikke veksten en rett linje. For eksempel var det noen svakheter i aktivaprisene under den OPEC-relaterte resesjonen fra 1972 til 1974.

Når det gjelder økte kurser bør REIT-er til en viss grad være beskyttet, siden mange har gjeld med fast kurs og lang betalingstid. Derfor vil ikke økninger i korttidsrentesatsene har noen stor påvirkning på kapitalkostnadene deres.

Med tanke på alt dette ser REIT-aksjer svært fristene ut akkurat nå. Ikke bare kan de potensielt gi både porteføljediversifisering og inntekt fra utbytte, de kan også potensielt beskytte mot inflasjon og økte rentesatser.

Slik investerer du i REIT-er

For å gjøre det enkelt for investorer å få eksponering for REIT-er, har eToro opprettet REIT-smartporteføljen. Dette er en fullt allokert portefølje som er helt og holdent fokusert på REIT-aksjer.

Gjennom denne smartporteføljen kan investorer bli eksponert for en rekke ulike ledende REIT-er, inkludert de som eier og forvalter boliger, kontorer, lagerhus, helseinstitusjoner og lagere.

Du kan lese mer om eToros REIT-smartportefølje her.

Copy Trading utgjør ikke investeringsråd. Verdien på investeringene dine kan gå opp eller ned. Kapitalen din er risikoutsatt.