Il pair trading – o trading di coppia – è una strategia di trading che permette di trarre profitto da diverse condizioni di mercato. Continua a leggere per scoprire tutto ciò che c’è da sapere sul pair trading.

I mercati possono attraversare diverse fasi: trend al rialzo, trend al ribasso, movimenti laterali. Le strategie di trading più semplici tendono a sfruttare i trend, cercando di comprare quando il prezzo di un asset è basso e vendere quando il prezzo è alto.

Questo tipo di strategie non permette ai trader di gestire rischi quali il market risk – ossia i pericoli legati ai mercati che si muovono nella direzione opposta rispetto a quella desiderata.

Strategie market neutral

Le strategie di trading neutrali rispetto al mercato, al contrario, non si curano delle specifiche fasi attraversate dai prezzi. Ecco perché si definiscono neutrali: lo scopo di queste strategie è aprire posizioni diverse che possano mitigare il rischio l’una dell’altra.

Il pair trading rientra proprio in questo tipo di strategie e, come suggerisce il nome, mira a utilizzare due asset per volta.

Pair trading

La strategia del pair trading consiste nell’identificare due asset che hanno mostrato una correlazione positiva nel tempo e il cui rapporto presenta un’anomalia in un particolare momento. Una volta identificati, si inizia a negoziare quegli asset supponendo che la correlazione e i prezzi torneranno nella media.

Non si può mai stabilire con certezza quali siano i futuri sviluppi dei prezzi

I passi da seguire per farlo sono i seguenti:

- Identificare due asset storicamente correlati,

- Aspettare che la correlazione e i prezzi divergano da ciò che si osserva normalmente,

- Vendere l’asset che appare sopravvalutato rispetto ai dati storici e comprare quello che appare svalutato,

- Le posizioni dovrebbero essere chiuse quando i prezzi e la correlazione tra gli asset tornano nella norma.

Analizziamo un esempio reale.

Scegliere strumenti finanziari positivamente correlati

Il modo più semplice per individuare due asset positivamente correlati è scegliere titoli che appartengono alla stessa industria o settore – ci si aspetta, infatti, che questi tendano a svilupparsi in modo simile.

Per esempio, due asset appartenenti all’industria bancaria potrebbero avere una correlazione positiva e reagire in modo simile a fattori esterni. Guardiamo ora dati reali raccolti tra gennaio 2022 e gennaio 2023.

Prima di analizzarli, è bene considerare che la correlazione tra due asset viene espressa in valori che vanno da 0 a 1 – 0 significa che gli asset non sono correlati, 1 che la correlazione è assolutamente positiva.

| Società | Industria | Correlazione |

|---|---|---|

| Lloyds | Bancaria | 0.70 |

| Barclays | ||

| Sainsbury | Vendita al dettaglio | 0.79 |

| Tesco | ||

| Legal & General | Assicurazioni | 0.61 |

| Aviva | ||

| HSBC | Bancaria | 0.63 |

| Standard Chartered | ||

| Anglo American | Estrazione | 0.87 |

| Antofagasta | ||

| Barratt Developments | Immobiliare | 0.98 |

| Taylor Wimpey | ||

| Haleon | Beni di consumo | 0.75 |

| Unilever | ||

| HSBC | Bancaria | 0.53 |

| Natwest |

(Dati basati sui prezzi di chiusura)

Due degli asset che mostrano una correlazione fortemente positiva sono Anglo American e Antofagasta. Il fatto che la correlazione tra questi due asset si sia dimostrata ancora più forte durante i cinque anni precedenti (arrivando a 0.91) rafforza le nostre supposizioni.

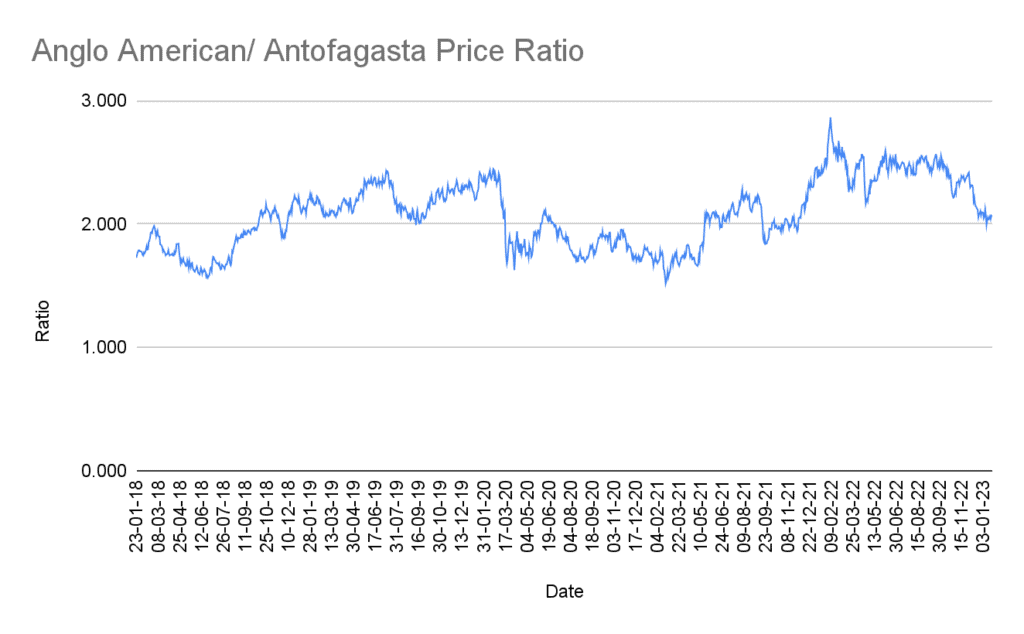

Un modo per ottenere una panoramica grafica della correlazione è creare un grafico che consideri il rapporto tra i prezzi degli asset nel corso del tempo, come mostrato nell’immagine:

Le performance passate non sono un’indicazione dei risultati futuri. Grafico basato sui prezzi di chiusura.

Fonti: Yahoo Finance

I dati osservati evidenziano che il rapporto tra i prezzi di questa coppia di asset tende a muoversi in un range che va da 1.6 a 2.4, con una media intorno a 2.1. Si osserva anche la tendenza a ritornare verso il rapporto medio tra i prezzi.

Utilizzando questi dati possiamo fissare delle linee guida per attuare la nostra strategia di trading di coppia — nel caso specifico, compreremo Antofagasta e venderemo Anglo American quando il rapporto tra i due è più vicino al limite superiore. Faremo invece l’opposto quando il rapporto si avvicina al limite inferiore.

Poiché il trading di coppia prevede una posizione lunga e una short, i CFD possono rivelarsi strumenti utili, poiché permettono di utilizzare la leva finanziaria per vendere allo scoperto.

Position sizing nel pair trading

Il pair trading prevede che vengano utilizzate due posizioni di tipo opposto per una coppia di asset che risulta positivamente correlata, in modo che si riduca al minimo il rischio di mercato.

Si cerca, dunque, di avere un’esposizione simile per entrambi gli asset.

Ai fini del nostro esempio, consideriamo quanto avviene il 20 maggio 2022: il rapporto tra i due asset aumenta fino a raggiungere 2.4, pertanto decidiamo di vendere allo scoperto Anglo American a 35,75 £ e di aprire una posizione lunga su Antofagasta, scambiato a 14,50 £, supponendo che il rapporto tra i due tornerà alla media storica. Nel nostro esempio, apriamo posizioni da 10.000 £ ciascuna.

| Valori di apertura: |

| Anglo American | Antofagasta | |

|---|---|---|

| Apertura della posizione | Vendi 280 titoli | Compra 690 titoli |

| Prezzo del titolo | 35,75 £ | 14,50 £ |

| Valore dell’asset | 10.010 £ | 10.005 £ |

Il rapporto torna alla media storica. Il 23 gennaio decidiamo di chiudere le nostre posizioni, comprando Anglo American a 35,88 £ e vendendo Antofagasta a 17,60 £.

Suggerimento: in queste strategie, i momenti di entrata e di uscita dal mercato sono fondamentali. Per avere successo, dovrai seguire da vicino l’andamento dei titoli che ti interessano.

| Valori di chiusura: |

| Anglo American | Antofagasta | |

|---|---|---|

| Chiusura della posizione | Compra 280 titoli | Vendi 690 titoli |

| Prezzo di chiusura | 35,88 £ | 17,60 £ |

| Valore dell’asset | 10.046,40 £ | 12.144 £ |

| Risultato | 36,40 £ in perdita | 2.139 £ di profitto |

Profitto totale = 2.139 £

-36,40 £

2.102,60 £ Dal profitto totale bisogna sottrarre i costi sostenuti per mantenere aperte le posizioni.

Principi e rischi del pair trading

Come anticipato, il principio alla base del pair trading è che la coppia di asset scelta mantenga una correlazione positiva nel tempo. Inoltre, se si osserva un valore medio specifico risultante dal rapporto tra i prezzi dei due asset, e questo valore si registra nel tempo, allora si suppone che ogni volta che il valore divergerà, riuscirà poi a tornare alla media storica.

Uno dei rischi di queste supposizioni è che i dati storici non vengano confermati in futuro. Infatti, non si può mai stabilire con certezza quali siano gli sviluppi futuri dei prezzi. I due asset potrebbero anche non reagire più allo stesso modo ai fattori esterni o solo uno dei due potrebbe mostrare una reazione.

Inoltre, bisogna considerare che mantenere aperte delle posizioni comporta dei costi per i trader – pertanto, se si individua una coppia di asset e il profitto non risulta essere sufficiente per coprire anche questi costi, i trader potrebbero andare in perdita.

Conclusioni

Il pair trading mira a minimizzare il rischio di mercato, ma si tratta di una strategia di trading avanzata che potrebbe presentare altri pericoli per i trader.

Lo scopo di queste strategie è aprire posizioni diverse che possano mitigare il rischio l’una dell’altra

Questo è il quarto di una serie di cinque articoli dedicati alle strategie di trading avanzate. L’ultimo sarà dedicato all’anatomia di un sistema di trading.

Quiz

Domande frequenti

- Il pair trading evita completamente i rischi?

-

No. L’obiettivo del pair trading è limitare i rischi mam come per ogni altra strategia, i pericoli non possono essere eliminati del tutto, per il semplice fatto che nessuno può sapere con certezza come si svilupperanno i mercati. I trader che usano questa strategia di trading avanzata dovranno comunque tenere conto di eventuali rischi di mercato e sistemici.

- Il pair trading si può fare solo con coppie di equity?

-

No. Il pair trading può essere applicato a qualunque categoria di asset. Per la natura stessa di questa strategia avanzata di mercato neutrale, i trader dovranno accertarsi che la coppia di asset scelta, a qualunque classe questa appartenga, mostri effettivamente una correlazione positiva osservata attraverso dati storici. Più la correlazione si è protratta nel tempo, maggiori le possibilità che tale correlazione continui a verificarsi in futuro.

- Posso usare il pair trading con un broker tradizionale?

-

Il pair trading consiste nell’aprire contemporaneamente due posizioni opposte su coppie di asset positivamente correlate. Pertanto, i trader possono usare il broker che più preferiscono, a patto che questo consenta loro di utilizzare la leva finanziaria, o strumenti quali i CFD, per poter aprire sia posizioni lunghe che short.

- Se una coppia di asset mostra storicamente di avere una correlazione positiva, significa che questa correlazione sarà mantenuta anche in futuro?

-

No – e questo è precisamente uno dei rischi legati alla strategia del pair trading. Le performance passate degli asset non sono garanzia di risultati futuri simili – di fatto, la correlazione tra gli asset può cambiare. I trader solitamente considerano più probabile una correlazione futura simile se la correlazione storica si è protratta per lunghi periodi di tempo.

Le presenti informazioni vengono fornite al solo scopo educativo e non rappresentano consigli d’investimento o suggerimenti personali. Tali informazioni non devono quindi essere interpretate come offerte o solleciti di compravendita di strumenti finanziari.

Il materiale è stato preparato senza tener conto di precisi obiettivi d’investimento o specifiche situazioni finanziarie e non soddisfa pertanto i criteri legali e legislativi previsti per la promozione di ricerche indipendenti. Non tutti gli strumenti finanziari e i servizi cui viene fatto riferimento sono offerti da eToro e qualsiasi riferimento alle prestazioni passate di uno specifico strumento, indice o prodotto d’investimento preassemblato non rappresenta né deve essere interpretato come un indicatore affidabile di possibili prestazioni future.

eToro non offre alcuna garanzia né si assume la responsabilità in merito all’accuratezza o alla completezza del contenuto esposto nella presente guida. Il lettore deve garantire di aver compreso appieno i rischi comportati dal trading prima di impegnare capitale. Si sconsiglia di mettere a rischio più denaro di quanto non se ne possa perdere.