Gli ordini Stop-Loss e Take Profit svolgono un ruolo cruciale nella gestione del rischio e nella costruzione di un portafoglio d’investimenti diversificato ed equilibrato. Scopri come impostare gli ordini Stop-Loss e Take Profit in linea con il tuo profilo e con la tua strategia di investimento.

Vorresti includere gli ordini Stop-Loss e Take Profit nella tua strategia di trading, ma non sai da dove iniziare? In questa guida base ti spiegheremo cosa sono e come funzionano questi ordini e scopriremo perché possono aiutarti ad automatizzare la tua attività di trading riducendo, al contempo, il rischio di sovraesposizione.

Continua a leggere per sapere come fare.

Cosa sono gli ordini Stop-Loss e Take Profit?

Lo Stop-Loss e il Take Profit sono due ordini che servono per chiudere automaticamente una posizione quando il livello dei prezzi tocca una determinata soglia prestabilita.

Si tratta, dunque, di due strumenti di risk management fondamentali che possono aiutarti a gestire il rischio, in due modi diversi: il primo riducendo le perdite e il secondo assicurando i profitti.

Nel caso dello Stop-Loss, infatti, il limite è fissato “al ribasso” e permette di liquidare una posizione prima che il prezzo di un asset scenda sotto la soglia stabilita. In questo modo è possibile evitare perdite eccessive di capitale o, nei casi più gravi, l’azzeramento del proprio conto.

Il Take Profit, invece, ha lo scopo di chiudere una posizione in trend positivo in modo da proteggere il profitto accumulato prima che vi sia un eventuale contro-trend.

Come è facile intuire, l’aspetto più delicato è scegliere il valore corretto delle soglie: un errore di valutazione, può causare perdite, anche ingenti.

In che modo le strategie Stop-Loss possono aiutarti a limitare i rischi?

Innanzitutto, l’uso dello Stop-Loss ti permette di automatizzare la chiusura di una posizione, evitando che emozioni passeggere come la paura o l’avidità possano indurti a prendere decisioni avventate, magari basate su fluttuazioni a breve termine dei prezzi.

L’impostazione di tali ordini permette di seguire in modo più disciplinato e rigoroso il tuo piano di trading e non ti obbliga, al contempo, a stare sempre davanti a un monitor per controllare l’andamento dei mercati.

Suggerimento: Una volta fissati i livelli di Stop-Loss e Take Profit, tutta la procedura avverrà automaticamente. In questo modo è possibile limitare due dei rischi più ricorrenti in cui cadono i trader agli inizi: lasciare aperta troppo a lungo una posizione in perdita e chiuderne troppo presto una in rialzo.

Come impostare i livelli di Stop-Loss

Per impostare i livelli di Stop-Loss devi considerare prima di tutto la quantità di capitale che puoi perdere in quella determinata operazione. Ciò, ovviamente, dipende dalla tua propensione al rischio e dalla tua strategia complessiva.

Da un punto di vista pratico, puoi avvalerti di indicatori di analisi tecnica specifici come i “supporti” che possono fornirti suggerimenti interessanti per impostare in modo adeguato i tuoi ordini.

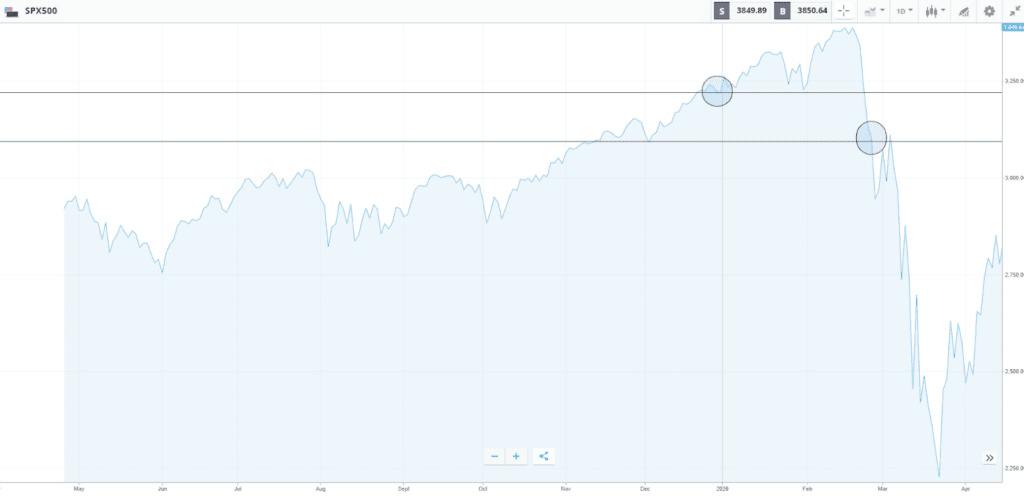

Per avere un esempio concreto, puoi cliccare sul grafico seguente che ti mostra l’andamento aggiornato dell’indice SPX500.

A scopo puramente illustrativo. Le performance passate non sono indicative dei risultati futuri.

Fonti: eToro

Suggerimento: Alcuni trader individuano i livelli storici di supporto e impostano il proprio Stop-Loss leggermente sotto quel livello. Così facendo, se il precedente livello di supporto non viene rispettato e il prezzo dell’asset scende ancora, il trader sarà in grado di proteggere il proprio capitale da ulteriori perdite.

Come funzionano le strategie take-profit?

Le strategie Take Profit consistono nell’impostare un ordine di chiusura quando un prezzo raggiunge una determinata soglia al rialzo. Così si assicurano i profitti accumulati prima che si verifichi un’eventuale inversione di tendenza.

Come per lo Stop-Loss, anche per impostare l’ordine Take Profit si possono utilizzare indicatori di analisi tecnica specifici come le “resistenze”, le medie mobili, gli indicatori di Momentum o il ritracciamento di Fibonacci.

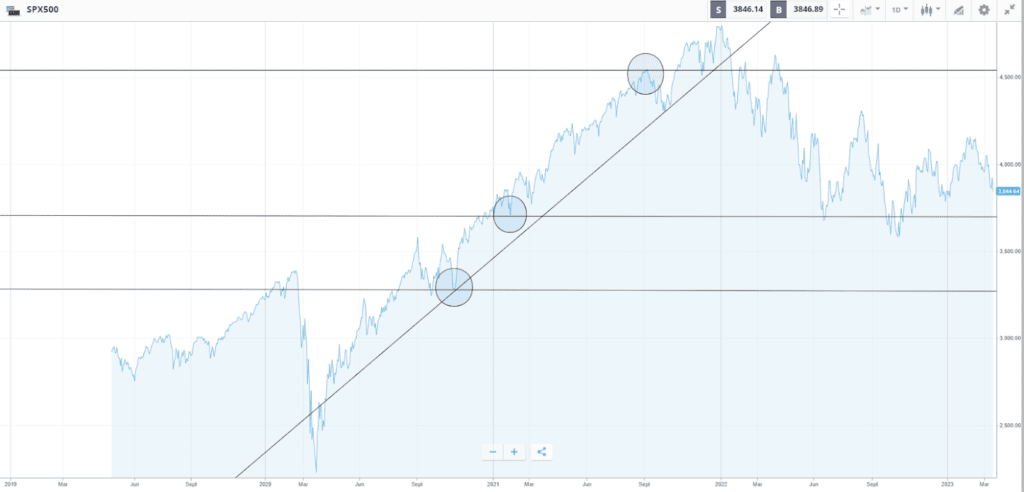

Nel grafico seguente puoi vedere un esempio di un trend rialzista sempre dell’indice SPX500.

A scopo puramente illustrativo. Le performance passate non sono indicative dei risultati futuri.

Fonte: eToro

Suggerimento: Gli ordini Take Profit pongono un limite al potenziale rialzo. Se la tua strategia cambia e decidi di rimuovere un ordine Take Profit, allora sarebbe opportuno impostare, oppure spostare, l’eventuale Stop-Loss fino al punto di ingresso dell’operazione in modo da arginare perdite eccessive.

Come impostare il tuo livello di rischio

Per impostare un livello di rischio adeguato alle tue esigenze puoi eseguire una semplice operazione: dividi il profitto che vuoi ottenere per il capitale che sei in grado di rischiare. In altri termini, puoi dividere il profitto che vorresti ottenere con un ordine Take Profit per il capitale che perderesti con l’ordine Stop-Loss.

In linea generale, molti dei trader agli inizi, o i più conservativi, si attestano su un rapporto di rischio 2:1, ossia rischiare un euro per guadagnarne due. In base a tale rapporto, un trader che desidera investire 500 euro imposterà un Take Profit a 1.000 euro e lo Stop-Loss a 250.

Questo tipo di approccio, estremamente disciplinato, consente di tenere sotto controllo i rischi di investimento specialmente in mercati molto volatili come quelli azionari.

Conclusioni

Gli ordini Stop-Loss e Take Profit sono strumenti di gestione del rischio che vengono utilizzati soprattutto nelle strategie a breve termine.

L’impostazione di tali ordini permette di attenerti in modo più scrupoloso al tuo piano di investimenti, evitando di prendere decisioni affrettate dettate dalle emozioni. Per settare i livelli di Stop-Loss e Take Profit puoi utilizzare gli indicatori di analisi tecnica come i supporti e le resistenze, le Medie Mobili, il rintracciamento di Fibonacci, ecc.

Ricorda che puoi scegliere e modificare i tuoi ordini liberamente in base al tuo profilo di rischio e alla tua strategia di trading.

Visita l’Academy di eToro per saperne di più su come utilizzare gli ordini Stop-Loss e Take Profit.

Domande frequenti

- Cos’è il trailing Stop-Loss?

-

Il trailing stop-loss è un tipo di ordine stop-loss più flessibile rispetto allo stop-loss tradizionale. Il trailing stop-loss, infatti, si muove a seconda dell’andamento del mercato. Il trader, in questo caso, non determina un livello di stop specifico, ma una sorta di distanza tra il prezzo al quale ha acquistato o venduto e il prezzo al quale vorrebbe attivare lo stop-loss.

- Gli stop-loss sono garantiti?

-

Non sempre. Soprattutto quando un mercato è volatile, il livello di stop-loss determinato dal trader potrebbe non essere disponibile – per esempio quando si verifica un gap di mercato. In questi casi, lo stop-loss si attiva al primo livello di prezzo disponibile, il più vicino possibile a quello determinato dal trader.

- Ci sono casi in cui non dovrei utilizzare gli ordini stop-loss o take-profit?

-

Questa decisione dipende dal trader o investitore. Solitamente, i trader e gli investitori che contano di mantenere posizioni aperte sul lungo periodo, evitano di usare gli stop-loss e take-profit, concentrandosi più sui trend principali. Usano questo tipo di strategia per evitare che i propri ordini vengano chiusi in base a correzioni e inversioni momentanee dei mercati.

Le presenti informazioni vengono fornite al solo scopo educativo e non rappresentano consigli d’investimento o suggerimenti personali. Tali informazioni non devono quindi essere interpretate come offerte o solleciti di compravendita di strumenti finanziari.

Il materiale è stato preparato senza tener conto di precisi obiettivi d’investimento o specifiche situazioni finanziarie e non soddisfa pertanto i criteri legali e legislativi previsti per la promozione di ricerche indipendenti. Non tutti gli strumenti finanziari e i servizi cui viene fatto riferimento sono offerti da eToro e qualsiasi riferimento alle prestazioni passate di uno specifico strumento, indice o prodotto d’investimento preassemblato non rappresenta né deve essere interpretato come un indicatore affidabile di possibili prestazioni future.

eToro non offre alcuna garanzia né si assume la responsabilità in merito all’accuratezza o alla completezza del contenuto esposto nella presente guida. Il lettore deve garantire di aver compreso appieno i rischi comportati dal trading prima di impegnare capitale. Si sconsiglia di mettere a rischio più denaro di quanto non se ne possa perdere.