Scegliere un approccio adatto al mercato richiede una comprensione delle diverse fasi di mercato per adottare le strategie di trading più efficaci. Saper riconoscere i cicli di mercato e adattare le proprie scelte è una competenza chiave. Richiede studio, pratica e una chiara idea degli obiettivi.

Scegliere il miglior approccio al mercato è una pratica fondamentale nel mondo del trading e degli investimenti in generale. Naturalmente, però, per farlo nel modo giusto bisogna conoscere le varie condizioni del mercato ed adattarsi a esse.

Ecco perché abbiamo creato un approfondimento dedicato all’argomento in modo da permettere agli utenti di trovare la soluzione migliore.

Diverse condizioni di mercato

I mercati si dividono in due categorie principali: volatili, caratterizzati da rapidi cambiamenti di prezzo e maggiori rischi, e stabili, dove i prezzi si muovono lentamente e prevedibilmente. Devi conoscere queste condizioni per adottare strategie di investimento appropriate.

Un mercato volatile viene considerato più rischioso, poiché i prezzi possono subire variazioni anche considerevoli.

Al contrario, un mercato stabile tende a non mostrare grosse variazioni nei prezzi e pertanto viene considerato meno rischioso.

Che si tratti di volatili o stabili, i mercati tendono a presentare fasi diverse che possono riassumersi con fasi di trend (positivo o negativo) e altre in cui il mercato si muove lateralmente, all’interno di range formati da linee che vengono dette di supporto e resistenza.

Le fasi di mercato indicate implicano che esistono almeno quattro combinazioni:

- Fase laterale in un mercato volatile,

- Trend in un mercato volatile,

- Fase laterale in un mercato stabile,

- Trend in un mercato stabile – che graficamente tendono a essere meno “ripidi” di quelli che si possono osservare in un mercato volatile.

Fase laterale in un mercato volatile

Le fasi laterali nei mercati volatili sono caratterizzate da oscillazioni significative all’interno di range definiti, con frequenti test dei livelli di supporto e resistenza, indicatori di potenziali breakout.

Le fasi laterali si osservano solitamente prima dell’inizio di un nuovo trend – in questi casi si dice che il mercato è in fase di “accumulo” – o dopo la fine di un trend – in questi casi vengono definiti fasi di “distribuzione”.

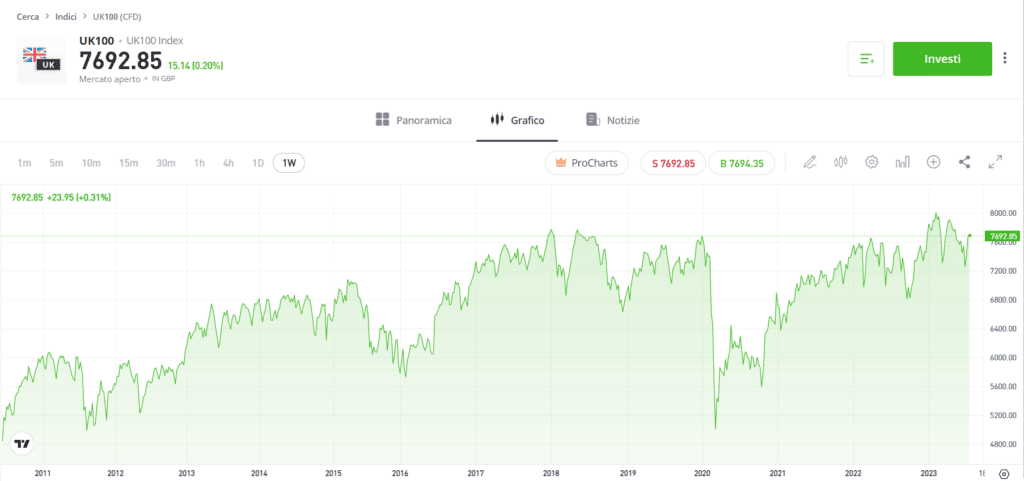

Nell’immagine si può osservare l’andamento dell’indice UK100. Sebbene si muova in un range abbastanza ampio che copre una differenza di circa un migliaio di sterline, i livelli di resistenza e supporto sono ben visibili. Inoltre, si evidenzia che questo movimento laterale si riscontra proprio prima dell’inizio di un trend.

Immagine a scopo illustrativo. Le performance passate non sono indicative di risultati futuri.

Fonti: eToro

Trend in un mercato volatile

I trend sono frequentemente interrotti da correzioni temporanee, movimenti controcorrente che riflettono il ribilanciamento del sentiment di mercato e offrono opportunità di ingresso strategico.

Si tratta di correzioni naturali, che spesso vengono identificate con dei brevi “test” effettuati dai trader per capire quale sia il sentimento generale intorno a uno specifico asset – le correzioni sono infatti di frequente accompagnate da un volume di trading minore rispetto a quello che si osserva durante la nascita di un trend.

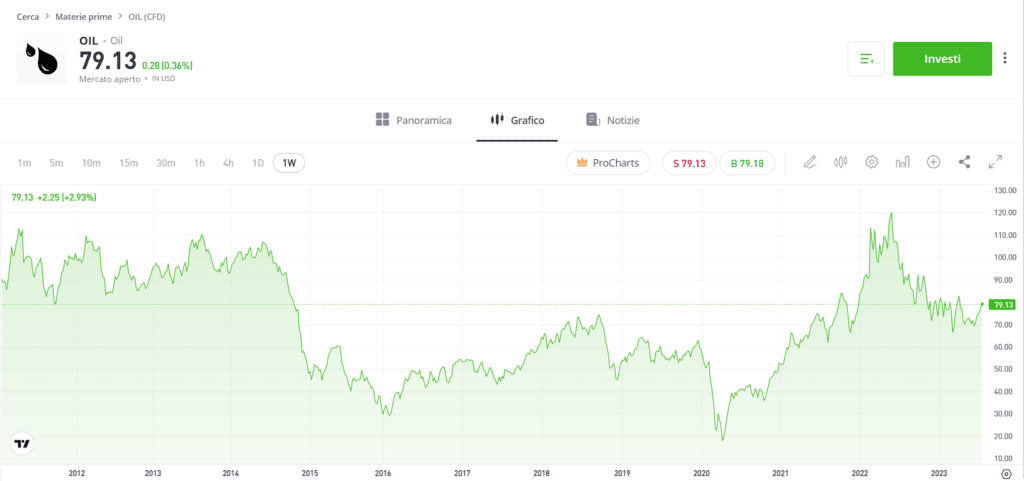

Nell’immagine si può osservare un trend positivo seguito da un trend negativo per il mercato del petrolio. La volatilità di questo mercato porta le correzioni a essere significative, con differenze che – in questo caso – arrivano a coprire anche 30 $.

Immagine a scopo illustrativo. Le performance passate non sono indicative di risultati futuri.

Fonti: eToro

Fase laterale in un mercato stabile

In un mercato stabile le fasi di accumulo e distribuzione tenderanno a verificarsi entro range più ristretti.

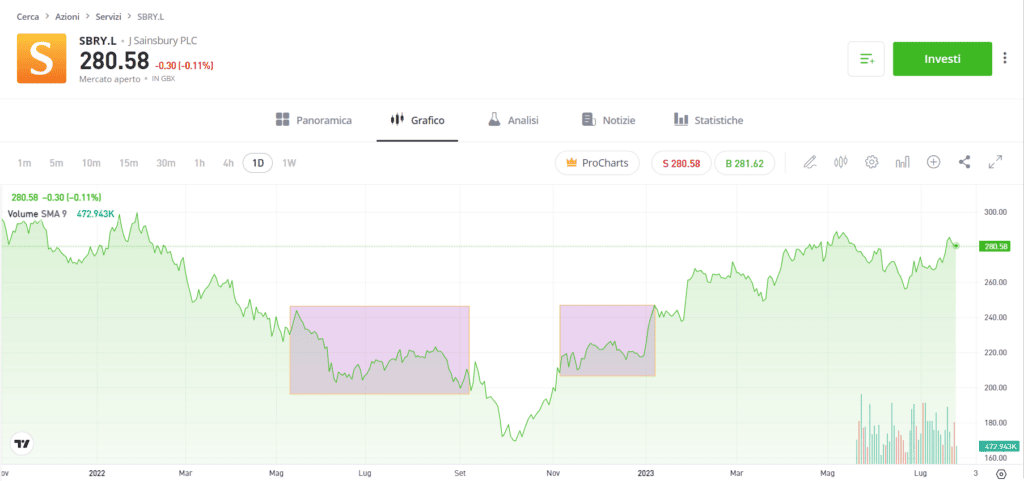

Nell’immagine proposta si nota come i livelli di supporto e resistenza evidenziati coprano una distanza di prezzo di circa 20 $.

Trend nei mercati stabili

Nei mercati “sopiti” le correzioni tendono a essere meno marcate. Ne è un esempio la fase iniziale del trend positivo del petrolio, come mostrato nell’immagine precedente: il mercato si muove al rialzo in modo stabile, senza scossoni significativi.

Immagine a scopo illustrativo. Le performance passate non sono indicative di risultati futuri.

Fonti: eToro

Stili di trading

Considerando le possibili combinazioni dei movimenti dei prezzi di un asset, anche a seconda della volatilità del mercato di riferimento, ci sono principalmente due stili di trading adottati dai trader che si basano sull’analisi tecnica: il trend trading e il countertrend trading.

Trend trading

Il trend trading consiste nel modulare la propria strategia sui movimenti al rialzo o al ribasso che si verificano su tempi lunghi, per l’appunto i trend.

La strategia consiste nell’entrare nel mercato nelle fasi di accumulo o distribuzione, in modo da approfittare dei significativi movimenti di prezzo che si concludono con la fine del trend.

Il trend trading si può attuare sia con i trend negativi che con quelli positivi. Con i trend positivi, il trader compra – o apre una posizione long – durante la fase di accumulo, per vendere alla fine del trend. In questo caso, il trader cercherà di identificare la fine del trend basandosi sui dati storici relativi al prezzo massimo raggiunto dall’asset.

In riferimento ai trend negativi, il trader andrà ad aprire una posizione short, ossia “vende allo scoperto” quando crede che il prezzo abbia raggiunto il valore più alto possibile. Chiude la posizione durante la fase di distribuzione, cioè quando il prezzo dovrebbe trovarsi al livello più basso possibile per quel ciclo di mercato.

Un modo che i trader usano per identificare la nascita di nuovi trend è osservare i momenti in cui i prezzi rompono i livelli di supporto o resistenza.

Suggerimento: La rottura di un livello di supporto o resistenza avviene più spesso nella nascita di un nuovo trend solo quando è accompagnata da volumi di trading relativamente più alti.

Trading controcorrente

Il trading controcorrente sfrutta le inversioni dei trend nel breve periodo. Contrariamente a quanto avviene nel trend trading, l’approccio porta il trader ad andare contro il trend principale.

Un countertrend trader cercherà, dunque, di sfruttare le correzioni, senza attendere che il trend sia completamente concluso.

Il trend trading è un approccio di trading che si addice ai mercati più stabili. Ciò permette ai trend trader, che solitamente aspettano che la fine di un trend sia confermata da correzioni maggiori, di limitare le perdite.

Il countertrend trading si addice di più ai mercati volatili, anche qualora questi attraversino una fase laterale. Ed è proprio la volatilità a offrire maggiori opportunità di guadagno al trader.

- I profitti possono essere considerevoli, poiché i trend si sviluppano su range estesi

- Il trend trading viene considerato meno rischioso del countertrend trading

- Questa strategia di trading non richiede le capacità e l’esperienza del countertrend trading

- Questa strategia richiede lunghe attese – affinché un nuovo trend si sviluppi, uscendo dalle fasi di accumulo e distribuzione e di mantenere le posizioni aperte per lunghi periodi, pertanto potrebbe non essere la strategia più adatta per i trader meno pazienti

- Le perdite – intese come parti di profitto che potrebbero andare perse – sono quasi inevitabili. I trend trader spesso non entrano nei mercati appena l’asset esce da una fase di accumulo o distribuzione. Aspettano che il nuovo trend venga confermato in seguito alle prime correzioni

Finora abbiamo analizzato due tra le più comuni strategie di trading, ma esistono altri tipi di approccio utilizzati nel trading.

Swing trading

Lo swing trading sfrutta micro-oscillazioni di breve termine, concentrandosi sull’analisi dei pattern di prezzo ricorrenti e sull’identificazione di segnali tecnici che anticipano variazioni direzionali.

In questi casi, il trader cerca di prevedere – soprattutto grazie all’analisi tecnica – quale potrebbe essere il punto esatto in cui il prezzo dell’asset cambierà direzione, in modo da aprire una posizione.

Poiché le performance passate non danno garanzie sui risultati futuri, gli swing trader sono consapevoli dei rischi associati a questa strategia. Per tale ragione tenderanno ad aprire e chiudere le proprie posizioni in base a un’analisi del rapporto rischio-rendimento.

Il punto, in questo caso, non è avere profitti considerevoli in un’unica transazione, ma ottenere profitti anche minimi su più transazioni, valutando complessivamente la riuscita o meno della strategia.

Tutte le strategie viste sono più o meno rischiose Bisogna evidenziare che esistono strategie di trading – come le strategie di mercato neutrali, che analizzeremo meglio in uno dei prossimi articoli – il cui scopo principale è di ridurre i rischi al minimo.

Conclusioni

I mercati cambiano costantemente e i trader dovrebbero possedere una certa dose di flessibilità per evitare perdite considerevoli. Diverse strategie di trading si adattano meglio a mercati diversi, non è dunque necessario optare sempre per lo stesso approccio.

Questo è il terzo di una serie di cinque articoli dedicati ai trader che vogliono saperne di più sul trading andando oltre le capacità di base. Il prossimo articolo della serie spiegherà come funziona il Pair trading.

Visita l’Academy di eToro per altri articoli utili e informativi.

Quiz

Domande frequenti

- Devo sempre seguire una sola strategia di trading?

-

Non è detto che debba essere così: tipi di mercati differenti, così come fasi differenti di uno stesso mercato, richiedono strategie diverse che si adeguino alle variazioni dei prezzi, in modo da dare al trader la possibilità di sfruttare al meglio le varie opportunità.

Qualunque sia la decisione presa del trader, è importante che questa sia basata sulle sue esigenze e la sua tolleranza al rischio.

- Il countertrend trading è adatto ai mercati volatili?

-

I mercati volatili sono quelli che meglio si adattano alle strategie countertrend, poiché – se correttamente messe in atto – possono dare profitti maggiori rispetto a una strategia di trading countertrend attuata su un mercato stabile. Nei mercati volatili le oscillazioni dei prezzi tendono a essere più marcate rispetto a quelle che si osservano nei mercati stabili.

- Ci sono altre strategie di trading che si adattano ai mercati volatili?

-

Lo swing trading è un’altra delle strategie di trading che si adatta ai mercati volatili. In generale, le strategie che si basano sulle oscillazioni dei prezzi si possono sfruttare meglio sui mercati volatili rispetto a quanto si potrebbero sfruttare nei mercati stabili, proprio perché i mercati “sopiti” non presentano oscillazioni significative.

- Il trend trading è una strategia a lungo termine?

-

Il trend trading è una strategia che viene solitamente intesa come a lungo termine. Nonostante ciò, è bene specificare che un elemento che influenza il modo in cui questa strategia viene vista è il lasso di tempo preso in considerazione dal trader.

Le oscillazioni e i trend osservati su un grafico da 15 minuti sono diversi rispetto a quelli sulle chart giornaliere. Chi segue il trend, sta semplicemente facendo trading seguendo il trend principale del mercato in quel lasso di tempo.

Le presenti informazioni vengono fornite al solo scopo educativo e non rappresentano consigli d’investimento o suggerimenti personali. Tali informazioni non devono quindi essere interpretate come offerte o solleciti di compravendita di strumenti finanziari.

Il materiale è stato preparato senza tener conto di precisi obiettivi d’investimento o specifiche situazioni finanziarie e non soddisfa pertanto i criteri legali e legislativi previsti per la promozione di ricerche indipendenti. Non tutti gli strumenti finanziari e i servizi cui viene fatto riferimento sono offerti da eToro e qualsiasi riferimento alle prestazioni passate di uno specifico strumento, indice o prodotto d’investimento preassemblato non rappresenta né deve essere interpretato come un indicatore affidabile di possibili prestazioni future.

eToro non offre alcuna garanzia né si assume la responsabilità in merito all’accuratezza o alla completezza del contenuto esposto nella presente guida. Il lettore deve garantire di aver compreso appieno i rischi comportati dal trading prima di impegnare capitale. Si sconsiglia di mettere a rischio più denaro di quanto non se ne possa perdere.