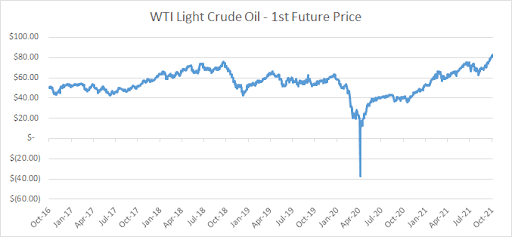

Dopo il crollo spettacolare dello scorso anno durante le prime fasi della pandemia di coronavirus, nel 2021 i prezzi del petrolio sono rimbalzati e sono risaliti ai massimi da parecchi anni. Di recente, il prezzo del greggio WTI è salito oltre gli $80 al barile, il livello più alto dal 2014.

I prezzi del petrolio potranno continuare a salire? Molti analisti ritengono che sia possibile. Sembra che ci troviamo nel bel mezzo di una crisi energetica globale. Diamo uno sguardo a ciò che sta accadendo nei mercati dell’energia in questo momento.

Perché i prezzi del petrolio sono esplosi

Il notevole aumento dei prezzi del petrolio visto di recente può essere in ultima analisi attribuito a un massiccio squilibrio tra domanda e offerta.

Lo scorso anno, durante la pandemia, la domanda di petrolio è crollata. Con la maggior parte del mondo in lockdown, c’era molto meno bisogno della materia prima. Tuttavia, ora che gli aerei sono tornati a volare e le auto sono tornate sulla strada, la domanda di petrolio sta salendo di nuovo. Secondo l’Agenzia internazionale dell’energia (AIE), il consumo globale di petrolio dovrebbe aumentare di 5,5 milioni di barili giornalieri quest’anno e di altri 3,3 milioni di barili giornalieri il prossimo anno1. Vale la pena notare che la domanda di petrolio è stata stimolata dall’impennata dei prezzi del gas naturale, che ha reso il petrolio un’alternativa più economica per la produzione di energia. In passato, era logico che il settore energetico utilizzasse il gas naturale anziché il petrolio, perché i prezzi del gas erano molto bassi. Oggi, invece, le cose sono cambiate.

Il problema, però, è che l’offerta di petrolio attualmente è molto limitata. Uno dei motivi è che l’Organizzazione dei Paesi Esportatori di Petrolio (OPEC) e i suoi partner, che lo scorso anno avevano ridotto l’offerta, quest’anno hanno rallentato l’incremento della produzione. Di recente, il gruppo OPEC+ ha comunicato di voler aumentare gradualmente la produzione a breve termine, di 400.000 barili giornalieri ogni mese2. Questo non è neanche lontanamente sufficiente a soddisfare la domanda.

Un secondo motivo è che gli eventi meteorologici avversi hanno causato disagi nel mercato petrolifero. L’uragano Ida negli Stati Uniti, ad esempio, inizialmente ha fermato la produzione di 1,7 milioni di barili di petrolio al giorno. Gli analisti ritengono che la perdita totale di greggio causata dalla tempesta di categoria 4 potrebbe ammontare a 30 milioni di barili3.

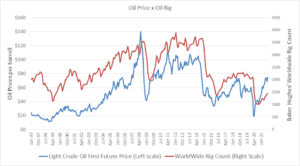

Un altro problema è che il numero delle piattaforme rimane basso. In genere, il numero di piattaforme operative aumenta con l’aumento dei prezzi del petrolio. Tuttavia, osservando gli ultimi dati della società di servizi petroliferi Baker Hughes, possiamo vedere che di recente il conteggio dei pozzi in funzione non è aumentato allo stesso ritmo dei prezzi del petrolio.

Perché? La ragione potrebbe essere che negli ultimi 18 mesi i grandi produttori di petrolio hanno rivolto la loro attenzione alle energie rinnovabili. Dato che il cambiamento climatico sta diventando una priorità per governi, imprese, consumatori e investitori di tutto il mondo, i giganti del petrolio hanno spostato la loro attenzione dai combustibili fossili all’energia verde, pompando miliardi di dollari in progetti di energia pulita.

In Europa, BP, Total, ed Eni si sono impegnati in modo ambizioso a passare alle energie rinnovabili sulla scia di iniziative governative come il Green Deal europeo. Queste aziende non vogliono più essere note come compagnie petrolifere. Invece, vogliono essere chiamate “aziende energetiche”. Nel frattempo, negli Stati Uniti, giganti petroliferi come Chevron e Exxon-Mobil investono in nuove tecnologie come la “cattura del carbonio”, che mira a catturare oltre il 90% delle emissioni di anidride carbonica (CO2) da centrali elettriche e impianti industriali. Ciò significa che non sono stati effettuati investimenti in nuove piattaforme e impianti di perforazione petroliferi.

Questa mossa ha senso a lungo termine, dato che le energie rinnovabili sembrano essere la strada da seguire. Tuttavia, oggi il mondo funziona ancora in gran parte sull’energia derivata dai combustibili fossili, quindi la mancanza di investimenti in questo campo ha creato alcuni gravi problemi di approvvigionamento.

Previsioni sul prezzo del petrolio: il petrolio potrà salire a $100?

Molti esperti prevedono che nel breve termine i prezzi del petrolio rimarranno elevati, soprattutto se il prossimo inverno nell’emisfero settentrionale sarà freddo.

Gli analisti della banca d’investimento Goldman Sachs, ad esempio, recentemente hanno aggiornato le previsioni sul prezzo del petrolio greggio Brent di fine anno a $90 al barile, in aumento rispetto agli $80 al barile, adducendo come motivazione una ripresa della domanda globale più rapida del previsto.4

Nel frattempo, gli analisti di JP Morgan hanno affermato che il petrolio potrebbe salire fino a $150–$200 al barile. “Riteniamo che l’evoluzione dei prezzi del carbone possa rispecchiare offerta, domanda, costo del capitale e problemi della transizione energetica per tutti i combustibili fossili, ed è certamente possibile che i prezzi del petrolio seguano lo stesso modello (inflazione corretta per il petrolio, per cui unafascia fra i $150 e i $ 200/bbl),”ha scritto un team di analisti JP Morgan guidati dal principale stratega di mercato Marko Kolanovic.5

Vale la pena sottolineare che i prezzi del petrolio sono notoriamente difficili da prevedere, poiché ci sono molti fattori che possono influire sui prezzi. Pertanto questo tipo di previsioni dovrebbe essere preso con le pinze.

Tuttavia, se i prezzi del petrolio rimangono alti, ci saranno delle implicazioni per i mercati finanziari e gli investitori. L’inflazione, ad esempio, probabilmente aumenterà, con ripercussioni sui profitti delle aziende. Quindi vale la pena di pensare ai rischi e alle opportunità ora.

Opportunità di investimento nel petrolio

Coloro che sono rialzisti sul petrolio potrebbero voler prendere in considerazione una serie di possibili opzioni:

- Aprire una posizione diretta sul prezzo del petrolio stesso attraverso un contratto per differenza (CFD). Un CFD è uno strumento finanziario che consente di sfruttare i movimenti di prezzo di un asset (ad esempio un barile di petrolio) senza possederlo concretamente.

- Investire in società produttrici di petrolio. Ecco alcuni esempi: Exxon-Mobil, Royal Dutch Shell e Chevron. Le azioni petrolifere tendono ad aumentare quando i prezzi del petrolio salgono dato che i prezzi più alti fanno aumentare i loro profitti. Con le azioni dell’energia, tuttavia, esiste sempre un rischio “specifico per ciascuna azione”.

- Investire in un fondo negoziato in borsa (ETF) focalizzato sulle azioni petrolifere, come il SPDR S&P Oil & Gas Exploration & Production ETF. Questo ETF segue le prestazioni delle società statunitensi che operano nei settori dell’esplorazione e della produzione di petrolio e gas. Questo approccio riduce al minimo il rischio specifico delle azioni.

- Investire nel Smart Portfolio OilWorldWide di eToro. Questo è un portfolio completamente allocato che offre esposizione alle azioni delle principali società globali impegnate nell’estrazione, esplorazione, produzione e prodotti correlati al petrolio, nonché agli ETF incentrati sulle azioni del petrolio e ai future sul petrolio. Simile a un ETF, il portafoglio riduce al minimo il rischio specifico per azione dato che il capitale è distribuito su un’ampia gamma di società. Offre inoltre una diversificazione più ampia attraverso la combinazione di titoli azionari ed esposizione diretta agli asset.

L’energia pulita è il futuro

Anche se i prezzi del petrolio potrebbero avere un rialzo a breve termine, gli investitori a lungo termine potrebbero anche voler pensare di investire in energia rinnovabile.

Oggi assistiamo a un enorme spostamento verso l’energia pulita sulla scia delle preoccupazioni per il cambiamento climatico e la sostenibilità. Entro il 2030, solare, eolico, idroelettrico e altre fonti sostenibili rappresenteranno circa la metà del nostro mix energetico globale6, rispetto ad appena l’11% nel 20197. Questo passaggio all’energia verde creerà probabilmente delle opportunità redditizie per gli investitori.

Coloro che sono interessati ad acquisire esposizione all’energia pulita potrebbero voler prendere in considerazione il Smart Portfolio RenewableEnergy di eToro, che assegna capitale a società che stanno lavorando allo sviluppo di soluzioni di energia più sostenibili. Questo portafoglio offre esposizione a una vasta gamma di società leader nel settore delle energie rinnovabili che utilizzano fonti di energia pulite come solare, eolico e idrogeno, nonché a società che sviluppano le tecnologie alla base dei sistemi utilizzati per la produzione di energia rinnovabile.

Fonti

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

Smart Portfolios è un prodotto che può includere CFD.

I CFD sono strumenti complessi, che comportano un alto rischio di perdere denaro rapidamente a causa della leva finanziaria. Il 68% degli account degli investitori retail perde denaro quando fa trading di CFD con questo fornitore. Dovresti valutare se comprendi come funzionano i CFD e se puoi permetterti di correre il rischio elevato di perdere i tuoi soldi.

Le prestazioni passate non sono indicative dei risultati futuri.

Questa è una comunicazione a scopo esclusivamente informativo e formativo e non va intesa come una consulenza in materia di investimenti, una raccomandazione personalizzata, un’offerta o una sollecitazione a comprare o a vendere un qualsiasi strumento finanziario. Questo materiale è stato preparato senza tener conto degli obiettivi di investimento e della situazione finanziaria di un destinatario particolare, e non è stato predisposto in ottemperanza ai requisiti legali e normativi per la promozione di ricerche indipendenti. Eventuali riferimenti a performance future o passate di uno strumento finanziario, indice o prodotto di investimento preassemblato non sono un indicatore affidabile dei risultati futuri, né vanno considerati tali. eToro non fornisce alcuna dichiarazione né garanzia e non si assume alcuna responsabilità circa la correttezza o la completezza del contenuto di questa pubblicazione.