“Non possiamo prevedere, ma possiamo prepararci.”

I cicli di mercato sono un dato di fatto. Sono del tutto normali, ma è impossibile prevedere quando si verificheranno. Ci sono periodi rialzisti di forte crescita del mercato e inversioni al ribasso. La domanda è: come creare un portafoglio che prepari a questi cambiamenti?

Solo a scopo illustrativo

Molti nuovi investitori entrano nel mercato durante i periodi rialzisti spinti dall’euforia generale. Quando ciò accade, si affidano all’unico tipo mercato che conoscono, quello al rialzo, e potrebbero rimanere scottati da una normale correzione di mercato. Noi tutti vogliamo fare soldi ogni anno, ma sappiamo che è impossibile. Anche investitori leggendari come Warren Buffett hanno avuto periodi di perdite. La cosa fondamentale è assicurarsi che, nel caso di cali del mercato, le perdite siano mantenute al minimo e siano ampiamente compensate dai guadagni ottenuti durante i periodi positivi.

Dobbiamo ricordare che non si tratta solo di percentuali guadagnate; è necessario considerare il livello di rischio accettato per ottenere certi risultati, e la volatilità del portafoglio. Si tratta di un’area che molti investitori retail non sono in grado di valutare con precisione, il che li porta a grosse perdite durante i periodi negativi. La domanda è: come possiamo raggiungere il miglior equilibrio?

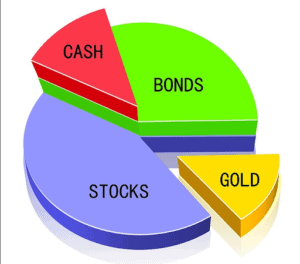

Costruendo un portafoglio a tutto tondo

La diversificazione è fondamentale! Sono sul mercato da quasi 10 anni ormai, e la cosa principale che ho imparato dai miei mentori durante questo tempo è che una buona diversificazione è essenziale per essere consistenti nel lungo termine.

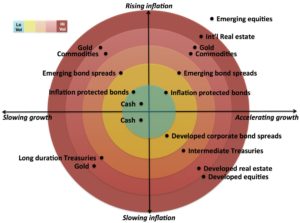

La diversificazione non è solo acquistare molti titoli diversi, ma anche investire in diverse classi di asset. La storia testimonia come, in diverse condizioni economiche, alcuni asset funzionino meglio di altri. Questo grafico illustra le quattro condizioni principali e le prestazioni di ciascun asset durante tali periodi.

Solo a scopo illustrativo

Se lavoriamo in modo corretto, possiamo investire in asset che ci offrano un’esposizione per ogni condizione. Per questo si parla di un portafoglio per tutte le stagioni. Un concetto reso famoso dal leggendario Ray Dalio, investitore alla fine degli anni ’90. Dalio ha fondato la Bridgewater Associates, che con il tempo è diventato il più grande fondo speculativo al mondo. Ha evidenziato che il corretto bilanciamento del portafoglio in base alla volatilità di ogni asset permette una consistenza eccezionale per ottenere risultati migliori di quelli dei mercati, con esposizioni modulate sul rischio e minime perdite. Per fare un esempio, dato che i titoli azionari sono normalmente due volte e mezzo più volatili dei titoli di credito, è necessario che il portafoglio dedichi più fondi ai bond piuttosto che alle azioni.

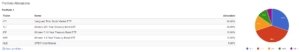

Allocazione degli asset

Nell’immagine in basso, ho messo insieme un esempio di portafoglio per tutte le stagioni insieme alle statistiche sulle prestazioni. Questo portafoglio è strutturato con una selezione di ETF che offre esposizione a diverse classi di asset a basso costo.

Solo a scopo illustrativo

I risultati passati non sono un’indicazione di quelli futuri.

I risultati passati non sono un’indicazione di quelli futuri.

Dal 2005, questo portafoglio ha avuto solo due anni in negativo con perdite ridotte, e una performance eccezionale nel 2008, con una rendita del 6,07% durante il crollo finanziario. La capacità di questo portafoglio di reggere i periodi negativi e le correzioni di mercato mi fa pensare che questo sia lo stile ideale da adottare durante i periodi di incertezza.

Ovviamente, questo portafoglio può essere variato, pensato per essere più aggressivo o più cauto durante periodi specifici. Inoltre, creando un portafoglio simile a questo, bisogna anche assicurarsi di ribilanciarlo in modo corretto, e di seguire le condizioni del mercato per applicare eventuali modifiche.

Riassunto

A prescindere dal tipo di portafoglio che decidete di creare, vi esorto a farlo in modo bilanciato. Molti investitori danno precedenza al volume delle rendite, e non pensano a come proteggersi nei momenti negativi. Come detto in precedenza, le correzioni di mercato sono del tutto naturali: se non si pianifica la loro presenza, nel momento in cui si verificano il colpo è forte. Bisogna affrontare il mercato con una mentalità professionale, ricordando che serve consistenza nel lungo periodo, e non il desiderio di fare soldi in fretta.

Non è possibile sapere con precisione cosa accadrà: troppi fattori influenzano i mercati in qualsiasi momento.

Ricordate sempre che Non possiamo prevedere, ma possiamo prepararci

Visualizza il Profilo di Benjamin Sparham

Benjamin Sparham (nome utente BenSparham) è un Popular Investor di eToro, residente a Londra, che vanta oltre nove anni di esperienza. Il suo portafoglio è composto da una selezione diversificata di ETF progettata per offrire un’esposizione bilanciata in diverse condizioni economiche.

Questa comunicazione è a scopo esclusivamente informativo ed educativo e non va intesa come una consulenza in materia di investimenti, una raccomandazione personalizzata, un’offerta o una sollecitazione a comprare o a vendere un qualsiasi strumento finanziario. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento di un destinatario particolare o di una situazione finanziaria precisa, e non è stato preparato in ottemperanza ai requisiti legali e normativi per la promozione di ricerche indipendenti. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, di un indice o di un prodotto d’investimento preconfezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non si assume alcuna responsabilità in merito all’accuratezza o completezza dei contenuti di questa pubblicazione.

Questa comunicazione è a scopo esclusivamente informativo ed educativo e non va intesa come una consulenza in materia di investimenti, una raccomandazione personalizzata, un’offerta o una sollecitazione a comprare o a vendere un qualsiasi strumento finanziario. Le informazioni presenti in questo documento sono state elaborate senza prendere in considerazione gli obiettivi, la situazione finanziaria e le necessità del cliente. Eventuali riferimenti a performance passate e indicazioni future non sono, e non devono essere considerati, un indicatore affidabile di risultati futuri. eToro non rilascia alcuna dichiarazione e non si assume alcuna responsabilità in merito all’accuratezza o completezza dei contenuti di questa pubblicazione.