Negli ultimi anni è esploso l’interesse nei confronti degli “investimenti alternativi”. In un mondo caratterizzato dall’elevata volatilità dei mercati azionari e dal calo dei prezzi delle obbligazioni, molti investitori – in particolar modo quelli istituzionali e con ampie disponibilità patrimoniali – hanno cercato di diversificare i propri portafogli con nuovi asset. Gli asset alternativi, caratterizzati da una scarsa correlazione con le classi di asset tradizionali, come azioni e obbligazioni, hanno rappresentato una soluzione. Non solo questi asset hanno permesso agli investitori di creare portafogli più bilanciati, ma anche di intercettare nuove fonti di guadagno.

Tra i gruppi di società che beneficiano del crescente interesse nei confronti di queste alternative vi sono le società di private equity (PE). Il private equity, un sottoinsieme del mercato degli investimenti alternativi, consiste nella partecipazione in società che non sono quotate o negoziate in borsa. Le società che operano in questo ambito raccolgono fondi dagli investitori, destinando poi tali capitali ad attività per le quali intravedono notevoli potenzialità di crescita; se i loro investimenti hanno successo, trattengono una porzione dei profitti. È un modello di business redditizio, che può generare cospicui rendimenti per gli azionisti nel lungo periodo.

In questo articolo esamineremo nel dettaglio come funziona il mondo del private equity e discuteremo dei motivi per cui questo potrebbe essere un buon momento per prendere in considerazione l’inserimento di titoli di private equity nel tuo portafoglio.

Scopri qui lo Smart Portfolio Private-Equity di eToro

Il Copy Trading non rappresenta un consiglio di investimento. Il valore dei tuoi investimenti può aumentare o diminuire. Il tuo capitale è a rischio.

Come funziona il private equity?

Il mondo del private equity (PE) è costituito essenzialmente da fondi e investitori che investono in società private, con l’obiettivo di generare rendimenti migliori di quelli che potrebbero ottenere dai mercati pubblici.

Nel cuore del settore troviamo società di private equity come Blackstone, KKR, The Carlyle Group e Apollo Global Management. Queste società di investimento raccolgono fondi da una serie di investitori, tra cui investitori istituzionali (fondi pensione, fondi sovrani di investimento, compagnie assicurative, dotazioni finanziarie, ecc.) e soggetti privati con ampia disponibilità patrimoniale, riunendo questi capitali per creare fondi di PE; questi fondi investono poi in società caratterizzate da un notevole potenziale.

Nella maggior parte dei casi, le società di private equity utilizzano il capitale raccolto per investire in start-up e aziende private che operano in settori come la tecnologia, l’assistenza sanitaria e la biotecnologia. Il capitale può essere utilizzato per finanziare nuove tecnologie, effettuare acquisizioni, aumentare il capitale circolante o consolidare i bilanci.

A volte, tuttavia, le società di PE utilizzano il capitale raccolto per acquisire il controllo di società quotate in borsa, in modo tale da renderle private nell’ambito di un processo noto come “buyout”. L’obiettivo, in questo caso, consiste nell’apportare migliorie alle imprese – lontano dai giudizi degli investitori del mercato pubblico – per poi rivenderle successivamente a prezzi più elevati. Questo approccio può essere adottato se un’impresa ha una valutazione inferiore alle riserve di cassa nel suo bilancio.

Accade spesso che le società di private equity cerchino di aggiungere valore alle imprese sulle quali investono. Ad esempio, possono inserirsi nei consigli di amministrazione, imporre nuovi team di gestione, tagliare in modo aggressivo i costi o scorporare le aree dell’attività meno redditizie. Tutte queste iniziative possono contribuire a massimizzare il valore delle imprese.

I profitti possono essere cospicui. In genere, le società di PE guadagnano sia dalle commissioni di gestione che dalle commissioni di performance. Pertanto, ad esempio, potrebbero addebitare una commissione di gestione del 2% all’anno sugli asset gestiti, alla quale si aggiunge una commissione del 20% sui profitti derivanti dalla vendita delle imprese. Maggiori sono i ritorni sugli investimenti che i fondi guadagnano, più elevate sono le commissioni di performance delle società.

Esempi di accordi di private equity nel mondo reale

Vale la pena di sottolineare che i finanziamenti di private equity hanno aiutato molte rinomate società a diventare quello che sono oggi. Tra gli esempi di società che hanno tratto beneficio da iniziative di PE negli ultimi anni possiamo citare:

- Airbnb: dopo che Airbnb è stata costretta a posticipare i suoi piani di lancio di un’IPO nel 2020, a causa della pandemia di coronavirus, la società ha raccolto oltre un miliardo di dollari in finanziamenti dalle società di private equity IS Silver Lake e Sixth Street Partners. Airbnb aveva dichiarato, all’epoca, che i fondi sarebbero stati utilizzati per investimenti a lungo termine. Quando infine Airbnb ha debuttato sul mercato nel 2021, il prezzo delle sue azioni è schizzato alle stelle; pertanto, molto probabilmente, le società di PE hanno ottenuto notevoli ritorni sugli investimenti.

- Hilton Worldwide Holdings: nel 2007, il gruppo Blackstone ha reso privata la Hilton Worldwide (allora denominata Hilton Hotels Corporation) nell’ambito di un accordo di leveraged buyout (LBO) del valore di 26 miliardi di dollari. Negli anni seguenti, Blackstone ha ristrutturato la gestione, la struttura del debito e le procedure operative di Hilton, trasformandola in una società molto più redditizia. Blackstone ha poi quotato di nuovo la società in borsa attraverso un’IPO. Complessivamente, Blackstone ha ottenuto un profitto di circa 14 miliardi di dollari dalla propria strategia di LBO.

- Lululemon: nel 2014, per la somma di 845 milioni di dollari, Advent International ha acquisito la metà della partecipazione del fondatore di Lululemon, Chip Wilson, nella famosa società di athleisure. Il Socio dirigente di Advent, David Mussafer, e il suo Direttore generale, Steven Collins, sono poi entrati a far parte del consiglio di amministrazione di Lululemon nel tentativo di migliorare le performance della società. Hanno raggiunto i propri obiettivi e sono stati ampiamente ripagati: da quando è stato stipulato l’accordo, il prezzo delle azioni di Lululemon è salito da circa 40 a 280 dollari.

I vantaggi dell’inserimento di titoli di private equity in un portafoglio

Per gli investitori esiste una serie di potenziali benefici derivanti dall’inserimento nel proprio portafoglio di titoli di private equity. Tra i principali vantaggi ricordiamo:

- Esposizione al mercato del private equity. Gli investimenti diretti nel settore del private equity non risultano facilmente accessibili all’investitore medio. Ciò è dovuto al fatto che, in genere, la maggior parte delle società di PE si rivolge solamente agli investitori facoltosi, disposti a impegnare centinaia di migliaia di dollari, se non addirittura milioni. Tuttavia, investendo nei titoli di queste società, anche i piccoli investitori possono acquisire un’esposizione al mercato. Possedendo azioni di queste società di investimento, gli investitori possono trarre vantaggio dalle loro competenze e dall’elevato livello di redditività, senza essere costretti a spendere le ingenti somme di denaro che, al contrario, sarebbero richieste per investire direttamente nei fondi di private equity.

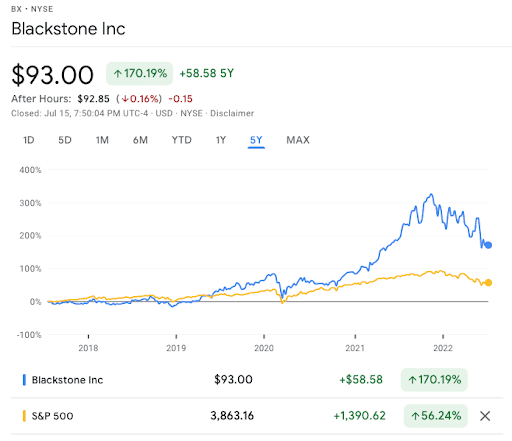

- Elevati rendimenti potenziali nel lungo periodo. Il mercato del private equity sta crescendo rapidamente in questo momento, a causa dell’elevata domanda di investimenti alternativi; ciò, inevitabilmente, si riflette sui prezzi delle azioni di molte società del settore. Blackstone e KKR, ad esempio, negli ultimi cinque anni hanno visto il proprio valore azionario aumentare rispettivamente di circa il 170% e il 150%. Molte società di PE distribuiscono inoltre dividendi con cadenza regolare.

Solo a scopo illustrativo. Le prestazioni passate non sono indicative dei risultati futuri.

- Capacità di sostenere aziende e imprenditori in forte crescita. Il mercato del PE consente agli investitori di acquisire un’esposizione alle imprese più piccole e promettenti che tendono a rimanere più lontane dai riflettori, nonché ai leader visionari. Un esempio è rappresentato dalla società che ha creato Fortnite, Epic Games, che ha ricevuto ingenti finanziamenti di PE nel corso degli anni. Nel 2018, la valutazione della società era inferiore a 5 miliardi di dollari. Al giorno d’oggi, invece, il suo valore supera i 30 miliardi di dollari.

- Esposizione alle principali tendenze tecnologiche. Negli ultimi anni, molte società di PE hanno investito in tecnologie il cui utilizzo è stato accelerato dalla pandemia; tra gli esempi più noti ricordiamo il cloud computing, i software per le grandi aziende e la sicurezza informatica. All’inizio di quest’anno, ad esempio, le società KKR e Global Investment Partners hanno acquisito l’operatore di data center CyrusOne per 15 miliardi di dollari.

- Diversificazione. Quando gli investitori cercano dei titoli nel settore finanziario, spesso scelgono le azioni di banche. Investire in società di PE può offrire una strada alternativa per cimentarsi nel settore finanziario.

Perché questo potrebbe essere un buon momento per prendere in considerazione i titoli di private equity

Alla luce di ciò che accade al giorno d’oggi sui mercati dei capitali, questo potrebbe essere un buon momento per valutare la possibilità di investire in titoli di private equity. I mercati finanziari mondiali stanno attualmente affrontando un importante reset delle valutazioni. Di conseguenza, le valutazioni delle imprese pubbliche e private – soprattutto nel settore tecnologico – hanno subito notevoli cali. È probabile che questo reset delle valutazioni crei opportunità interessanti per le società di PE, poiché saranno in grado di investire in imprese innovative approfittando di valutazioni molto inferiori. Si ipotizza che l’acquisto a prezzi bassi, in ultima battuta, possa aumentare i rendimenti nel lungo periodo, il che a sua volta dovrebbe aumentare i profitti degli azionisti.

Per aiutare gli investitori ad acquisire un’esposizione ai titoli di private equity, eToro ha creato lo Smart Portfolio Private-Equity. Si tratta di un portafoglio di investimenti completamente allocato, che si concentra nello specifico su società di PE quotate in borsa. Progettato per gli investitori a lungo termine, questo Smart Portfolio permette di accedere con un solo clic al mondo del private equity e offre un’esposizione ad alcuni dei protagonisti più blasonati del settore, tra cui Blackstone, Apollo Global Management, KKR e Carlyle.

Scopri lo Smart Portfolio Private-Equity qui

Il Copy Trading non rappresenta un consiglio di investimento. Il valore dei tuoi investimenti può aumentare o diminuire. Il tuo capitale è a rischio.