Il back to school non sembra riscuotere grande entusiasmo a Wall Street. Se i genitori possono godersi la ritrovata routine, lo stesso non si può dire per i mercati azionari. Settembre, infatti, è storicamente un mese difficile per le azioni, e il primo giorno di contrattazioni negli Stati Uniti non ha fatto eccezione.

L’indice S&P 500 sta affrontando il quarto settembre consecutivo in calo. L’ultima volta che si è verificata una simile serie di ribassi è stata tra il 1999 e il 2003, con l’indice che ha segnato cinque anni consecutivi di perdite a settembre. Sebbene i precedenti non siano garanzia del futuro, è ragionevole attendersi che questo mese possa essere particolarmente volatile. Alcuni dati negativi relativi all’attività manifatturiera hanno riacceso le preoccupazioni già presenti ad agosto riguardo la solidità dell’espansione economica, favorendo una fuga verso i settori difensivi.

Sia in Europa che negli Stati Uniti, i mercati hanno chiuso in ribasso, chiudendo su minimi della giornata e registrando la peggiore seduta dal 5 agosto scorso. A Piazza Affari, l’indice ha chiuso con un calo dell’1,33%, risultando il peggiore tra i principali mercati europei, appesantito da vendite generalizzate. In particolare, Saipem e Iveco hanno subito perdite rilevanti, rispettivamente del -7,07% e del -4,93%. Solo 8 titoli su 40 hanno chiuso in rialzo, con Brunello Cucinelli in evidenza grazie a un +2,84%. Gli acquisti si sono concentrati sui settori tradizionalmente difensivi, come le utilities (Terna, Snam, Italgas ed Enel) e il settore sanitario (DiaSorin, Amplifon e Recordati).

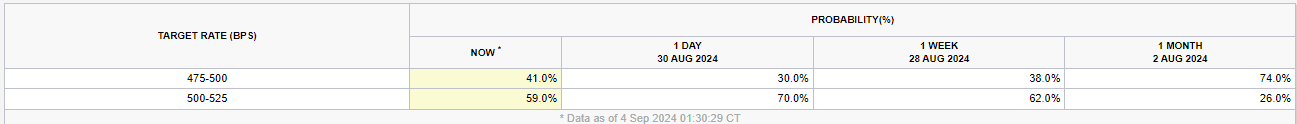

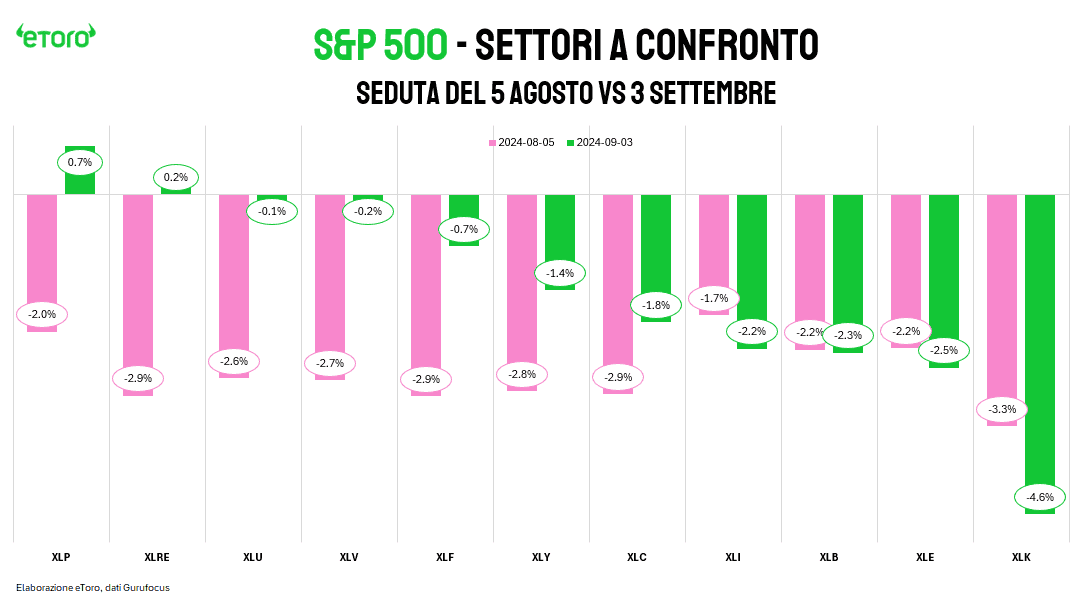

Anche oltre oceano si è assistito a una classica giornata di “risk-off”, con i settori ciclici in forte sofferenza, in particolare il tecnologico, il growth e il momentum. Le azioni hanno vissuto la peggiore giornata dal crollo del 5 agosto, con l’indice S&P 500 in calo di oltre il 2%. Le preoccupazioni riguardanti la crescita e la politica monetaria hanno contribuito a innescare la vendita delle attività rischiose, replicando il comportamento osservato il mese precedente. Come ad agosto, il settore tecnologico è stato tra i più colpiti, con Nvidia che ha guidato il crollo dei produttori di semiconduttori. Il parallelo con agosto non si ferma qui. Lo yen è balzato, il petrolio ha subito un netto ribasso, così come il rame. L’indicatore della paura di Wall Street, il VIX, è schizzato in alto del 38%, superando la soglia dei 20 punti. Anche i rendimenti dei titoli del Tesoro sono scesi, con i trader che tornano a scommettere su un possibile taglio dei tassi da parte della Fed a settembre di 50 punti base. La probabilità di un taglio di 25 punti è infatti calata dal 70% del 30 agosto al 59%.

Tuttavia, a differenza della sessione del 5 agosto, non tutti i settori dello S&P 500 hanno chiuso in negativo. I consumi di base e il settore immobiliare hanno mostrato un andamento positivo, con il primo che ha raggiunto nuovi massimi storici.

Con le aspettative di inflazione ancorate, l’attenzione si è spostata sulla salute dell’economia, poiché i segnali di debolezza potrebbero accelerare l’allentamento delle politiche. Mentre i tagli dei tassi tendono a essere di buon auspicio per le azioni, di solito non è così quando la Fed si affretta a prevenire una recessione. Gli investitori prevedono ora che la banca centrale possa ridurre i tassi di ben due punti percentuali nei prossimi 12 mesi, un calo notevole che sottolinea le paure di recessione.

Uno dei dati che ha alimentato queste preoccupazioni è stato il dato l’ISM PMI manifatturiero statunitense di agosto che, sebbene in progresso, è risultato inferiore alle attese (47,2 contro il 47,5 previsto). Ma sono stati i dettagli a fare la differenza: il saldo tra ordini e inventari è entrato in territorio negativo, un segnale anticipatore poco incoraggiante per la produzione manifatturiera. Le recenti contrazioni osservate in Cina e in Europa si sono ora estese anche agli Stati Uniti, rafforzando i timori di un rallentamento globale.

Un segnale importante è giunto anche dal petrolio, con il prezzo del Crude Oil e del Brent che ha perso ieri oltre il 4%, scendendo sotto i 70 dollari al barile per il WTI, tornando ai livelli di giugno 2023, quando l’Arabia Saudita aveva annunciato il suo taglio volontario della produzione. I mercati petroliferi sono stati a lungo condizionati dalla debolezza della domanda cinese, tanto che molti investitori sembrano ignorare non solo i rischi geopolitici, ma anche i segnali di tensione nei fondamentali, come la continua riduzione delle scorte globali. Anche gli sviluppi in Libia, che hanno portato a un crollo della produzione di 600mila barili al giorno, sono stati in gran parte ignorati dal mercato e subito vagliati sulla scia di un possibile loro ritorno.

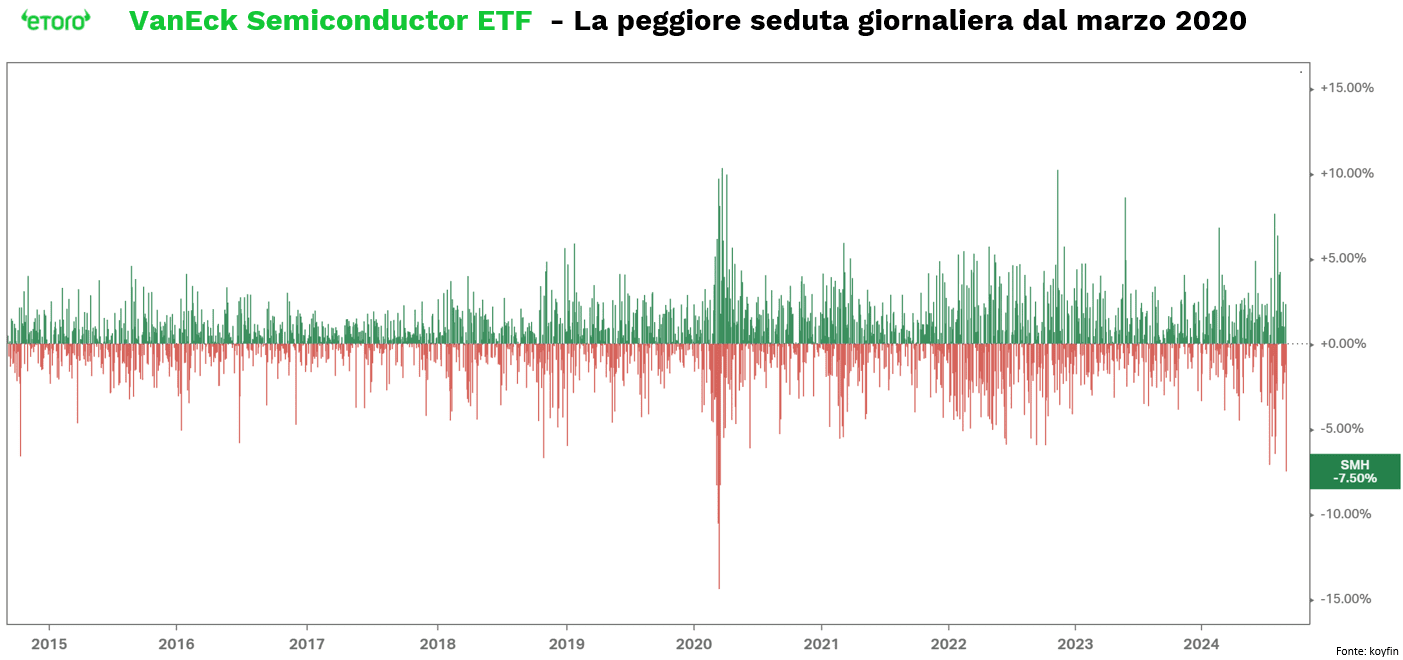

Infine, un’altra nota negativa arriva dal settore dei semiconduttori. L’ETF VanEck Semiconductor ha registrato una flessione del 7,5%, la più forte dal marzo 2020. Nvidia ha subito un crollo del 9,5%, cancellando circa 279 miliardi di dollari di valore in un solo giorno (più dell’intera capitalizzazione di Chevron, l’unico titolo energetico nel Dow Jones). Il Dipartimento di Giustizia americano ha inviato citazioni in giudizio a Nvidia e ad altre aziende, nell’ambito di un’indagine su possibili violazioni delle leggi antitrust.

Nonostante settembre non sia il mese più favorevole, è importante non guardare sempre il bicchiere mezzo vuoto. Le possibili correzioni potrebbero rafforzare le occasioni di comprare sui ribassi. Tra i motivi per restare ottimisti ci sono la crescita degli utili e la possibilità che la Fed possa iniziare ad allentare la politica monetaria, sostenuta da un’inflazione ormai sotto controllo e con una recessione evitata.