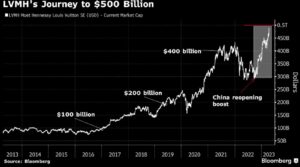

In inizio di settimana in sordina per i mercati azionari occidentali. Gli indici europei riportano principalmente acquisti nei servizi finanziari compensati da vendite sui titoli tecnologici. Il principale listino italiano chiude in ribasso, trainato tuttavia dallo stacco di dividendi – al netto dell’effetto la chiusura sarebbe in positivo. La notizia principale europea è il traguardo da parte di LVMH nel diventare la prima società europea a superare la soglia dei $500 miliardi. Valutazioni ancora lontane da quelle di Apple (attualmente a 2,615 trilioni di dollari) ma che portano il titolo francese all’undicesima posizione globale tra i titoli a maggiore capitalizzazione, alle spalle di Apple, Microsoft, Saudi Aramco, Alphabet, Berkshire Hathaway, Nvidia, Meta Platform, Tesla e Johnson & Johnson.

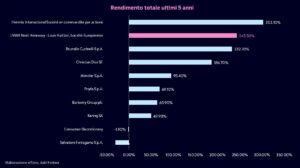

Con un ritorno totale negli ultimi 5 anni di quasi il 243%, dietro solamente nel comparto ad Hermes, il suo patron Arnault Bernard aumenta il distacco nel ranking Forbes degli uomini più ricchi del mondo, con i suoi circa $243 mld di patrimonio, seguito dal patron di Tesla Elon Musk ($175 mld) e da Jeff Bezos ($130 mld). Moda che supera la tecnologia americana, evidenziando una maggiore resilienza ai timori inflazionistici e persino al rallentamento economico.

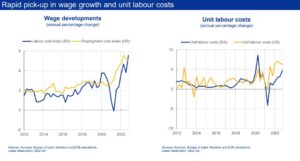

Inoltre, nuove pressioni inflazionistiche in Europa che potrebbero pervenire dalla Germania, tutto questo mentre la stessa Berlino è pronta a richiedere nuove strette sul Patto di Stabilità. Il cancelliere Scholz ha aumentato del 5% gli stipendi reali degli statali, il che potrebbe causare ulteriori pressioni inflazionistiche per Francoforte. Le trattative salariali del settore pubblico tedesco, che coprono circa 2,5 milioni di lavoratori, pari al 33% del peso sulla stima di crescita salariale europea, hanno raggiunto un accordo complicato. Sebbene sia difficile valutare perfettamente l’accordo, può essere riassunto nei seguenti punti: (1) nessun aumento salariale permanente nel 2023, ma un pagamento una tantum di 1240 euro nel giugno 2023, seguito da pagamenti mensili di 220 euro da luglio 2023 a febbraio 2024; e (2) da marzo 2024 un aumento salariale permanente di 200 euro più il 5,5%. Nel complesso, si tratta dell’ennesimo accordo che comporta una crescita salariale significativamente più elevata e che potrebbe ritardare ulteriormente il ritorno dell’inflazione di base all’obiettivo della BCE. La stessa BCE ha evidenziato di recente un deciso incremento delle pressioni salariali.

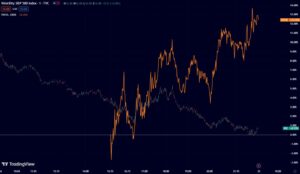

In America, indici stabili con il Dow e lo S&P 500 in leggero rialzo e il Nasdaq ha leggera flessione di quasi lo 0,3%. In assenza di vere notizie macroeconomiche, gli utili societari sono rimasti al centro dell’attenzione. Ci sono state poche sorprese su questo fronte, con i mercati che sembrano non delusi nel muoversi in modo altalenante, in un’area di congestione (in attesa di meglio capire se di accumulo o distribuzione) su aree di resistenza importanti.

Con circa un terzo delle società dell’S&P 500 che presenteranno i risultati trimestrali questa settimana, l’attenzione rimane concentrata sulle prospettive degli utili societari. La tecnologia sarà sotto i riflettori, con Google e Microsoft che presenteranno i risultati in giornata, il che potrebbe spiegare la tenuta del mercato, in quanto i risultati delle mega-capitali tecnologiche potrebbero fornire un po’ di carburante per qualsiasi direzione a breve termine delle azioni. Situazione che meglio si spiega tenendo in considerazione come quasi il 94% del rally dello S&P 500 sia stato generato dai primi 20 titoli dello S&P 500 a maggiore capitalizzazione/peso.

Debutto ieri per il nuovo indice di volatilità a breve termine VIX1D. Il VIX è un indice della volatilità del mercato azionario, calcolato in base ai prezzi delle opzioni del mercato azionario con scadenza a 30 giorni. Quando il mercato azionario è instabile e volatile, i prezzi delle opzioni tendono ad aumentare. Il VIX è quindi un indicatore dell’aumento dei prezzi delle opzioni, che riflette l’elevata volatilità del mercato azionario. Tuttavia, con il crescente utilizzo di opzioni a scadenza più breve, il VIX1D mira a misurare la volatilità attesa dell’S&P 500 nel giorno di negoziazione corrente, in altre parole, in un singolo giorno. Dopo 30 anni dal lancio del VIX e con l’introduzione di nuovi indici (come il VIX a 1 anno, a 6 mesi, a 3 mesi e a 9 giorni), la gamma di analisi si sta ampliando, cercando di tenere il passo con gli investitori che utilizzano sempre più spesso strumenti con scadenze più brevi. Vix a un giorno che ieri, al suo debutto ha registrato un deciso aumento di quasi dodici punti percentuali, rispetto allo 0,7% del Vix.

Se in Europa e America la situazione resta ancora sotto controllo, nuove preoccupazioni provengono invece dalla Cina, principale protagonista del rialzo dei mercati e soprattutto di LVMH.

L’indice Hang Seng di Hong Kong scambia su minimi da un mese a questa parte e in flessione per la terza seduta consecutiva, tra la debolezza di tutti i settori, ad eccezione di quello energetico. Difficile trovare la giustificazione unica a tale correzione, tra timori di nuovi casi Covid, in vista della pausa di cinque giorni che inizia sabato (con un boom di turisti atteso dagli stessi media locali), risultati societari del primo trimestre che, stando ad alcuni analisti, non sopporterebbero i prezzi elevati di alcuni settori, ma soprattutto le maggiori tensioni politiche sino-americane che sfociano nelle note preoccupazioni su Taiwan, con il presidente Biden che ha in programma un ordine esecutivo per limitare gli investimenti delle imprese americane in parti dell’economia cinese.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.