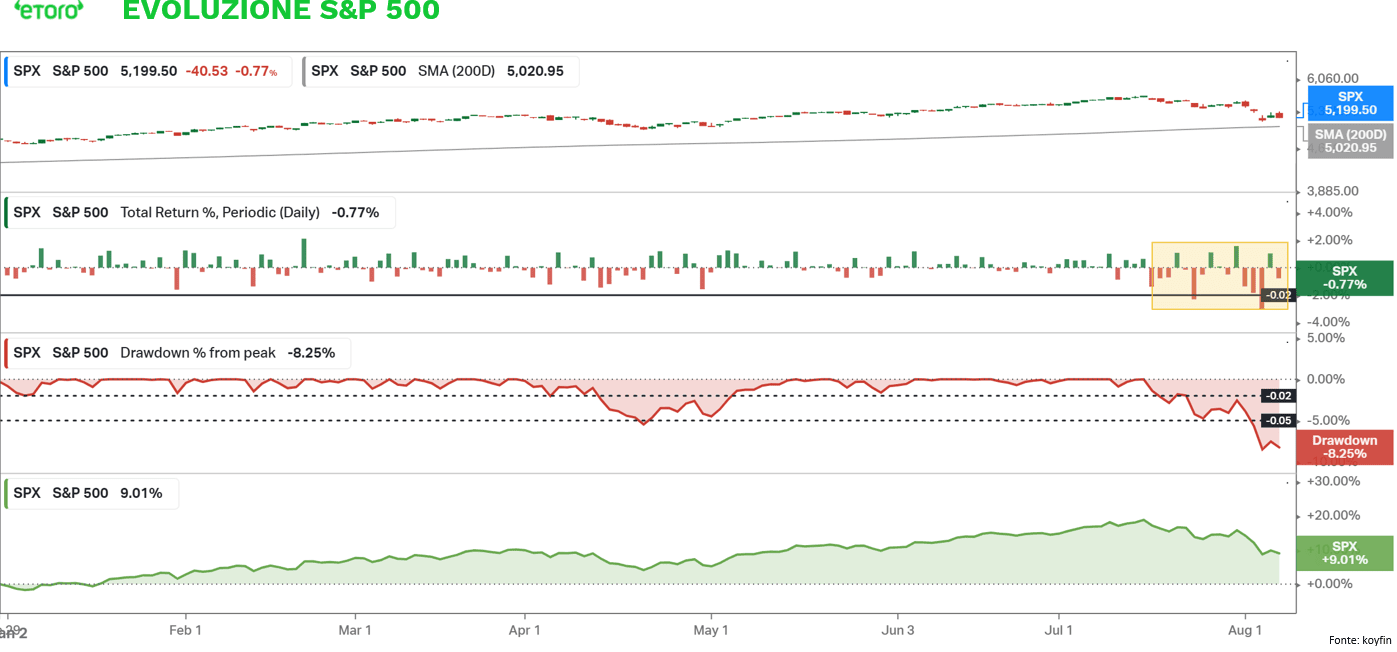

Ci eravamo lasciati mercoledì 17 luglio con i mercati azionari che, proprio il giorno prima, avevano raggiunto il massimo storico per lo S&P 500 a 5667 punti. Da allora, il principale indice statunitense ha subito una correzione dell’8% nelle successive 14 sedute, con solo 5 chiusure in positivo.

Lo S&P 500, forte di un contesto ideale supportato dall’AI e dalla previsione di un sicuro taglio dei tassi a settembre, sembrava immune a turbolenze, segnando la serie più lunga senza cali del 2% dal 2007. Questa calma apparente era riflessa anche dal VIX, che da maggio al 17 luglio riportava una media di soli 12,95 punti. Tuttavia, una calma eccessiva spesso precede tempeste: l’S&P 500 non registrava un calo dell’1% o più da aprile, con i ribassi di maggio e giugno limitati rispettivamente a un misero 0,74% e 0,41%. Questo ha reso giugno il mese più tranquillo per il mercato azionario degli ultimi cinque anni.

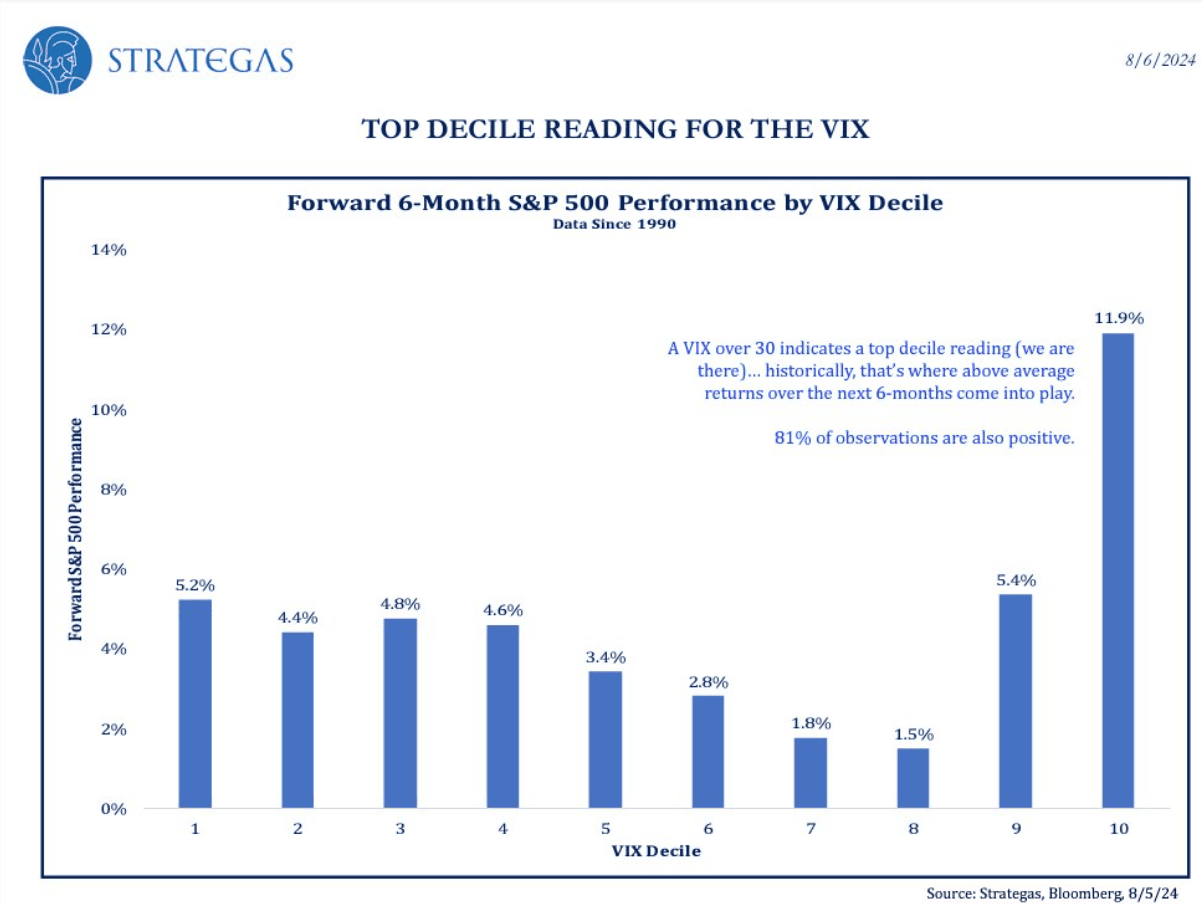

In pochi giorni, però, una tempesta estiva si è abbattuta sui mercati, con l’ottimismo che ha ceduto il posto alla paura. Il VIX dal 17 luglio è aumentato del 92%, raggiungendo un picco del 166% il 5 agosto. Le vendite sulla Borsa di Tokyo, le preoccupazioni per una Fed che potrebbe essere in ritardo con i tassi e una serie di deludenti report sugli utili di aziende tecnologiche (come Intel e Amazon) hanno alimentato le vendite. Il tutto è stato aggravato da nuove tensioni geopolitiche e dalle incertezze legate alle elezioni di novembre negli Stati Uniti, con il dietro front dell’attuale presidente Biden alle prossime elezioni.

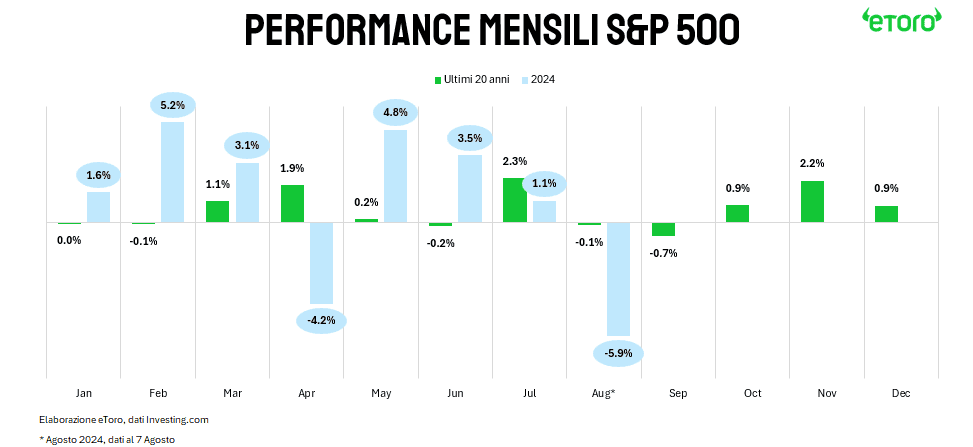

Non stupirebbe quindi che i mercati possano rimanere instabili durante il periodo stagionalmente debole di agosto o settembre, oppure fino al giorno delle elezioni negli Stati Uniti. Tuttavia, le fondamenta del mercato rialzista restano solide, supportate da una Fed pronta a tagliare i tassi e da utili aziendali in crescita. Gli utili dello S&P 500 sono sulla buona strada per crescere di oltre l’11% nel secondo trimestre, superando le aspettative iniziali del 7,8% di inizio luglio e il tasso di crescita del 5,8% del primo trimestre. Si prevede inoltre una crescita degli utili di oltre il 10% per l’intero anno, il che dovrebbe fornire ulteriore supporto ai mercati azionari. In particolare, mentre ci avviciniamo al quarto trimestre del 2024, si prevede che la crescita degli utili provenga maggiormente dai settori non tecnologici, contribuendo a un ampliamento della leadership di mercato.

Sebbene l’aumento di 114.000 nelle buste paga non agricole rappresenti un rallentamento rispetto ai mesi recenti, l’aumento medio trimestrale delle buste paga di circa 170.000 è ancora in linea con l’incremento mensile medio dei 10 anni precedenti la pandemia. Inoltre, l’aumento della disoccupazione è stato principalmente guidato da un aumento dell’offerta di lavoro, piuttosto che da una contrazione dell’occupazione. Sul fronte della crescita, il PIL reale degli Stati Uniti è aumentato del 2,8% nel secondo trimestre, con il tracker GDPNow della Fed di Atlanta che stima una crescita del terzo trimestre al 2,9%. Questi dati indicano un mercato del lavoro e un’economia che mostrano segni di raffreddamento, ma non di collasso. La prossima settimana avremo i dati sull’inflazione dell’indice dei prezzi al consumo (CPI), che dovrebbero mostrare un calo dell’inflazione al 2,9% anno su anno a luglio, rispetto al 3,0% del mese precedente.

Non dobbiamo farci prendere dal panico. Le correzioni fanno parte del ciclo naturale dei mercati: i pullback del 5% o più avvengono più di tre volte l’anno, quelli del 10% una volta l’anno, del 15% ogni due anni e del 20% ogni 3-4 anni. Anche se l’ottimismo prevale sui mercati, la volatilità potrebbe tornare protagonista dopo un lungo periodo di calma. La recente correlazione negativa tra azioni e obbligazioni sottolinea l’importanza della diversificazione e del bilanciamento del portafoglio. Ma attenzione a dare per morto il mondo azionario. Periodi di alta volatilità anticipano spesso rendimenti positivi nei sei mesi successivi. Non possiamo prevedere il futuro, ma è prudente adottare strategie ad alta probabilità di successo e adattare il portafoglio alle condizioni attuali.

L’instabilità è stata evidente anche ieri. Nonostante le sessioni positive in Asia e in Europa, i listini statunitensi hanno fallito nel mantenere i guadagni di apertura, chiudendo in negativo. Il mercato azionario ha iniziato forte, spinto dal rimbalzo della sessione precedente e dalle parole del vicegovernatore della Banca del Giappone, Uchida, il quale ha dichiarato che la banca non aumenterà i tassi durante l’instabilità del mercato, causando l’indebolimento dello yen rispetto al dollaro. Tuttavia, i guadagni sono rapidamente svaniti e i principali indici si sono assestati con cali. La flessione è stata guidata da preoccupazioni sulla crescita. I rendimenti dei Treasury sono crollati in mezzo alla debole domanda per un’asta da 42 miliardi di dollari di obbligazioni a 10 anni, mettendo ulteriore pressione sui titoli azionari. Il rally obbligazionario segnala come gli investitori in titoli a reddito fisso stiano scontando la debolezza economica, rifugiandosi nella sicurezza delle obbligazioni.

In particolare, il ritiro pomeridiano è stato ampio e ordinato. L’S&P 500, che era salito fino all’1,7% al suo massimo, ha chiuso in ribasso dello 0,8%. L’S&P 500 equal-weighted era salito dell’1,5% al suo massimo intraday ma si è assestato con un calo dello 0,7%. Sette dei settori S&P 500 hanno chiuso in ribasso, con quattro in calo di oltre l’1,0%. Beni di consumo discrezionali (-1,7%) e tecnologia (-1,6%) sono stati i peggiori performer, trascinati verso il basso dalle perdite nei componenti mega-cap. Utility (+0,6%) ed energia (+0,4%) hanno invece guidato il gruppo.

Nvidia, con un calo del 5%, ha condotto i ribassi a Wall Street, contribuendo con un -31 bp all’indice generale. Gli investitori stanno esaminando sempre più da vicino le spese in conto capitale delle aziende per l’AI generativa e si chiedono quando questi investimenti daranno i loro frutti. Gli utili sono un problema o, meglio, la reazione degli investitori agli utili. Anche se stiamo ottenendo un’alta percentuale di utili per azione, questo non sembra più sufficiente. Viste le alte valutazioni, le azioni richiedono la perfezione; il minimo scivolone nei ricavi, EPS o guidance è sufficiente per far inciampare le azioni che hanno sostenuto enormi rally, specialmente nella tecnologia e nei semiconduttori. Super Micro Computer ne è da esempio, crollando ieri di oltre il 20%, bruciando oltre 7 miliardi di dollari (pari circa all’intera capitalizzazione di Amplifon, o comunque di ben di 14 titoli del FTSE MIB) dopo che la società di server, software e infrastrutture di intelligenza artificiale non ha raggiunto le aspettative sugli utili per il quarto trimestre fiscale.

Si attende ora Nvidia, i cui numeri saranno svelati a chiusura di mercato mercoledì 28 agosto.