Il 2024 si prospetta come un anno dai toni più cauti, con l’attesa di un’inarrestabile inflazione sotto controllo e le banche centrali pronte a inaugurare un ciclo di tagli dei tassi. Tuttavia, le prime due sessioni di trading riportano gli investitori sulla terra dopo l’euforico rally di fine ottobre. Il Nasdaq 100 registra la quarta seduta consecutiva in perdita, segnando la serie più lunga degli ultimi due mesi, mentre il Russell 2000, protagonista principale dell’ultimo rally iniziato a novembre, vive la peggiore seduta giornaliera dalla crisi bancaria dello scorso marzo. Avevamo già messo in guardia sull’eccessivo ottimismo e sui livelli di ipercomprato che potevano comportare conseguenze. Nonostante le sfide, la visione complessiva rimane positiva per l’anno, anche se non priva di turbolenze. Sorprendere positivamente gli investitori diventa un’impresa ardua quando i riccioli d’oro rappresentano già lo scenario di base per il 2024. Inoltre, con un VIX ai minimi storici, è inevitabile che la strada sarà più accidentata rispetto agli ultimi due mesi.

Nella sessione di ieri, tra i titoli che hanno registrato prestazioni al di sotto delle aspettative, figurano i vincitori del mese di dicembre, ovvero i ciclici. Settori quali l’immobiliare, i beni di consumo discrezionali, gli industriali e i materiali hanno fatto il loro ingresso nel club dei perdenti. Nota che non solo i settori sensibili ai tassi di interesse hanno subito vendite: i settori sensibili ai rendimenti, come servizi pubblici, assistenza sanitaria e comunicazioni, hanno registrato performance migliori. Si tratta quindi di una rotazione difensiva, particolarmente evidente con il calo dei rendimenti dei Treasury decennali e il rimbalzo del dollaro USA, più che di una delusione nei confronti della Fed e/o di dati macroeconomici.

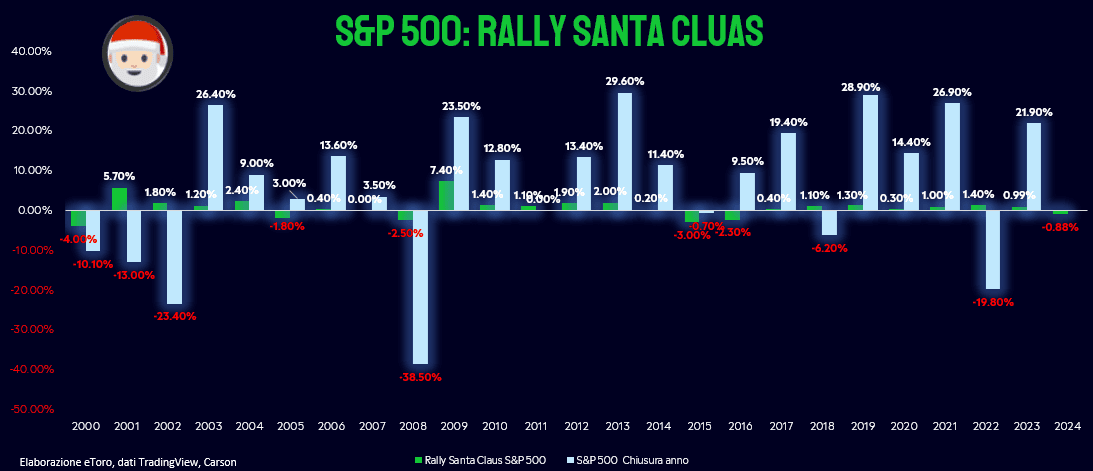

Il primo campanello d’allarme suona per gli appassionati di statistiche: il Rally di Santa Claus ha chiuso ieri con un rendimento negativo, con l’indice S&P 500 che ha registrato un passivo dello 0,88% nelle ultime 5 sessioni del 2023 e nelle prime due del 2024. Si è interrotta così una serie di sette anni consecutivi di rendimenti positivi. Il Rally di Babbo Natale, noto per i suoi storici rendimenti di mercato in un breve periodo, solitamente attira molta attenzione. Un altro aspetto chiave di questo periodo è la sua stretta correlazione storica con i rendimenti di gennaio e degli anni successivi. Guardando i dati statunitensi degli ultimi 24 anni, in 19 casi su 24 (l’86%), il segno di chiusura del rally ha coinciso con quello dell’anno successivo. I rendimenti storici supportano questa massima, con l’S&P 500 che ha notevolmente sovraperformato negli anni successivi quando gli investitori erano “buoni”. Dal 2000, l’S&P 500 ha registrato un progresso medio del 10,12% negli anni con un Rally di Santa Claus positivo. Tuttavia, quando gli investitori erano nella lista dei “cattivi” e il Rally di Babbo Natale si traduceva in un rendimento negativo, l’S&P 500 ha generato un modesto rendimento medio annuo futuro del 2,66%.

Mercoledì trader e investitori hanno analizzato i resoconti sul mercato del lavoro e sull’attività manifatturiera, nonché i verbali della riunione della Fed di dicembre. Il risultato finale, tuttavia, è stato lo stesso, poiché i tre principali benchmark di mercato non sono riusciti a cogliere un’offerta per la seconda sessione consecutiva.

I verbali del FOMC di dicembre hanno presentato un quadro complessivamente equilibrato, evidenziando segnali sia aggressivi che accomodanti, come ci si aspetta in una politica monetaria dipendente dai dati. Durante la riunione, la maggioranza dei membri era convinta che l’inflazione fosse sotto controllo, sebbene riconoscesse una diminuzione dei rischi al rialzo. Inoltre, è emerso un crescente timore tra i membri riguardo ai potenziali danni che una politica monetaria eccessivamente restrittiva potrebbe infliggere all’economia. Nonostante le indicazioni relativamente accomodanti, alcuni funzionari hanno espresso preoccupazione riguardo al possibile complicarsi del ritorno dell’inflazione al target a causa dell’allentamento delle condizioni finanziarie. Questo potrebbe giustificare il mantenimento della politica invariata per un periodo più lungo rispetto alle attuali previsioni.

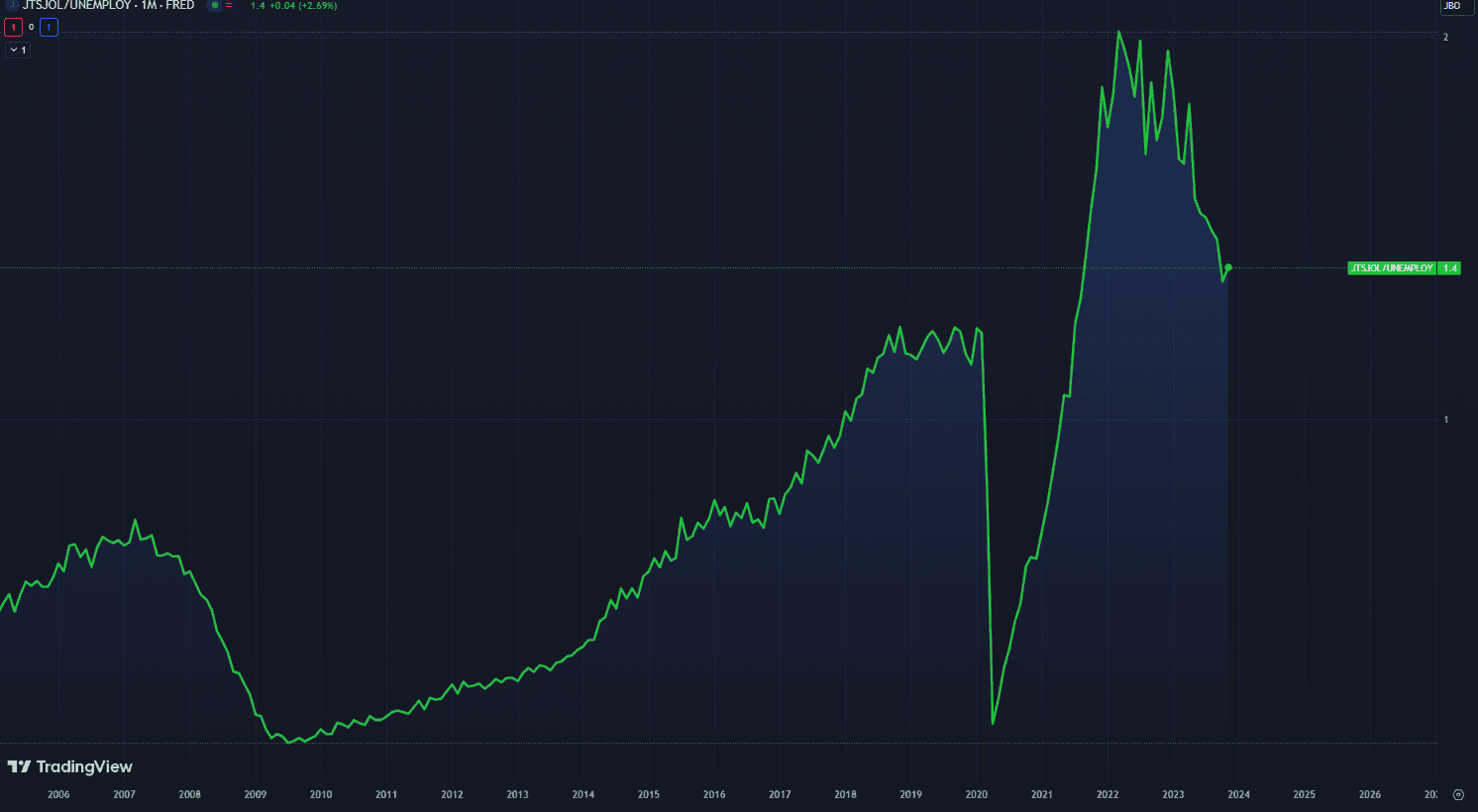

Sul versante economico, l’indice ISM manifatturiero di dicembre è risultato in linea con le previsioni, registrando un leggero aumento a 47,4, sebbene rimanga in territorio di contrazione. Le offerte di lavoro negli Stati Uniti hanno toccato il minimo di 32 mesi a novembre, attestandosi a 8,8 milioni, secondo il Bureau of Labor Statistics degli Stati Uniti. Questo dato è rimasto sostanzialmente invariato rispetto al mese precedente, quando le aperture di lavoro erano state riviste a 8,9 milioni. Il rapporto sulle aperture di lavoro e sul turnover del lavoro (JOLTS) rivela che il mercato del lavoro, già rigido, sta rispondendo agli aumenti dei tassi di interesse, indicando un leggero raffreddamento. Sebbene novembre abbia registrato un calo sia nelle assunzioni che nei licenziamenti, il mercato del lavoro rimane complessivamente robusto: ad esempio, il rapporto tra posti di lavoro aperti e disoccupati resta al di sopra delle medie pre-pandemia, con un valore di 1,4 contro 1,25.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.