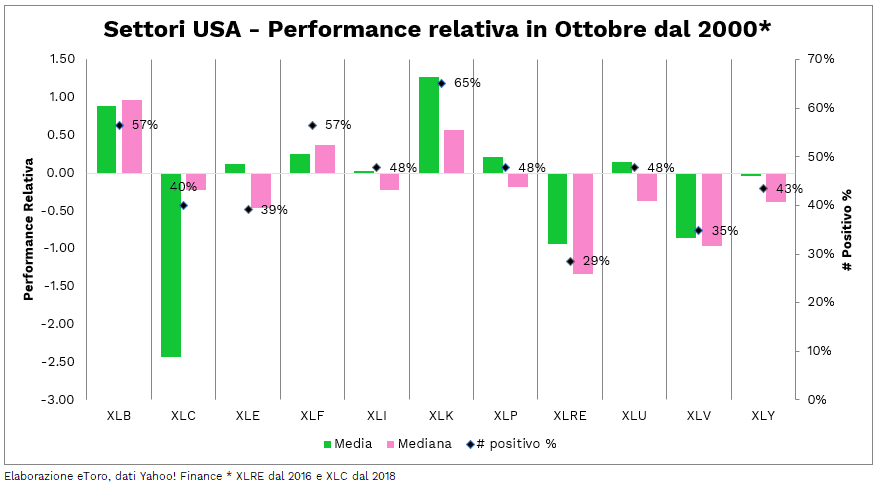

Anche in una giornata come quella di ieri, in cui i rendimenti e l’indice del dollaro hanno raggiunto nuovi massimi, le “magnifiche sette” società (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla) si sono comportate come gli Avengers, pronte a salvare nuovamente la giornata degli investitori. La tecnologia sta tornando a essere protagonista dopo una pausa estiva, mostrando la sua forza in questo mese di ottobre. Dati storici sulle performance relative (differenza tra la performance del settore e quella del benchmark SPY) dal 2000 ad oggi rivelano una forte performance del settore tecnologico proprio in ottobre. L’ETF XLK, che rappresenta il settore tecnologico, ha registrato una performance media relativa dell’1,28% in questo mese, con una mediana dello 0,58%. Ciò è accompagnato da una percentuale di sovra-performance relativa del 65%, il che significa che in 15 occasioni negli ultimi 23 anni il settore tecnologico ha superato l’evoluzione dello SPY in ottobre. Dati che lo posizionano al comando tra i principali settori statunitensi.

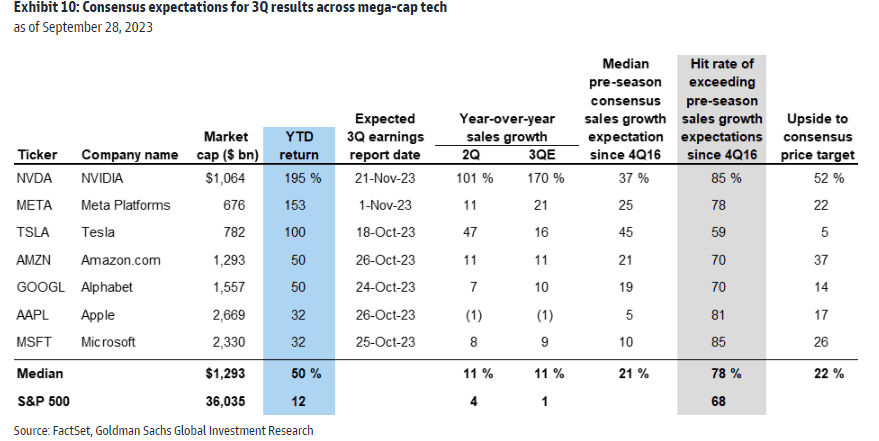

Inoltre, è interessante notare che Goldman Sachs ha recentemente dichiarato che i titoli tecnologici statunitensi a grande capitalizzazione probabilmente si comporteranno bene durante la stagione degli utili del terzo trimestre. Il recente calo dei prezzi ha portato a una riduzione delle valutazioni, e la divergenza tra il calo delle valutazioni e il miglioramento dei fondamentali rappresenta un’opportunità interessante per gli investitori. La storia suggerisce che i prossimi risultati del terzo trimestre potrebbero catalizzare un’inversione di tendenza nei titoli tecnologici più importanti. Dal 4Q16, le mega-capitali in aggregato hanno battuto le aspettative di crescita delle vendite del consenso nell’81% dei casi e hanno sovraperformato in due terzi delle stagioni degli utili, in genere di 3 punti percentuali.

Il sentimento positivo iniziale, scaturito dall’accordo negli Stati Uniti per evitare uno shutdown fino al 17 novembre e dalle notizie di crescita economica in Cina, è stato di breve durata e ha dato presto spazio a preoccupazioni che hanno influenzato i mercati. In Europa, i listini hanno registrato perdite a causa dei dati PMI deludenti. I dati aggiornati dello S&P hanno mostrato che l’attività manifatturiera nell’Eurozona è rimasta in territorio di contrazione a settembre, con una riduzione della domanda a uno dei ritmi più elevati mai registrati dal 1997. A pesare sul sentiment sono stati anche i timori per il rallentamento dell’economia cinese e per il prolungamento dei tassi di interesse. A tale preoccupazione gli investitori non hanno trovato conforto neanche nelle parole del Vicepresidente della BCE Guindos il quale ha ieri dichiarato che i tassi di interesse ai livelli attuali contribuiranno a far scendere l’inflazione verso l’obiettivo del 2% della BCE e che le voci di tagli dei tassi da parte della BCE sono premature. Anche in America i commenti falco del governatore della Fed Bowman hanno spinto al rialzo i rendimenti obbligazionari quando ha dichiarato che continua a prevedere che saranno probabilmente necessari ulteriori aumenti dei tassi di interesse per riportare l’inflazione al 2% in modo tempestivo, dato che i prezzi elevati dell’energia potrebbero annullare alcuni dei progressi che abbiamo visto sull’inflazione negli ultimi mesi. Inoltre, i nuovi dati sull’indice ISM manifatturiero di settembre, più robusti del previsto, hanno alimentato la percezione che la Fed potrebbe essere costretta a mantenere i tassi di interesse più alti per un periodo più lungo, poiché la robustezza dell’attività economica potrebbe ostacolare il raggiungimento dell’obiettivo di inflazione del 2%. Preoccupazioni che si sono riversate soprattutto sui rendimenti dei Treasury così come sulla forza del dollaro statunitense, con il tasso di cambio EUR/USD è sceso sotto la soglia di 1,05, scambiando su nuovi minimi dall’inizio dell’anno.

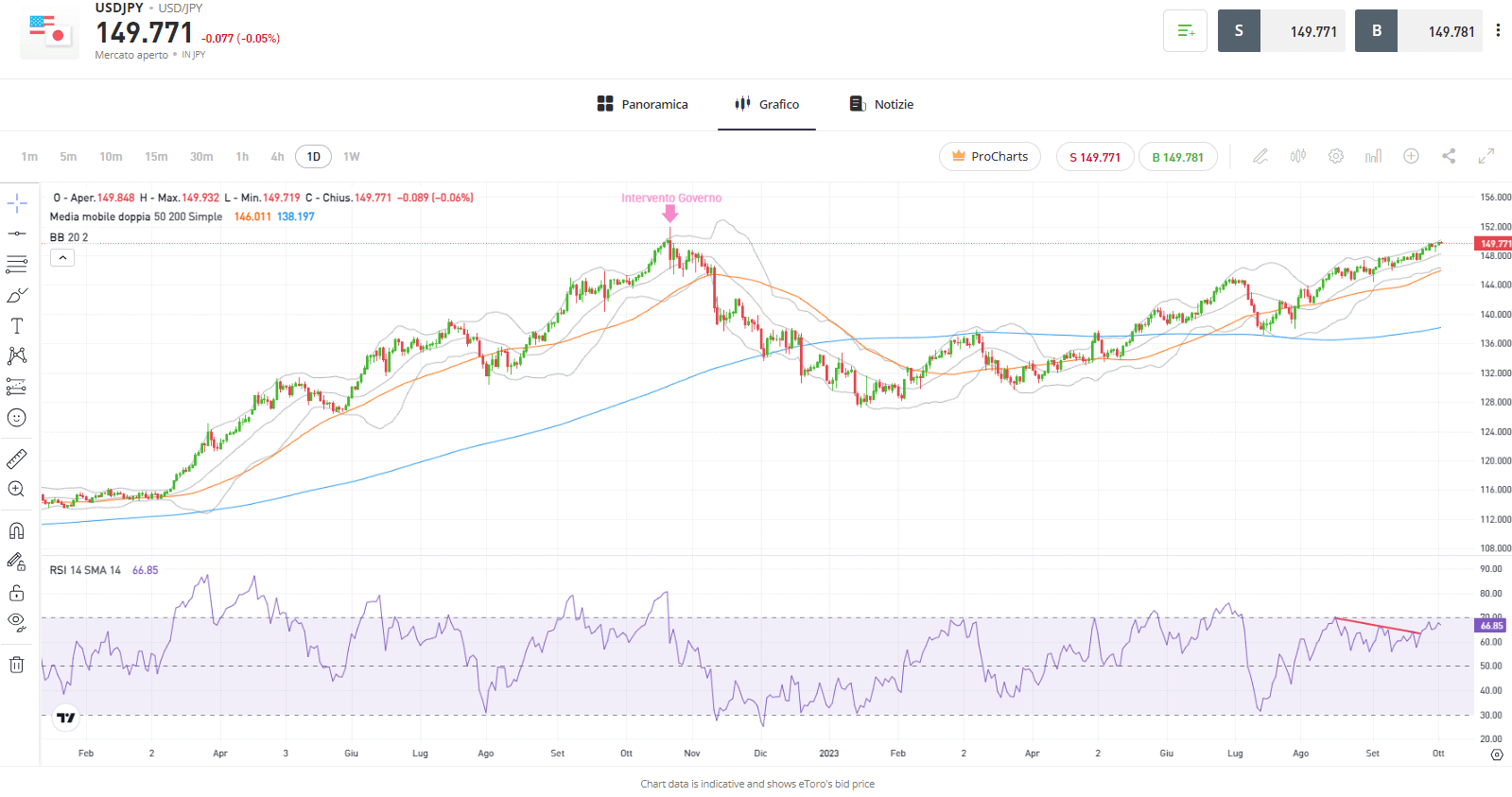

Non meglio la situazione in Giappone, con la coppia USDJPY che scambia in prossimità dei 150 JPY, un livello che ha richiamato l’intervento del governo giapponese l’ottobre scorso per contenere l’apprezzamento dello yen.

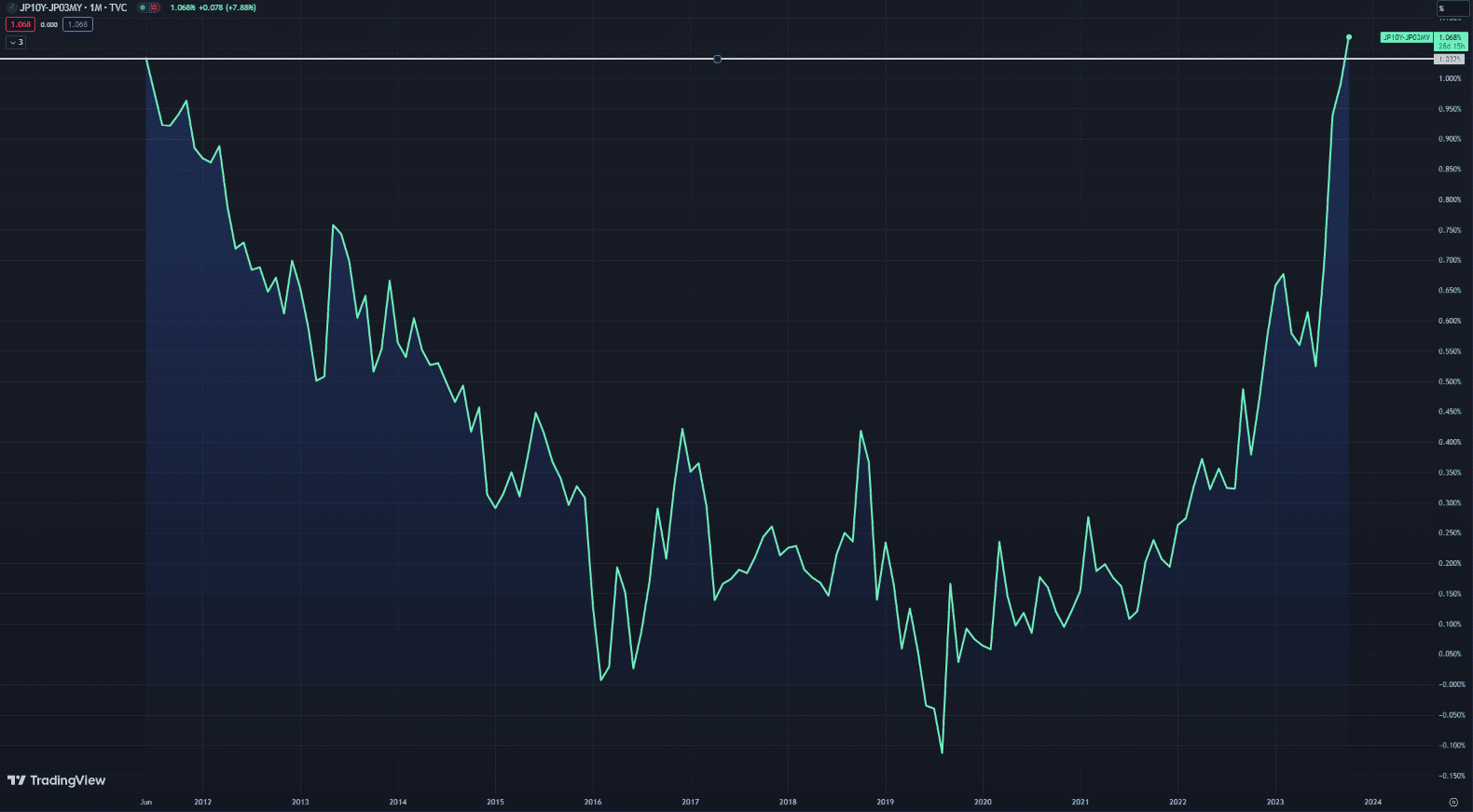

La curva dei rendimenti giapponesi è ora tra le più ripide registrate, il che indica una differenza significativa tra i rendimenti dei titoli di stato a breve e lungo termine. La BoJ ha adottato politiche monetarie ultra-accomodanti negli ultimi anni, tra cui il controllo della curva dei rendimenti e una politica di tassi di interesse negativi. Una svolta della BoJ potrebbe tuttavia essere in arrivo, sebbene più volte rimandata.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.