Non è l’ennesima rotazione settoriale né la stagione delle trimestrali a tenere i mercati col fiato sospeso. Stavolta il nervosismo ha un nome e un volto: Donald Trump. Il presidente rompe gli argini della retorica e annuncia dazi al 25% su tutte le auto non prodotte negli Stati Uniti. In vigore dal 3 aprile. È il primo tassello di una strategia industriale più ampia e radicale: riportare manifattura, semiconduttori, farmaci ed energia entro i confini nazionali. L’obiettivo dichiarato? Il “Liberation Day” dell’industria americana.

Il messaggio è inequivocabile: chi vuole accedere al mercato USA, dovrà metterci radici produttive.

In un discorso di 30 minuti, Trump ha tracciato le direttrici del suo progetto economico:

- Auto: dazi al 25%, agevolazioni fiscali solo per veicoli prodotti in patria, spinta all’ampliamento degli impianti esistenti.

- Chip: “entro due anni, il 40% della produzione globale sarà americanizzata”.

- Farmaci: dazi sulle importazioni per rilanciare la produzione interna.

- Energia: addio all’obbligo di elettrificazione, ritorno al carbone “clean”, trivellazioni accelerate, più LNG.

- Eolico: demolito senza mezzi termini — “costoso, brutto, pericoloso per la navigazione, uccide le balene”.

- TikTok e Cina: apertura condizionata, ma i dazi restano arma negoziale.

- Acciaio e legname: nuove tariffe, in nome della manifattura e della sicurezza nazionale.

Una visione chiara e muscolare: meno globalizzazione, più America. E chi non si adegua, resterà fuori.

E mentre Trump assicura che le aziende stanno tornando, gli impianti stanno nascendo, i mercati si chiedono: a quale costo? Se era un discorso pensato per Wall Street, non ha avuto l’effetto sperato. Lo S&P 500 ha chiuso in calo dell’1,1%, il Nasdaq del 1.8%, con una rotazione difensiva che ha premiato consumer staples e utilities, penalizzando le Magnifiche 7 (le quali ieri da sole hanno causato circa il 74% della discesa dello SPY). Ma il punto più interessante è che il selloff è stato selettivo, non sistemico: l’equal weight S&P è sceso solo dello 0,2%. Un messaggio sottile ma potente: non è un sell-off generalizzato, ma selettivo. L’incertezza normativa sta diventando il nuovo rischio sistemico. Soprattutto per i settori più esposti alle catene globali del valore: automotive, semiconduttori, tecnologia. Ma l’onda d’urto arriva anche in Europa, dove molte multinazionali operano con modelli ibridi distribuiti tra Nord America, Asia ed Europa.

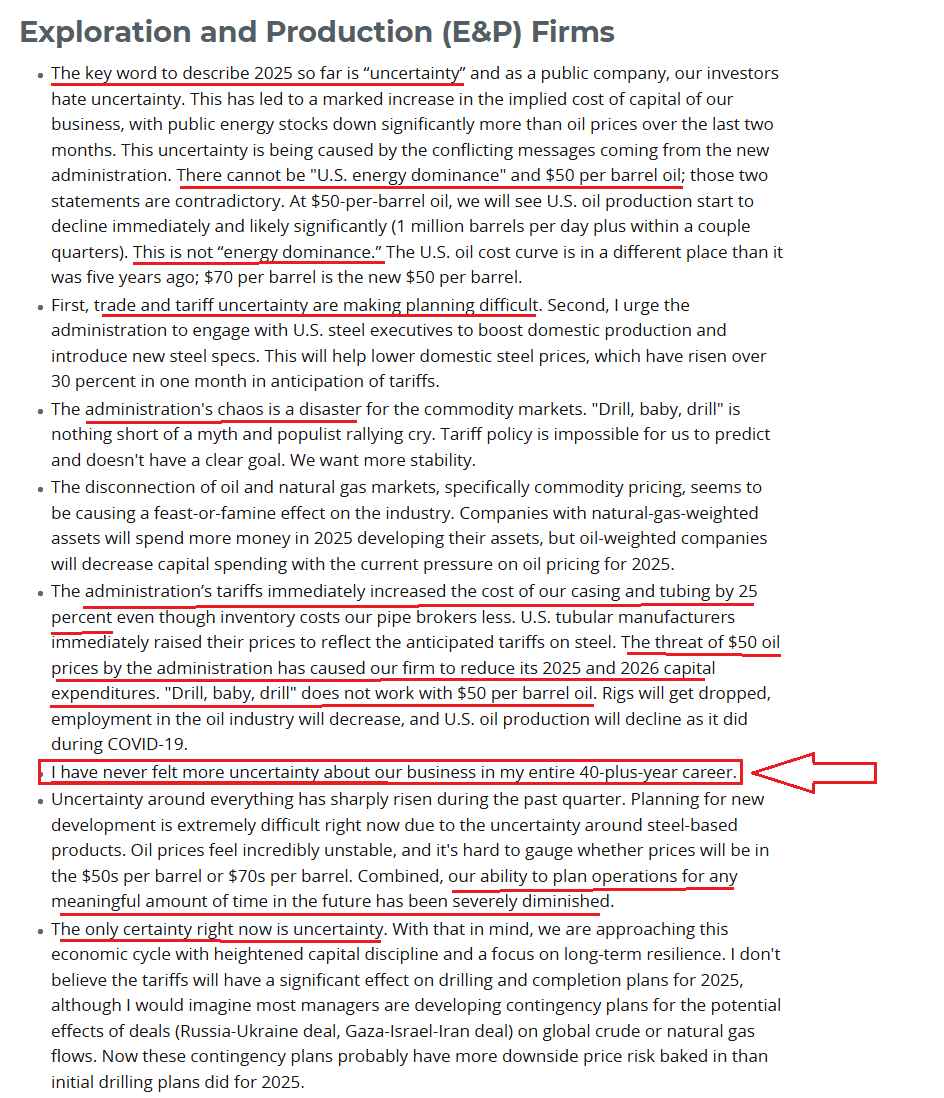

La parte più ideologica del discorso è stata quella sull’energia. Trump ha promesso di eliminare i vincoli alla produzione di petrolio e gas; riaprire le miniere di carbone “bello e pulito”; accelerare le autorizzazioni per LNG e centrali elettriche; affossare definitivamente l’eolico, accusato di essere costoso, brutto e killer. Ma il Dallas Fed Energy Survey restituisce una realtà molto diversa

- Outlook a -4,9, in calo rispetto al trimestre precedente.

- Incertezza a +43,1, su livelli elevati.

- Prezzo minimo per operatività sostenibile: $41 al barile, con punte a $45.

- Ma per trivellare nuovi pozzi, servono almeno $65, e anche di più per le piccole aziende. Il WTI a $69 è appena sufficiente, ma con margini molto risicati.

- Acciaio +30% nei costi, già incorporando gli effetti attesi dei dazi.

- Investimenti (Capex) 2025-26 già in fase di revisione al ribasso.

- Il 55% dei fornitori oilfield prevede un calo della domanda nel 2025 a causa dei dazi sul ferro.

- I costi di compliance normativa sono visti in aumento da un terzo degli operatori.

Il settore sembra quindi non crederci. E non perché manchi la volontà, ma perché mancano le condizioni economiche. I prezzi restano troppo bassi, i costi troppo alti e l’instabilità normativa scoraggia ogni visione di lungo termine. Il WTI viaggia intorno ai $69, ma per sbloccare nuovi investimenti servirebbero livelli superiori a $75-80. In sintesi: il mantra “drill, baby, drill” si scontra con margini compressi, input in inflazione e capitali sempre più selettivi.

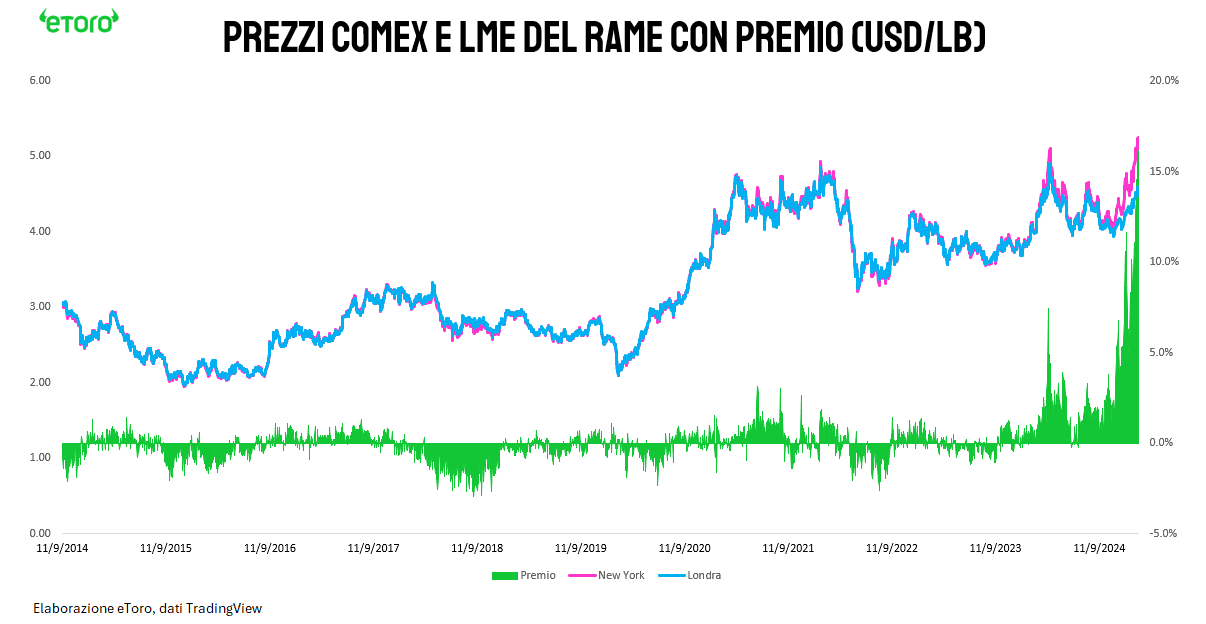

In uno scenario dominato da reshoring e deglobalizzazione, il rame si afferma come asset strategico. Il Comex Copper ha aggiornato i massimi, +30% da inizio anno, spinto da speculazioni su dazi anche sui metalli industriali. Il premio di New York rispetto a Londra ha superato il 16%, segnale che gli Stati Uniti stanno correndo ai ripari per blindare le proprie forniture critiche. Il rame rappresenta solo il 5% del Bloomberg Commodity Index, ma insieme a oro e gas naturale ha spiegato oltre il 70% del rendimento da inizio anno. Non serve che Trump lo dichiari apertamente: senza rame, non esistono AI, veicoli elettrici, né manifattura avanzata.

Un mondo che cambia, un rischio che si trasforma

In questa nuova stagione politica ed economica, le scelte unilaterali — dazi, reshoring, protezionismo industriale — stanno riscrivendo le coordinate dei mercati. I prezzi delle materie prime si muovono come barometri geopolitici. Il petrolio resta sotto pressione, il rame corre.

L’industria guarda a Washington, ma agisce con prudenza. Perché il vero rischio non è più la recessione, ma l’instabilità del quadro regolatorio. E quando cambiano le regole del gioco, cambiano anche le gerarchie degli asset.