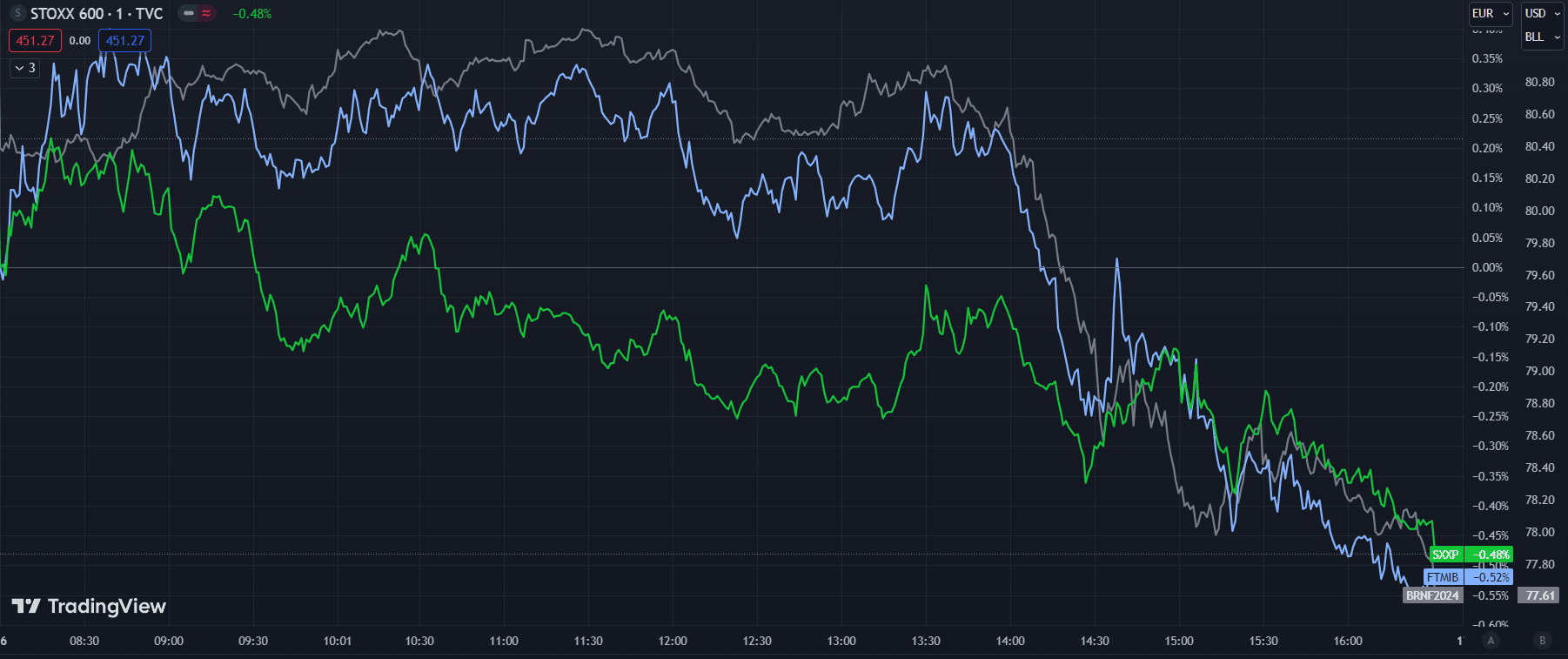

Delusione causata dai risultati trimestrali, listini azionari in territorio di ipercomprato, prese di profitto e preoccupazioni sulla stabilità economica: queste sono solo alcune delle motivazioni che hanno indotto gli operatori a optare per una pausa, nonostante il calo dei rendimenti nei decennali, in una sessione certamente movimentata. Se i listini europei avevano iniziato la giornata in territorio misto, con nuove preoccupazioni provenienti dal settore del lusso, in seguito ai risultati di Burberry, e una sessione asiatica caratterizzata dalle vendite cinesi, dopo il faccia a faccia tra Xi Jinping e Biden, a trascinare al ribasso i mercati, soprattutto quelli europei, sembra invece siano stati il petrolio e/o, comunque, la serie di pubblicazioni macroeconomiche americane.

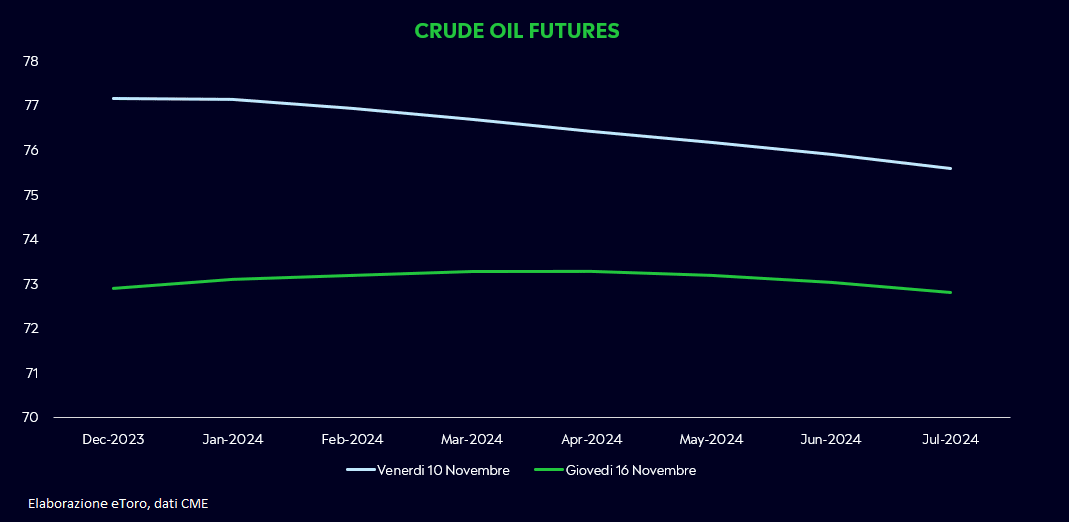

Intorno alle 13:30 UTC, nel pieno dei rilasci macroeconomici americani e dei commenti dei banchieri, i prezzi del greggio hanno virato nettamente al ribasso, acutizzando ulteriormente le vendite non appena le quotazioni del Brent hanno superato al ribasso la soglia degli 80 dollari al barile. In un contesto caratterizzato dall’aumento delle scorte petrolifere americane e dalle raffinerie in Cina, il più grande importatore mondiale di greggio, che hanno ridotto i tassi di lavorazione giornalieri a causa di margini deboli, l’equilibrio tra domanda e offerta risulta ancora incerto. Ad aggiungere benzina sul fuoco ci hanno poi pensato le pubblicazioni sui sussidi di disoccupazione negli Stati Uniti, saliti al livello più alto da quasi due anni, segnalando un rallentamento della crescita economica che ha pesato sulle azioni giovedì. Nonostante il sostegno proveniente da un dollaro più debole, dai rischi geopolitici e dalla minore produzione dell’OPEC+, i prezzi del greggio rimangono sotto pressione, evidenziando le preoccupazioni di mercato sulla domanda globale. Nel caso in cui la tendenza al ribasso persista, sarà importante monitorare le decisioni di Riyad riguardo a un possibile prolungamento del taglio volontario di produzione di 1 milione di barili al giorno e le azioni degli Stati Uniti riguardo alla ripresa degli acquisti di petrolio per le riserve strategiche. Entrambi questi fattori potrebbero fornire sostegno alle quotazioni del greggio. In aggiunta a ciò, il ritorno della curva dei futures petroliferi in contango, con i prezzi dei contratti a scadenza più breve inferiori rispetto a quelli a scadenza più lunga, solleva il dubbio che gli operatori di mercato identifichino un eccesso di offerta o una debolezza nella domanda a breve termine. In altre parole, potrebbe esserci un surplus di petrolio immediatamente disponibile rispetto alla domanda attuale, indicando condizioni di mercato più rilassate o un allentamento delle condizioni economiche relative al petrolio.

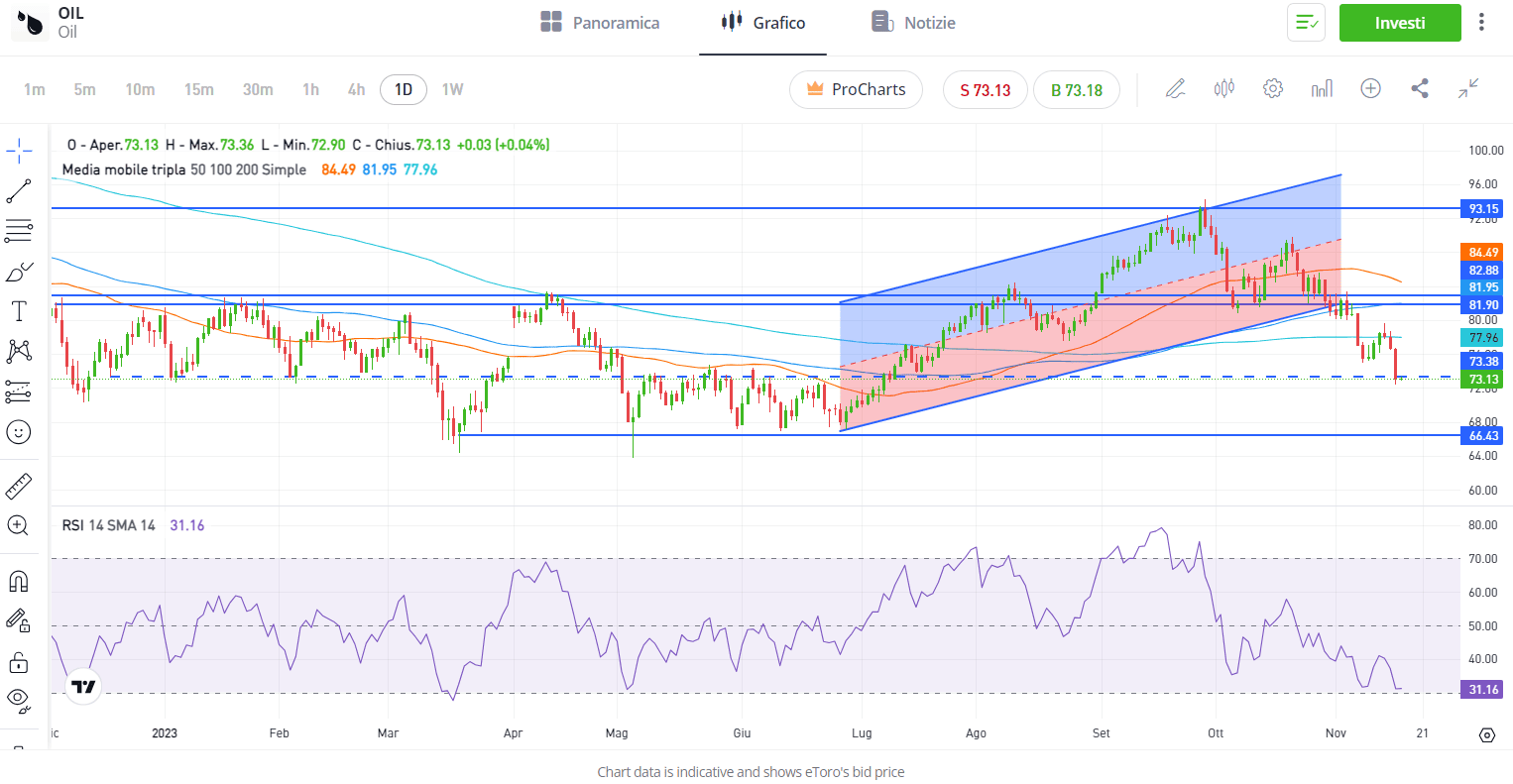

Il prezzo del greggio WTI, dopo aver raggiunto i massimi di settembre, ha subito una correzione di quasi il 20%, rompendo al ribasso il canale rialzista iniziato a luglio. Attualmente, il quadro rimane debole, con le quotazioni al di sotto della media mobile a 200 giorni, ma prossime all’area dell’ipervenduto e con le quotazioni prossime al primo forte livello di supporto offerto dall’area dei 73 dollari. Non sorprenderebbe quindi osservare un possibile periodo di congestione prima di un eventuale nuovo tentativo di rottura del supporto, il che potrebbe spingere il prezzo del greggio verso i minimi di giugno, intorno ai $66.

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.