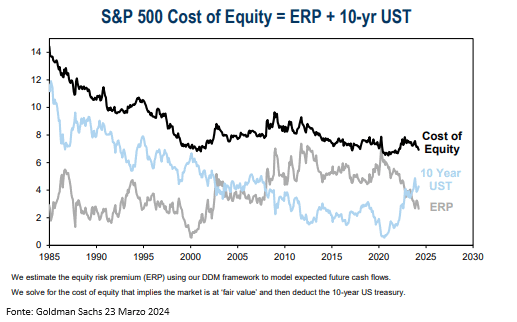

Si interrompe la serie di correzione nel mercato azionario. Nonostante l’altitudine raggiunta, le vertigini non sembrano preoccupare gli investitori, i quali continuano a trovare opportunità di investimento, anche se il premio per il rischio è diverso rispetto agli inizi degli ultimi anni. Una pausa o una leggera correzione potrebbero verificarsi, ma, data la situazione attuale, potrebbero rivelarsi benefiche.

Una pausa o una leggera correzione potrebbero verificarsi, ma, data la situazione attuale, potrebbero rivelarsi benefiche. Il prossimo dato sull’occupazione non agricola statunitense (NonFarm Payrolls), insieme alla stagione delle relazioni trimestrali, ai potenziali tagli dei tassi a partire da giugno e al contesto politico, introdurranno nuove considerazioni, alimentando la speranza di un “atterraggio morbido” dell’economia globale. Nel secondo trimestre, la prudenza potrebbe rivelarsi una strategia vincente, poiché i motori di crescita, come gli utili in aumento e la riduzione dei tassi, rimangono solidi. Inoltre, la presenza di liquidità abbondante e la rotazione degli investimenti verso mercati con asset più ciclici e accessibili suggeriscono opportunità nell’eventualità di correzioni di mercato.

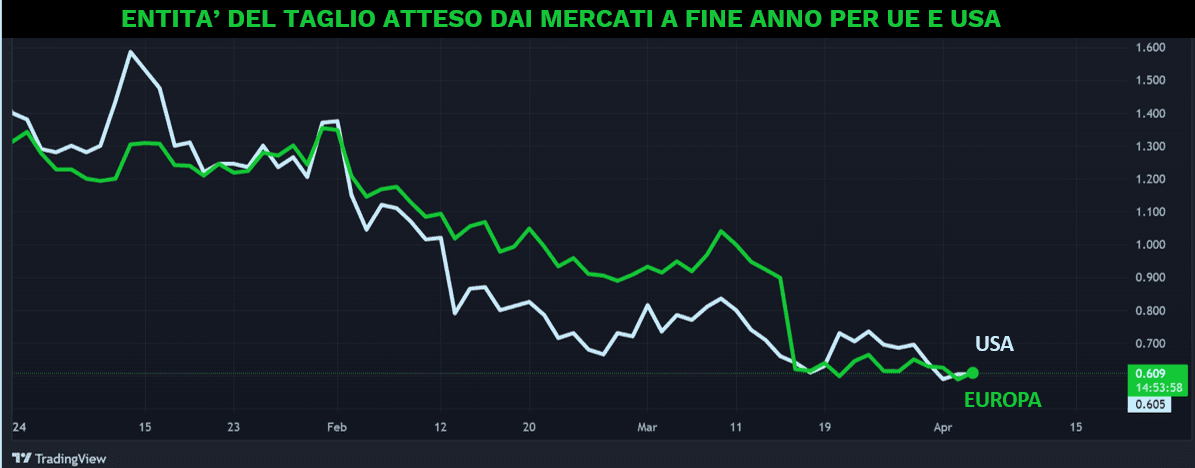

In Europa, una recente lettura sull’inflazione ha fornito un sostegno significativo ai listini azionari. Mercoledì, le azioni europee hanno registrato un rialzo, avvicinandosi ai massimi che non si vedevano da decenni, grazie all’analisi di nuovi dati economici che hanno orientato le aspettative sulle future politiche di tasso della Banca Centrale Europea (BCE) per quest’anno. L’ultimo dato sull’Indice dei Prezzi al Consumo (IPC) di marzo ha evidenziato un calo dell’inflazione nell’Eurozona al 2,4%, inferiore al 2,6% anticipato dal mercato, con il tasso core che è sceso al 2,9%, il livello più basso da febbraio 2022. Questi dati, coerenti con le recenti dichiarazioni dei funzionari della BCE a Francoforte, hanno contribuito a tranquillizzare i mercati riguardo le future decisioni sui tassi di interesse, mostrando una revisione dell’entità dei tagli dei tassi più che sul numero. L’approccio europeo sembra essere in linea con quello degli Stati Uniti, dove i mercati anticipano tagli per circa 61 punti base, cifra notevolmente inferiore sia alle aspettative iniziali sia ai 75 punti base precedentemente ipotizzati dalla Fed. Questa convergenza nelle politiche monetarie offre un ulteriore potenziale catalizzatore per i mercati, a fronte di una gestione dell’inflazione che sembra andare nella direzione sperata da investitori e policy maker.

A Wall Street, dopo un avvio in ribasso mercoledì, i titoli azionari hanno saputo invertire la tendenza, rientrando in territorio positivo grazie a una serie di dati economici che hanno rassicurato gli investitori, dopo giorni di nervosismo. Prima dell’apertura del mercato, il report ADP ha rivelato che i datori di lavoro privati hanno creato 184.000 posti di lavoro in marzo, segnando l’aumento più significativo dal mese di luglio e superando le aspettative degli analisti, che avevano previsto 148.000 nuovi posti di lavoro. Questi dati evidenziano anche un incremento delle retribuzioni, con un aumento annuale del 5,1% per chi mantiene il proprio lavoro e del 10% per chi ne cambia uno, dimostrando così la solidità del mercato del lavoro.

Ciononostante, una notizia apparentemente negativa dal punto di vista macroeconomico ha contribuito a questo cambio di direzione dei mercati. L’indice dei responsabili degli acquisti nel settore dei servizi, che rappresenta circa il 70% dell’economia statunitense, è infatti sceso dell’1,2% a marzo, posizionandosi al 51,4%. Nonostante indichi un rallentamento della crescita nel settore dei servizi, questo valore resta al di sopra della soglia di 50, indicativa di un’espansione economica. Ancora più significativa è stata la riduzione dell’indice dei prezzi, che a marzo ha registrato un calo del 5,2%, attestandosi al 53,4%. Questa tendenza al ribasso dei prezzi potrebbe supportare una Federal Reserve più ottimista nei mesi a venire.

Il presidente della Fed, Jerome Powell, ha però ribadito che l’impegno dell’istituto centrale nella lotta all’inflazione non è ancora concluso, sottolineando la necessità di ulteriori dati che confermino un avanzamento costante verso l’obiettivo di inflazione del 2% prima di procedere con eventuali tagli ai tassi di interesse. Powell ha anche precisato che i dati recenti non hanno “cambiato materialmente il quadro generale”.