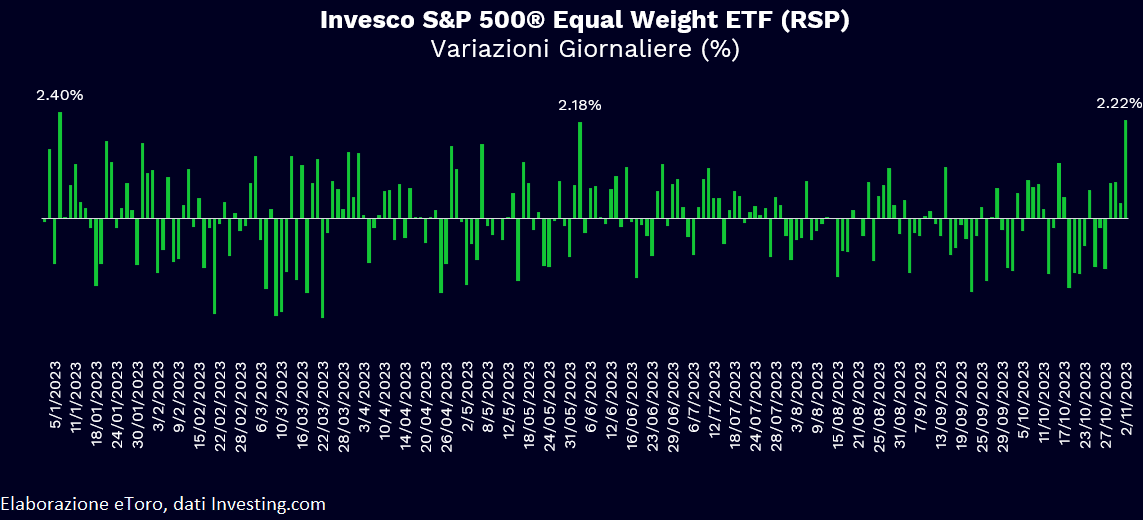

Le azioni hanno esteso il loro rimbalzo, che si è trasformato in un vero e proprio rally alla fine della sessione. In particolare, l’S&P 500 è salito di circa l’1,9%, il Nasdaq del 1,7%, lo Stoxx 600 dell’1,6%, ma soprattutto il Russell 2000 ha registrato un notevole aumento del 2,7%. Questo è stato un rally ampio, con tutti gli undici settori statunitensi in territorio positivo. I settori immobiliare, dei beni di consumo voluttuari e finanziario hanno registrato i maggiori guadagni. Questa dinamica ha portato a consistenti acquisti sull’S&P 500 equi-ponderato, misurato tramite l’ETF RSP. Nonostante tale indice sia ancora in perdita da inizio dell’anno (l’S&P 500 ha guadagnato il 13,4% rispetto al -0,8% del RSP), ieri ha registrato la sua crescita più significativa dall’Epifania. La robusta performance di tutti e undici i settori statunitensi ha contribuito al rafforzamento del sentimento positivo che ha guidato il rally.

In attesa di conferme odierne, tra vendite in after hour sul titolo Apple e preoccupazioni sui dati odierni americani sul mercato del lavoro, lo S&P 500 resta sulla buona strada per un guadagno di quasi il 5% per la settimana. Non c’è stato un singolo fattore scatenante dietro tale rally, con una miriade di scuse per il rimbalzo, con l’ultima debolezza azionaria che, come più volte sostenuto, dovrebbe essere stata trattata più come una correzione e non come l’inizio di un mercato ribassista. Pertanto, le condizioni di ipervenduto, oltre al sollievo della Fed, sono appena sufficienti per un rimbalzo. Il sollievo dal tasso di interesse offerto dalla Fed sembra essere stato il fattore più potente. La volatilità ridotta sia nei bond che nelle azioni sta inoltre rappresentando un altro punto positivo. Inoltre, alcuni indicatori di sentiment stanno attivando segnali di acquisto contraria (il sentiment rialzista dell’AAII è al minimo da maggio). In tutto questo discorso poi, non viene meno della favorevole stagionalità.

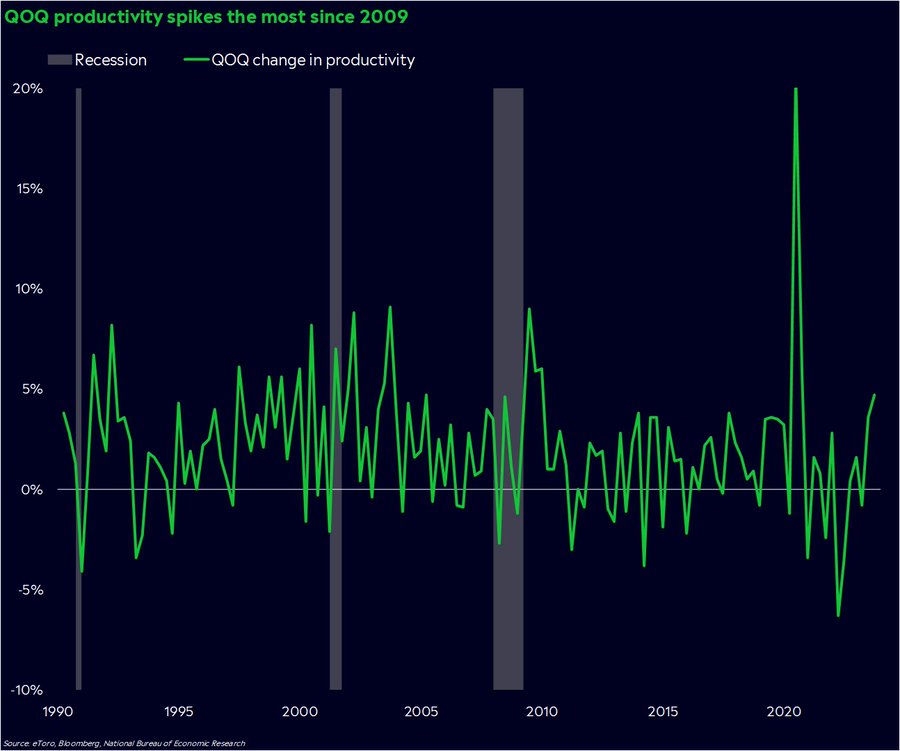

Ieri le richieste di disoccupazione iniziali settimanali sono aumentate di +5.000 unità a 217.000, mostrando un mercato del lavoro leggermente più debole rispetto alle aspettative di 210.000 unità. Inoltre, la retribuzione oraria nel settore delle imprese non agricole è aumentata del 3,9%. Tuttavia, i costi unitari del lavoro, che misurano quanto le imprese pagano i lavoratori per produrre un’unità di prodotto, sono diminuiti dello 0,8% nel terzo trimestre. In altre parole, l’aumento della produttività ha superato l’aumento dei salari e ha portato a un costo inferiore per unità di lavoro. La produttività è il dato più sottovalutato in assoluto. Una crescita sostenuta della produttività del lavoro con sani guadagni occupazionali potrebbe sostenere la futura crescita economica e i dati del PIL, come è avvenuto nel terzo trimestre. Inoltre, la moderazione dei costi unitari del lavoro potrebbe sostenere prezzi più bassi e livelli di inflazione più bassi nei prossimi mesi.

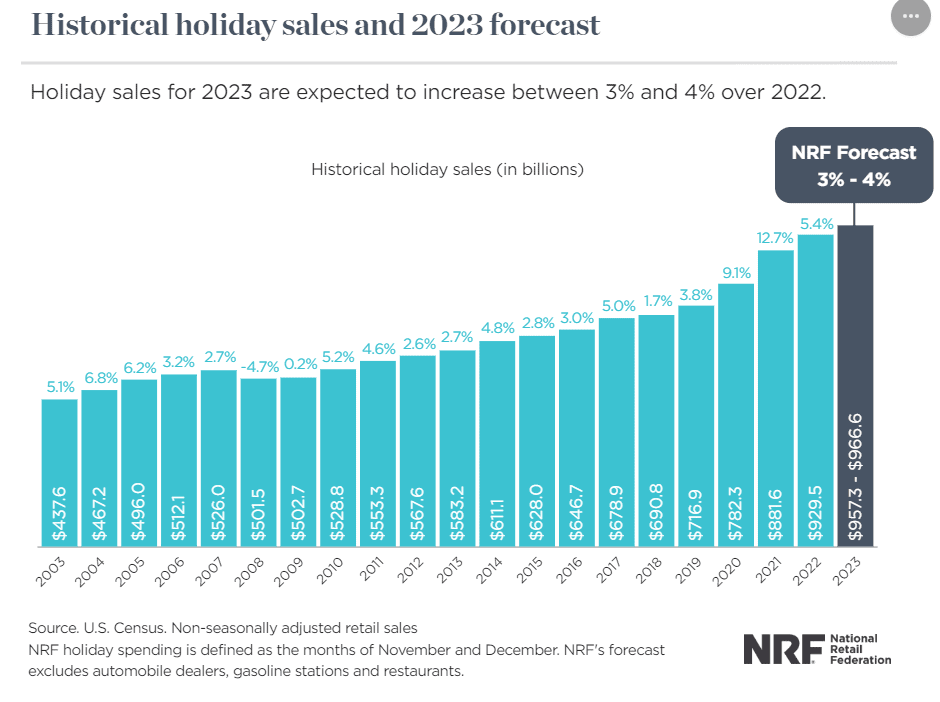

Il Pil statunitense, con le stime ridotte dalla Federal Reserve di Atlanta dal 2,3% all’attuale 1,2%, continua comunque a evidenziare una crescita economica resiliente negli Stati Uniti. Nonostante le preoccupazioni per la tenuta dei consumi, pilastro dell’economia statunitense, nel prossimo trimestre, tradizionalmente il più robusto, i dati recenti hanno sollevato preoccupazioni, tra cui l’attenzione espressa ieri da Apple. La Federazione Nazionale del Commercio al Dettaglio degli Stati Uniti prevede una crescita più moderata rispetto agli ultimi tre anni, con un tasso ancora solido compreso tra il 3% e il 4%. Ci si aspetta che le vendite online crescano a un ritmo doppio, rappresentando un importante driver del mercato durante il trimestre chiave per i rivenditori. La previsione indica tuttavia un ritorno delle vendite natalizie ai livelli pre-pandemici.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.