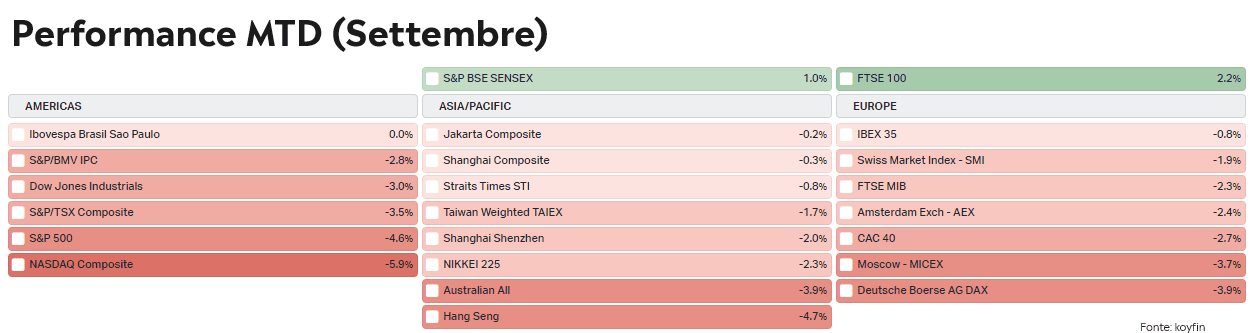

Settembre ha mantenuto la sua fama di mese turbolento per i mercati finanziari. La maggior parte dei principali indici globali sta per chiudere il mese in territorio negativo, con l’eccezione del FTSE 100 inglese. Tra i più colpiti, troviamo gli indici statunitensi. Questo scenario è stato influenzato da una serie di fattori congiunti, tra cui i messaggi più falchi delle banche centrali, un rallentamento dell’attività economica, tensioni sui rendimenti dei titoli di Stato, scioperi, il prossimo ripristino dei pagamenti dei prestiti studenteschi e l’incertezza legata alla chiusura del governo degli Stati Uniti. Tutto ciò è stato ulteriormente complicato dai rialzi dei rendimenti dei titoli obbligazionari e dei prezzi del petrolio.

Questo mix di fattori ha lasciato gli investitori perplessi. Da un lato, le azioni hanno registrato cali significativi, quasi come se stessimo per entrare in una recessione economica. Dall’altro, i prezzi del petrolio sono saliti, dando l’idea che non vi sia alcuna preoccupazione per una recessione imminente. Nel frattempo, i tassi di interesse sono aumentati, come se l’inflazione fosse fuori controllo, mentre il prezzo dell’oro è diminuito, come se l’inflazione fosse scomparsa del tutto. Certamente, si possono avanzare spiegazioni per queste dinamiche apparentemente contraddittorie. Ad esempio, i rialzi dei prezzi del petrolio possono essere attribuiti a tagli nella produzione petrolifera, mentre la diminuzione del prezzo dell’oro può essere correlata all’apprezzamento del dollaro e all’incremento dei rendimenti reali. Tuttavia, il punto cruciale è che i mercati stanno facendo fatica ad adeguarsi a una nuova realtà: quella di tassi d’interesse più elevati per un periodo prolungato.

Il terzo trimestre, simile a quanto osservato a settembre, sta volgendo al termine con una tendenza negativa sui principali indici borsistici globali, interrompendo così il trend positivo che si era protratto per tre trimestri consecutivi. In questo contesto, vediamo il Nasdaq Composite registrare una perdita del 4.3%, mentre l’indice tecnologico olandese AEX segna un significativo -6.2%. Al contrario, il FTSE 100 britannico si distingue come il migliore tra i principali indici, con un modesto incremento dello 0.9%. L’indice FTSE MIB italiano, al momento, mostra una leggera flessione dello 0.2%.

I mercati finanziari stanno attualmente attraversando un periodo di correzione o ritracciamento, il che è una dinamica normale dopo un periodo di crescita. Va notato che questa correzione rientra in un contesto di sviluppo a lungo termine nel mercato azionario, che ha caratterizzato l’ultimo anno. Tuttavia, è importante tenere a mente che fino ad ora nel corso del 2023 non abbiamo ancora assistito a una correzione del 10%, un fenomeno che solitamente si verifica statisticamente almeno una volta all’anno. Pertanto, non dovrebbe sorprenderci se si verificasse un ritiro più significativo nei mesi storicamente più deboli, come settembre e ottobre. In ogni caso, se tale correzione dovesse effettivamente manifestarsi e se teniamo conto di tendenze stagionali, dovremmo anche considerare la possibilità di una ripresa della forza dei mercati, un fenomeno spesso osservato nei due mesi finali dell’anno. Di conseguenza, una correzione potrebbe essere vista come un’opportunità di investimento. È importante notare che, a differenza dell’anno scorso, l’aumento dei rendimenti non è principalmente guidato da aspettative di inflazione in aumento, ma piuttosto dalla resilienza dell’economia. Questo aspetto potrebbe influenzare il modo in cui i mercati si comportano durante questo periodo di correzione e successiva ripresa.

Anche sul mercato obbligazionario, i Treasury statunitensi continuano a incontrare sfide a causa degli incrementi dei rendimenti. L’ETF TLT, che segue l’andamento dei titoli di Stato a lungo termine degli Stati Uniti, ha subito una correzione del valore di circa l’8% dall’inizio del mese. Questo segna il terzo mese consecutivo di perdite e sottolinea una tendenza negativa che perdura ormai da tre anni, con un crollo complessivo di quasi il 40%. Tutto ciò accade nonostante notevoli afflussi di capitali, con circa 16 miliardi di dollari di investimenti accumulati dall’inizio dell’anno. Questa cifra colloca l’ETF TLT al secondo posto per afflusso di capitali, subito dopo il VOO.

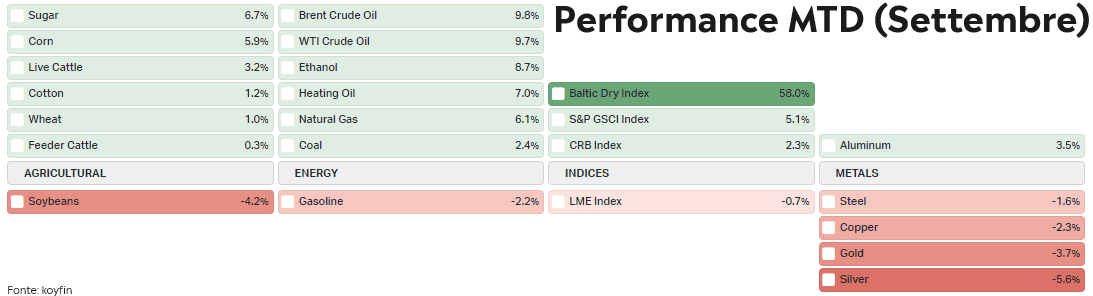

Mentre i mercati azionari e obbligazionari hanno vissuto una marcata correzione a settembre, il mercato delle materie prime si è distinto per una direzione opposta. Nel settore agricolo, abbiamo osservato significativi aumenti nei prezzi dello zucchero, con un incremento di quasi il 6.7% dall’inizio del mese. Allo stesso modo, abbiamo visto guadagni nei mercati del mais, del bestiame, del cotone e del grano. Tuttavia, il prezzo della soia è diminuito del 4.2%. Nel comparto energetico, sono stati registrati notevoli rialzi, con il Brent e il WTI in crescita di poco meno del 10%. Questi rialzi hanno coinvolto anche l’etanolo, il gas naturale, il carbone e il petrolio per il riscaldamento. D’altro canto, i metalli hanno rispecchiato le preoccupazioni legate ai cicli economici, con il prezzo dell’argento in calo del 5.6%, e declini anche per l’oro, il rame e l’acciaio. Tutti questi sviluppi sono avvenuti mentre l’indice Baltic Dry Index è aumentato del 58% durante il mese, come se volesse sottolineare l’opposto, cioè una potenziale crescita economica in arrivo.

Anche il mondo delle criptovalute corre in positivo, con il Bitcoin che riporta al momento una crescita di circa il 4% e l’intero comparto del 2.6%.

Oggi, i mercati saranno in attesa delle pubblicazioni riguardanti l’inflazione in Europa, Italia e Francia, seguito dalla buona notizia di ieri proveniente dalla Germania. Le aspettative per l’Europa indicano una diminuzione al 4,5% rispetto al 5,2% registrato ad agosto, questo in gran parte dovuto alla pressione negativa sull’inflazione dovuta all’energia, alla diminuzione dei prezzi alimentari e a una riduzione dell’inflazione core dall’5,3% al 4,8%.

Negli Stati Uniti, si attendono i dati sull’indice dei prezzi al consumo per il mese di agosto. Tuttavia, l’attenzione sarà particolarmente rivolta al dato sull’indice dei prezzi al consumo delle spese personali (PCE), in quanto rappresenta la misura dell’inflazione preferita dalla Federal Reserve.

Per quanto riguarda la Cina, sono in programma per il fine settimana i dati relativi all’indice PMI per il mese di settembre. È importante notare che la Cina si prepara a entrare in un periodo di vacanze, noto come la “Golden Week,” che durerà per l’intera settimana successiva. Durante questa pausa, i mercati cinesi saranno chiusi, e pertanto, questi dati potrebbero avere un impatto significativo sull’orientamento dei mercati prima dell’interruzione.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.