La tendenza positiva sui mercati azionari continua con nuovi massimi storici per lo S&P 500 e il Nasdaq 100, mentre l’indice delle small cap americane Russell 2000 mostra una flessione. Tutto questo nonostante le pressioni al rialzo sui Treasury a 10. Mercoledì, l’ottimismo sulle prospettive economiche degli Stati Uniti e i solidi risultati degli utili societari hanno contribuito al rialzo dei prezzi delle azioni.

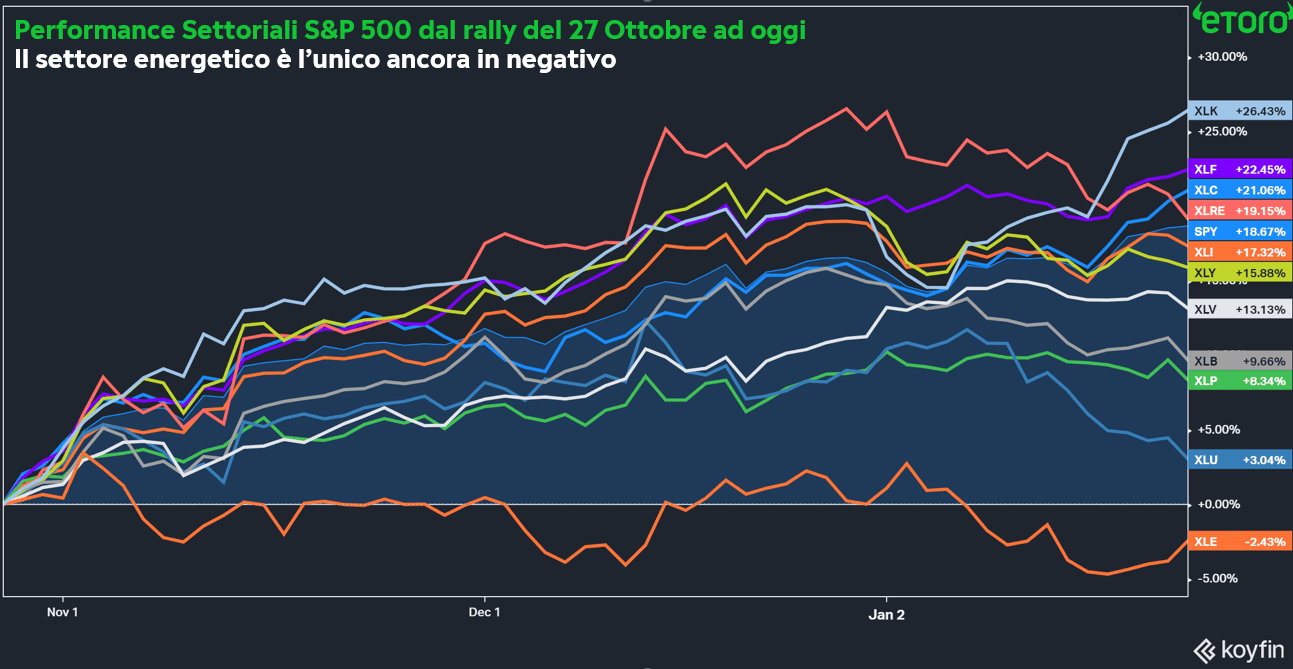

Nel contesto del recente andamento, sebbene il settore energetico abbia ieri guidato i rialzi a Wall Street, rimanendo tuttavia ancora in territorio negativo dal rally del 27 ottobre scorso (unico settore statunitense in rosso), è il comparto tecnologico a dominare la scena. Quest’ultimo è stato sostenuto dai positivi risultati di Netflix (+10%) e dell’azienda olandese ASML, che ha registrato un aumento di oltre l’8%. ASML ha guidato i titoli dei chip dopo aver segnato un record di prenotazioni nel quarto trimestre, confermando la forza nel settore dei semiconduttori. Nvidia è salita del 2,5%, raggiungendo un massimo storico di 613,69 dollari; Microsoft ha aggiunto lo 0,9%, chiudendo al massimo storico di 402,56 dollari e nell’intraday ha persino superato i 3 trilioni di capitalizzazione (diventando la seconda azienda a superare tale soglia dopo Apple), mentre Meta ha guadagnato l’1,4%, raggiungendo un massimo storico di 390,7 dollari.

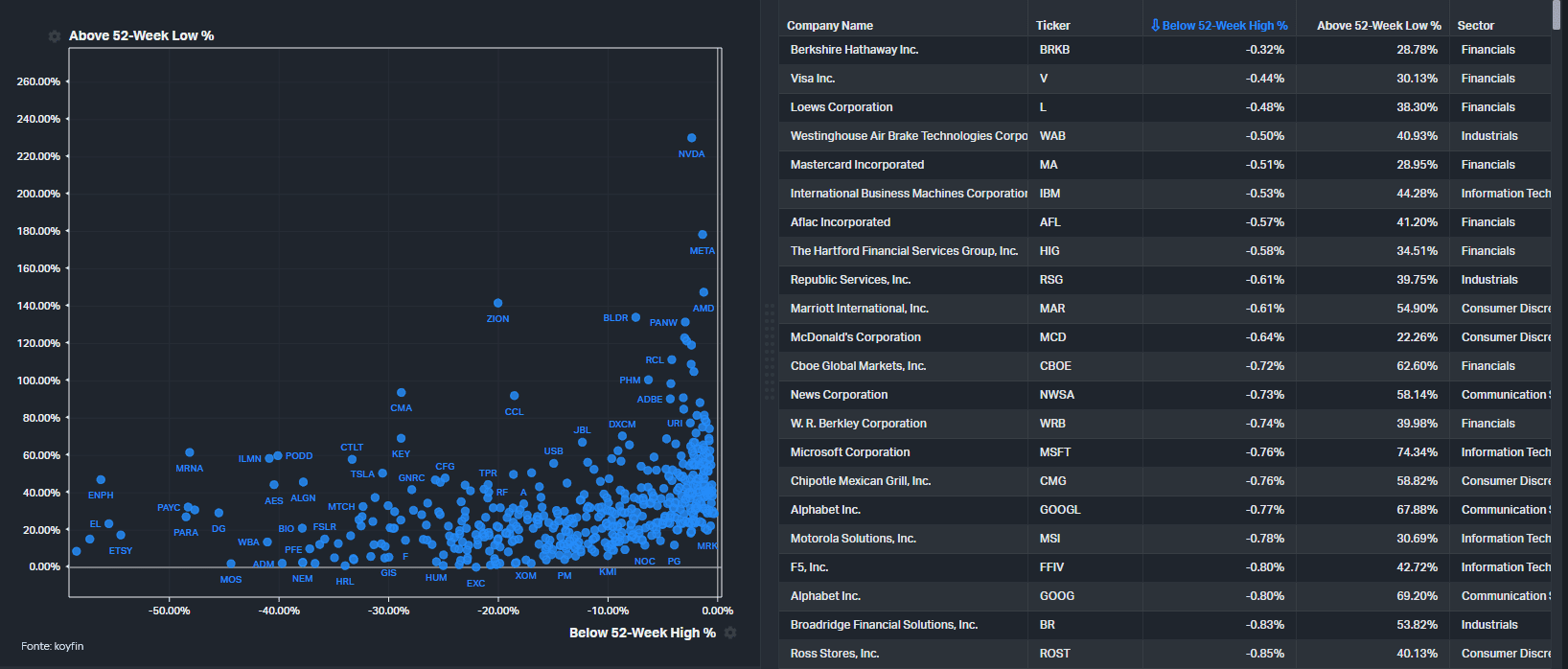

Tuttavia, guardando più a fondo è il settore finanziario XLF a dominare la scena, con il numero di aziende che scambia sopra la media mobile a 200 giorni al 97% – il livello più alto tra i diversi settori con oltre 11 punti percentuali di distacco dal secondo comparto, ma soprattutto con molti dei titoli finanziari da Berkshire Hathaway a Visa, da Mastercard a Loews Corporation che scambiano in prossimità dei massimi delle ultime 52 settimane.

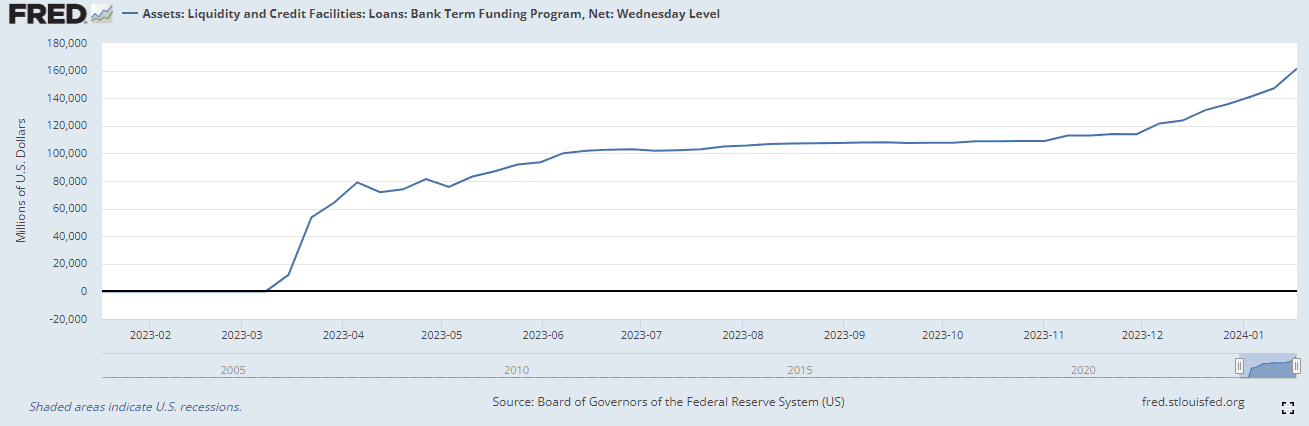

Tuttavia, l’umore potrebbe oggi venir messo alla prova, dopo che nel corso della notte, la Fed ha deciso di aumentare il tasso sui nuovi prestiti nell’ambito del programma di prestiti di emergenza (Bank Term Funding Program, BTFP) e di porre fine al programma a partire dall’11 marzo. Questo programma consente alle banche di prendere in prestito fondi per un massimo di un anno, usando titoli del Tesoro e debiti delle agenzie come garanzia. Prima della modifica odierna, il tasso per questi prestiti era legato a un tasso di swap overnight a un anno più 10 punti base. Ora, la Fed ha allineato il tasso del BTFP (attualmente al 4,92%) con il tasso sui saldi di riserva (5,40%), eliminando un’opportunità di arbitraggio per le banche. I dati della Fed mostrano che la settimana fino al 17 gennaio ha registrato un record di $162 miliardi di prestiti dal BTFP, superando il precedente massimo di $147 miliardi raggiunto la settimana precedente.

Nota positiva merita inoltre l’attenzione sui mercati internazionali, con il sentiment che ha ricevuto una spinta dal piano della Cina di stimolare la propria economia tagliando il coefficiente di riserva obbligatoria per le banche. L’indice MSCI China è cresciuto del 2,6%, sebbene scambi a circa il meno 30% nell’ultimo anno. In Europa il settore del lusso e i titoli legati alla Cina hanno beneficiato della miglior sentiment.

La giornata odierna si apre con la forte delusione sulla lettura dei numeri di Tesla, la prima società delle Magnifiche 7 ad alzare i veli sui propri conti. Con una divergenza da inizio anno ben marcata, il paniere dei 7 titoli viaggia in progresso di oltre 8 punti percentuali (guidati dal 25% di Nvidia), il titolo di Elon Musk rimarca invece un’attuale flessione di circa il 18%, rendendola di fatto una delle peggiori performer dell’S&P500 nel 2024.

Sul fronte dei conti, Tesla ha registrato un calo significativo nei parametri chiave. Utili, ricavi e margini lordi non sono stati all’altezza nel quarto trimestre, e l’avvertimento sulle possibili riduzioni nelle vendite per l’anno in corso non contribuirà positivamente al sentimento degli investitori. Un punto luminoso è rappresentato dai margini lordi del settore automobilistico, che sono passati dal 16,3% dell’ultimo trimestre al 17,2%. Gli investitori saranno attenti alla tenuta di questi margini nel corso dell’anno, specialmente con l’arrivo del nuovo modello “scontato” di Tesla. Tuttavia, gli investitori a lungo termine possono ancora trovare motivo di ottimismo, considerando il declino dei costi delle batterie, la prospettiva di una crescente domanda di veicoli elettrici nel lungo termine, gli investimenti di Tesla nell’intelligenza artificiale e gli sviluppi nel settore solare.

Il settore dei veicoli elettrici resta tuttavia sotto pressione, con la sospensione della produzione del F150 EV da parte di Ford a causa di un eccesso di scorte, notizie sui costi elevati di sostituzione delle batterie e la riluttanza delle compagnie di assicurazione a coprire le flotte di veicoli elettrici, il tutto pesa sull’entusiasmo degli investitori per questi titoli, incluso Tesla.

Nella giornata odierna, il focus principale sarà sull’annuncio della decisione sui tassi da parte della BCE. Sebbene le aspettative siano orientate verso la conferma dei tassi di interesse ai massimi storici, nonostante le preoccupazioni legate all’imminente recessione e al significativo rallentamento dell’inflazione, c’è una crescente attenzione sulle mosse future della Banca Centrale Europea. La BCE ha concluso il suo rapido ciclo di rialzi dei tassi a settembre, ma ha mantenuto una posizione moderatamente restrittiva a causa delle pressioni persistenti sui prezzi nell’Eurozona e delle incertezze derivanti dalle tensioni geopolitiche, come il blocco del Mar Rosso. Tuttavia, gli investitori anticipano che la BCE potrebbe essere costretta a ridurre i costi di finanziamento nel breve termine, con la prima mossa prevista per aprile o giugno, per un totale di 130 punti base di tagli dei tassi nell’arco dell’anno.

Sebbene le aspettative siano orientate verso un mancato rilascio di nuovi segnali in materia di politica monetaria, considerando le limitate informazioni emerse dall’ultima riunione di dicembre, si prevede che il Presidente Lagarde confermi l’ipotesi di un prossimo taglio dei tassi, il quale potrebbe materializzarsi in estate. Resta da vedere se la riunione di giugno sarà ritenuta l’appuntamento chiave da monitorare attentamente.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.