Ultima seduta del mese per i listini azionari al pari di quella iniziale e che rimarca un mese di correzioni, dopo i forti rialzi generati da inizio anno. In America solamente il comparto energetico si dimostra in grado di chiudere il mese estivo in territorio positivo (+1,27%), mentre il comparto delle utilities corregge di oltre 6,7 punti percentuali, guidando i ribassi a Wall Street. I recenti dati sulle aperture di lavoro più deboli del previsto, combinati con il raffreddamento dell’occupazione ADP e il calo delle richieste di sussidi di disoccupazione, aiutano a sostenere la tesi secondo cui la Fed potrebbe non aver bisogno di aumentare ulteriormente i tassi. Tesi che tuttavia ha ieri evidenziato un atteggiamento maggiormente prudente in vista del rapporto sull’occupazione statunitense di oggi. Nonostante ciò, si è notato un aumento nella propensione al rischio, con il settore ciclico che ha sovraperformato quello difensivo.

Ieri in Europa, l’attenzione era rivolta principalmente ai discorsi dei membri della BCE e, soprattutto, alla lettura dell’inflazione. Per l’area euro, il tasso di inflazione è rimasto invariato rispetto al mese precedente, fissandosi al 5,3%. Tuttavia, l’inflazione core è scesa di 0,2 punti percentuali, posizionandosi allo stesso livello di quella generale, ovvero al 5,3% di aumento su base annua. Ciò che emerge è che il processo disinflazionistico è in corso, ma non è abbastanza forte da generare fiducia a Francoforte per evitare un nuovo aumento dei tassi di interesse. C’è incertezza tra i vari membri della BCE, il che potrebbe avere effetti potenzialmente destabilizzanti sui mercati, che tradizionalmente non reagiscono bene all’incertezza. Tra gli interventi dei vari membri, come quello di Isabel Schnabel, e la lettura dei verbali dell’ultima riunione BCE, emerge soprattutto il dilemma in vista della prossima riunione della Banca Centrale Europea: “aumentare i tassi o mantenerli invariati, questo è il problema”. Da un lato, si sostiene che ci siano prove convincenti che le politiche monetarie stiano funzionando, ma dall’altro non è ancora chiaro se ciò sarà sufficiente a riportare l’inflazione al 2%, considerando che la prossima fase del processo disinflazionistico sembra essere più impegnativa.

Intanto il nuovo mese si apre con importanti novità sul fronte cinese, con Pechino che intensifica i suoi sforzi per stimolare l’economia e, al tempo stesso, la sua valuta (in deprezzamento di circa il 4% nei confronti del dollaro statunitense da inizio anno) con un taglio di 200 punti base alle riserve obbligatorie di valuta estera degli istituti finanziari. La mossa è arrivata poche ore dopo che le autorità hanno annunciato nuovi stimoli per il settore immobiliare assediato e hanno svelato piani per espandere le agevolazioni fiscali per l’assistenza e l’istruzione dei bambini e dei genitori. La risposta odierna del mercato sembra premiare la mossa di Pechino con i mercati azionari in rialzo e la coppia USDCNH in flessione.

Nuove preoccupazioni potrebbero invece arrivare per i mercati dall’evoluzione del prezzo del greggio. Ieri il vice primo ministro russo ha affermato che il paese ha concordato con i paesi dell’OPEC+ di ridurre le sue esportazioni, ponendo maggiori pressioni all’offerta. Dall’altro lato gli interventi cinesi spingono gli investitori a rivedere al rialzo la domanda di greggio della Cina. Tenaglia di offerta e domanda che spinge le quotazioni del greggio al rialzo e pone pressioni alle resistenze che da inizio anno avevano tenuto a freno i rialzi. Tra Golden Cross sul grafico giornaliero e revisioni della domanda e offerta i prezzi potrebbero trovare la forza necessaria per rompere al rialzo la barriera. Tuttavia, l’andamento dei prezzi del petrolio potrebbe ancora essere influenzato dai dati sull’occupazione non agricola (NonFarm Payroll) di oggi e dalle notizie riguardanti possibili cambiamenti negli embarghi nei confronti di Venezuela e Iran, che potrebbero tornare a essere un tema di risonanza nei mercati.

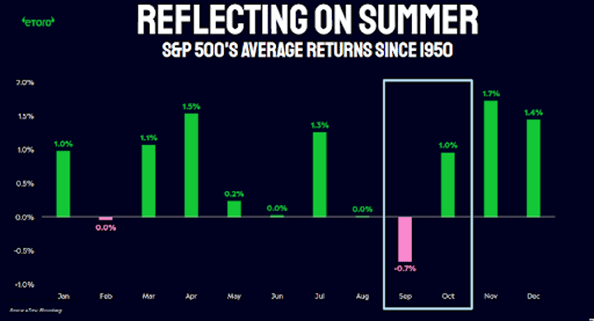

Intanto entra nel vivo il mese di settembre. Mese non proprio positivo per Wall Street con lo S&P 500 che dal 1950 ad oggi vede le maggiori correzioni avvenire proprio in tale mese.

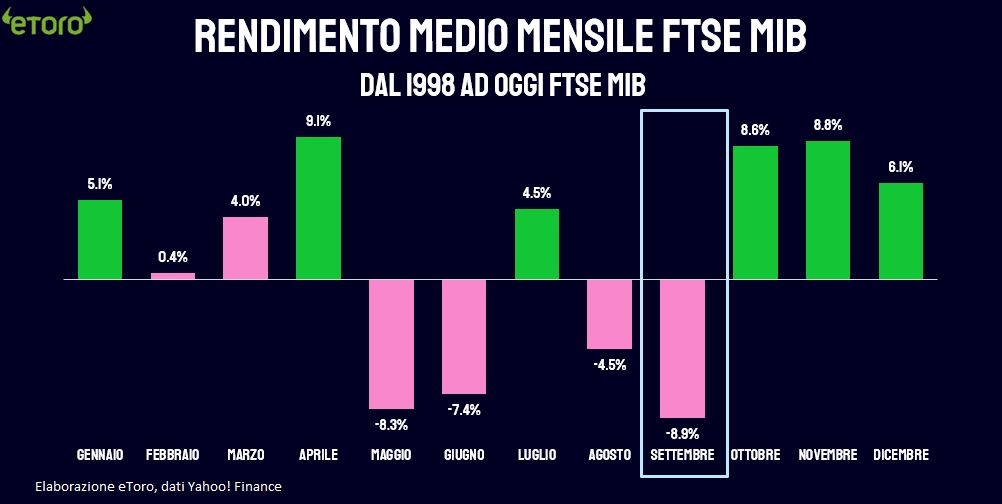

Evoluzione che viene ad essere rimarcata anche per il principale listino milanese, stando ai dati dal 1998 ad oggi:

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.