Seduta di martedì all’insegna del ritorno agli acquisti sui principali mercati azionari, nonostante il buongiorno offerto dalla chiusura dei mercati asiatici prevalentemente al ribasso. Inversione di tendenza scaturita durante la seduta europea, che poco ha di macro e molto ha di sentiment, come è normale che sia dopo le decise vendite degli ultimi tre giorni, con gli investitori che ridimensionano il possibile l’effetto domino sul sistema bancario. In Europa, proprio il settore bancario dopo una apertura proiettata al ribasso, in discesa di quasi un punto percentuale nell’intraday, chiude la seduta in deciso spolvero con guadagni di oltre i due punti percentuali. A beneficiare delle minori preoccupazioni soprattutto il listino milanese, con il FTSE MIB che trova nell’area dei 26mila il suo supporto, in attesa delle prossime evoluzioni.

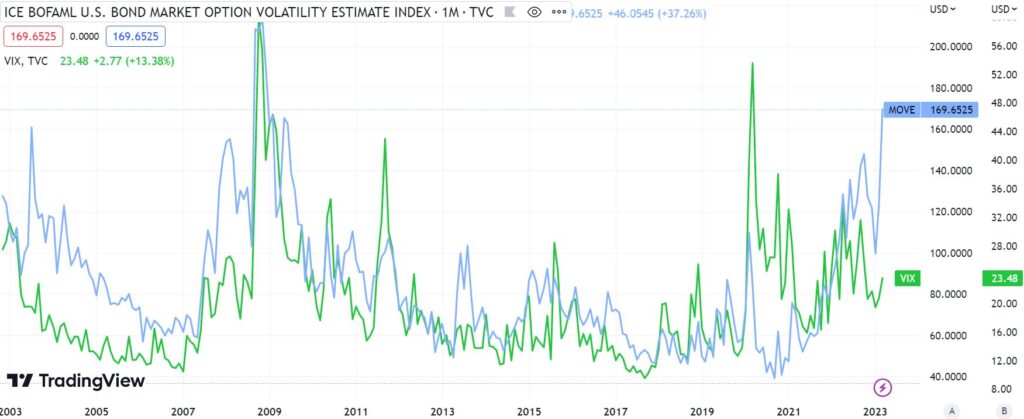

La pubblicazione di ieri del rapporto sull’indice dei prezzi al consumo statunitense ha mostrato un’inflazione in calo, sebbene ad un ritmo non così. L’inflazioni core è cresciuta nel mese dello 0,5% a febbraio, leggermente più calda delle aspettative del consenso. Su base annua, l’inflazione core si è attestata al 5,5%, in calo rispetto al 5,6% di gennaio, riflettendo una lenta ma costante moderazione dei prezzi al consumo. La maggior parte della vischiosità recente è derivata dall’inflazione dei servizi, trainata dalla forte domanda dei consumatori. Non c’è stato molto sollievo su questo fronte. Nel complesso, dopo le letture di venerdì sul mondo del lavoro e ieri sull’inflazione, viene ad essere ora offerta una maggiore flessibilità alla Fed, sebbene risulti decisamente prematuro il cantare vittorio alla lotta all’inflazione. Attenzione che si sposta ora tutta sulla prossima decisione e conferenza stampa da parte di Powell attesa per mercoledì prossimo, con i mercati che scommettono quasi con certezza ad un rialzo di 25 punti base, ma con la decisa incertezza sulle prossime mosse future – si è passati da un tasso terminale del 6% ad uno attuale che oscilla tra il 5 e il 5,25%. In tale contesto è probabile che la volatilità continuerà a farne da padrona, sulla scia dei dati macroeconomici e bancari nello sfondo. Incertezza che in questo momento colpisce soprattutto il comparto obbligazionario, con l’indice MOVE, indicatore di volatilità implicita sui Treasury statunitensi, schizzato ieri quasi a 170 punti, a valori superiori a quelli del periodo i Covid. Tutto questo dopo che lunedì il rendimento dei Treasury a 2 anni aveva fatto registrare il maggior calo giornaliero dall’ottobre 1982.

Anche le notizie societarie positive in America hanno sostenuto gli acquisti. Charles Schwab ha chiuso in rialzo di oltre il +9% grazie agli acquisti di azioni del Ceo. Bunge ha chiuso in rialzo di oltre il 15% dopo l’annuncio che avrebbe sostituito Signature Bank of New York nell’S&P 500 prima dell’apertura delle contrattazioni di mercoledì. Ma i riflettori tornano nuovamente ad essere proiettati su Meta, con il titolo in rialzo di oltre il 7%, dopo aver annunciato circa 10.000 tagli di posti di lavoro e la chiusura di altre 5.000 posizioni aperte.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.