In una seduta priva di catalizzatori significativi e con il mercato obbligazionario statunitense chiuso per il Veterans Day, l’influenza della ‘onda Trump’ continua a guidare i mercati. Questo fenomeno, lungi dall’essere una sorpresa per l’universo Trump, evoca analogie con il percorso intrapreso nel 2016. Allora come oggi, lo stile dirompente e l’approccio imprevedibile rappresentano una corrente potente, in grado di orientare le aspettative degli investitori. ‘La storia non si ripete, ma spesso fa rima’, direbbe qualcuno, e i mercati, oggi come ieri, ne seguono il ritmo.

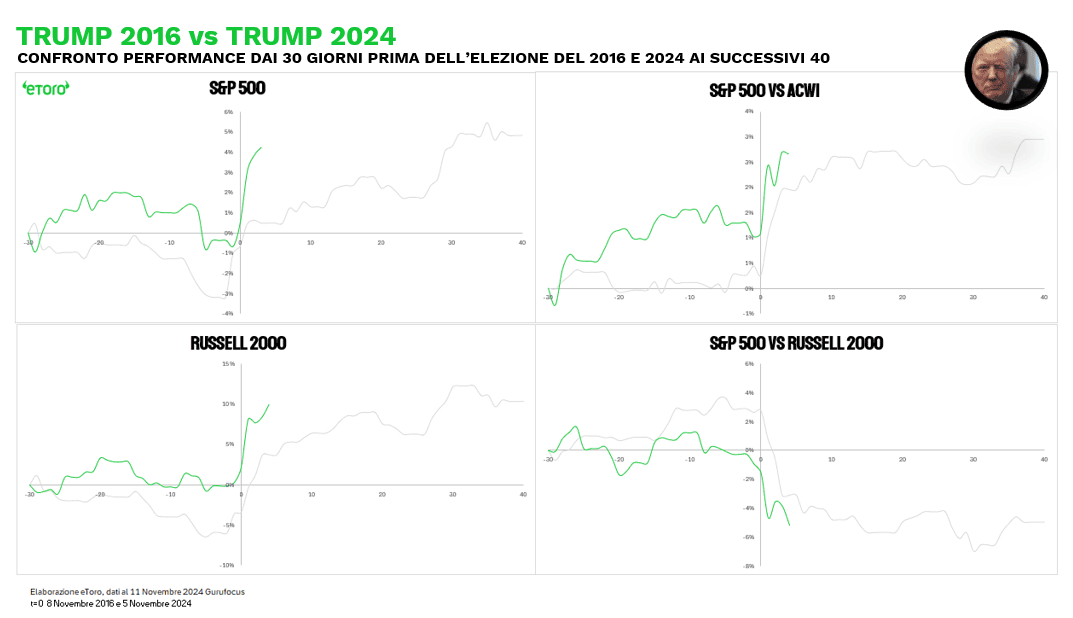

Come nel 2016, la vittoria di Trump non era mai data per scontata. Analizzando l’andamento dei mercati dai 30 giorni precedenti alle elezioni fino ai 40 successivi, emerge un percorso sorprendentemente simile, seppur con movimenti più accentuati quest’anno. L‘S&P 500 in deciso rialzo, la sovraperformance del listino americano rispetto ai mercati globali (misurati dall’ETF ACWI), la decisa spinta del Russell 2000 e, in particolare, il vantaggio delle small cap sulle big cap, tracciano un quadro chiaro.

Il Russell 2000, indice rappresentativo delle small cap americane, ha beneficiato fortemente del ‘Make America Great Again’ di Trump. Le sue società, fortemente esposte ai settori finanziario, industriale e dei beni di consumo discrezionali, hanno continuato a brillare nonostante un anno di debolezza relativa. Molti titoli del Russell 2000 restano privi di utili e la crescita delle vendite nel terzo trimestre è stata limitata a circa l’1%, ben al di sotto del 5% registrato nell’S&P 500. Eppure, il rally delle small cap evidenzia come la narrativa e le aspettative possano essere potenti leve di mercato, anche quando i fondamentali restano incerti.

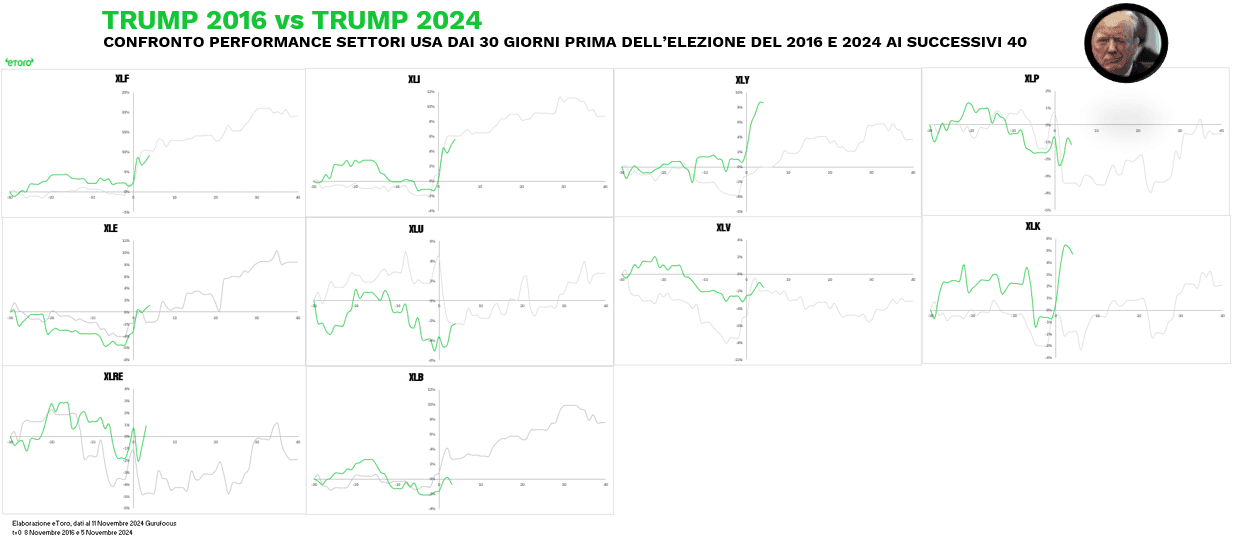

A livello settoriale, il settore finanziario (XLF) continua a guidare i rialzi, replicando il ruolo di protagonista già visto nel 2016. Accanto ad esso, anche i consumi discrezionali (XLY) registrano performance positive, sebbene quest’ultimo sia influenzato fortemente dall’effetto Tesla e dalla figura di Elon Musk.

Rispetto al 2016, la tecnologia (XLK) quest’anno mostra una resilienza più marcata, trainata dalla forza dell’intelligenza artificiale. Nonostante le incertezze, l’AI continua a sostenere il settore come motore di crescita, confermandosi un pilastro importante nei portafogli degli investitori.

In termini di trend settoriali nei 40 giorni successivi, ricalcando il percorso osservato nel 2016, il settore finanziario, industriale, energetico e delle materie prime potrebbero mostrare segnali di crescita più forti. Se queste tendenze dovessero consolidarsi, rappresenterebbero opportunità significative nel breve termine. Al contrario, i settori dei consumi di base e sanitario potrebbero seguire un percorso opposto, caratterizzandosi per una minore performance rispetto ad altri comparti. Questa divergenza tra settori ciclici e difensivi evidenzia un ritorno di fiducia negli asset più sensibili alla crescita economica, mentre i consumi di base e il settore sanitario, tradizionalmente più resilienti nei periodi di incertezza, mostrano una minore attrattiva in un contesto di ripresa e ottimismo. Effetto Trump.

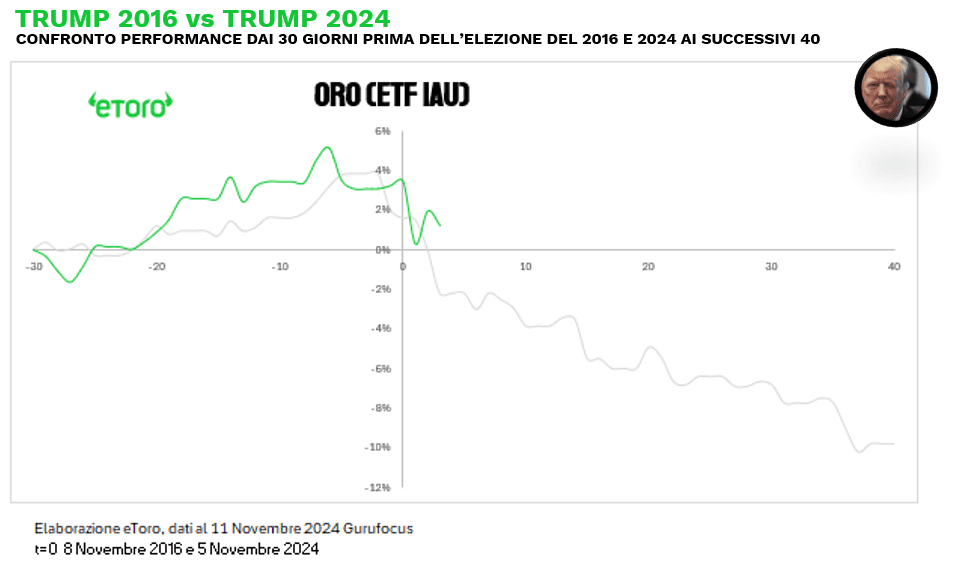

Il rally del mercato azionario e di Bitcoin, insieme al rafforzamento del dollaro e al calo dei tassi reali, potrebbe ostacolare la corsa dell’oro. Il confronto con il 2016 non appare favorevole: mentre allora l’oro beneficiava di un contesto caratterizzato da incertezza economica e politica, oggi, dopo aver raggiunto i massimi e con le dinamiche attuali, potrebbe risentire di un ridotto interesse da parte degli investitori. Questo nonostante l’aumento della domanda da parte delle banche centrali e i rischi geopolitici presenti (potenzialmente in calo con Trump). Se le tendenze attuali dovessero consolidarsi, l’oro potrebbe incontrare difficoltà nel mantenere il suo momentum rialzista.

Nonostante la chiusura dello S&P 500 sopra la soglia dei 6000 punti, segnando il 51° nuovo massimo storico dall’inizio dell’anno, e un deciso rimbalzo dei listini europei, capaci ieri di sovraperformare Wall Street, l’attenzione globale è stata catturata dai movimenti di Bitcoin. La valuta digitale ha aggiornato i propri massimi storici, procedendo al rialzo senza mostrare segnali di ipercomprato, e lo ha fatto ‘a modo suo’, attirando l’interesse di investitori e media.

Anche in Italia, il nostro Q3 Retail Investor Beat, sondaggio condotto da eToro, ha riportato che il 18% degli intervistati è pronto ad aumentare l’esposizione in criptovalute come strategia di aggiustamento rispetto alle elezioni USA; un dato che sale al 27% tra la Generazione Z. Le ragioni di questa evoluzione sono molteplici e difficili da isolare in un’unica causa: se l’effetto Trump influenza i mercati azionari, le criptovalute sembrano cavalcare una corrente simile, arricchita da fattori come l’halving e la domanda proveniente dagli ETF.

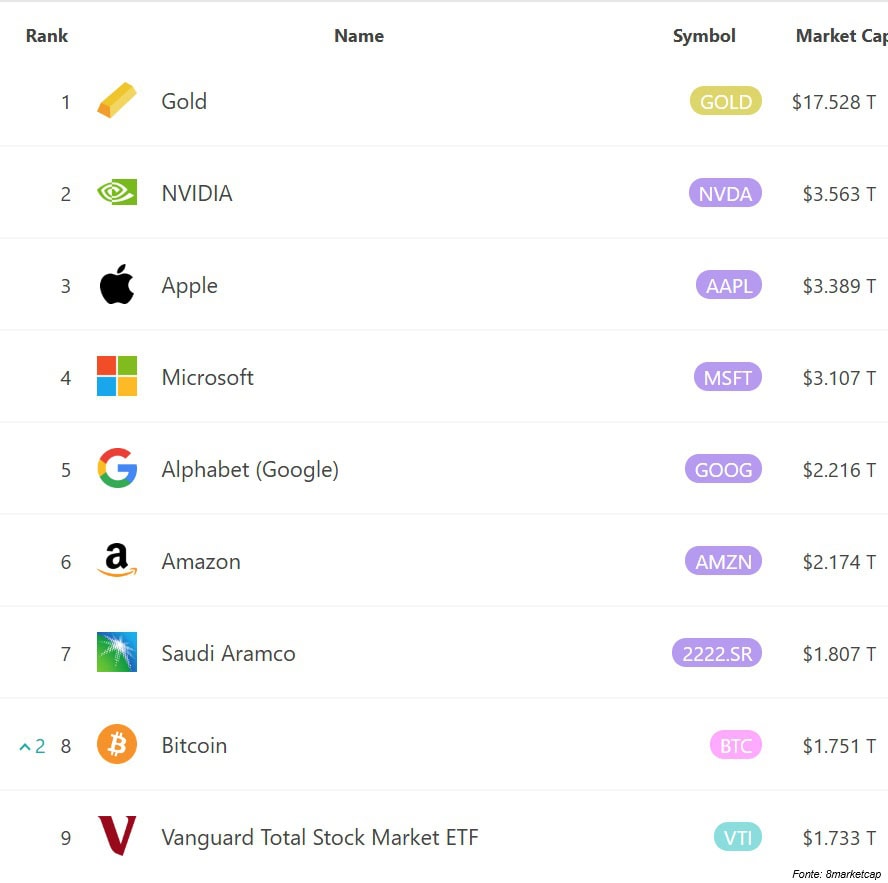

In questo contesto, l’interesse politico americano potrebbe aprire una strada più agevole per le crypto, che nel frattempo raggiungono una capitalizzazione complessiva di mercato di 2.926 miliardi di dollari (non ancora al massimo storico), con Bitcoin che rappresenta da solo 1.758 miliardi, ovvero circa il 60%. Un dato impressionante per un asset aspramente criticato, il cui valore supera la capitalizzazione complessiva di Piazza Affari e si posiziona al settimo posto tra i titoli (azioni) a maggiore capitalizzazione mondiale, subito dopo giganti come Nvidia, Apple, Microsoft, Alphabet, Amazon e Saudi Aramco. Bitcoin supera persino l’ETF Vanguard Total Stock Market e l’argento, secondo i dati di 8marketcap.

La delusione verso l’economia cinese si fa sentire anche oggi, dopo le aspettative disattese sul piano di stimolo annunciato venerdì scorso. I dati sul credito hanno mostrato un lieve miglioramento per ottobre, ma il quadro complessivo rimane debole. Con l’entrata in vigore dello stimolo, ci si potrebbe aspettare una ripresa graduale del credito nei prossimi trimestri. L’incertezza maggiore rimane legata all’impatto potenziale dei nuovi dazi che Trump intende imporre sui prodotti cinesi, una mossa che potrebbe innescare una nuova guerra commerciale con misure di ritorsione da entrambe le parti.

Nel mercato delle materie prime, il prezzo del petrolio ha perso quasi il 3% ieri. La reazione negativa degli investitori riflette il timore di una crescita più lenta della domanda cinese, unito a un rafforzamento del dollaro e alle aspettative di un incremento dell’offerta in seguito alla politica pro-trivellazione di Trump. Oggi l’OPEC rilascerà il suo rapporto mensile, che offrirà una panoramica sui principali fattori che influenzano il mercato del petrolio e sulle prospettive per l’anno a venire. Gli investitori monitoreranno con attenzione per capire se esistono segnali di stabilizzazione o ulteriori pressioni ribassiste sui prezzi.