I mercati globali hanno registrato un leggero ribasso ieri, appesantiti principalmente dalle performance negative dei listini cinesi, europei (con l’eccezione di Piazza Affari) e statunitensi. In Cina, le vendite sono state guidate da prese di profitto dopo i forti rialzi delle ultime settimane: dall’annuncio del piano della People’s Bank of China il 24 settembre fino al 7 ottobre, l’indice di Hong Kong è cresciuto del 27% e quello di Shanghai del 25%. Tuttavia, l’assenza di nuovi stimoli fiscali ha deluso gli investitori, che ora ripongono le speranze nel briefing di sabato del Ministero delle Finanze cinese.

Gli analisti prevedono che Pechino possa mettere in campo fino a 2 trilioni di yuan (circa 283 miliardi di dollari) in nuovi stimoli fiscali per rilanciare la crescita e ripristinare la fiducia. Tuttavia, c’è il rischio che l’entusiasmo degli investitori, alimentato dalle aspettative molto alte, possa trasformarsi in delusione se i piani annunciati non saranno all’altezza. Questo rende il briefing un punto di svolta cruciale: i mercati rimarranno in sospeso fino a quando non saranno svelati i dettagli.

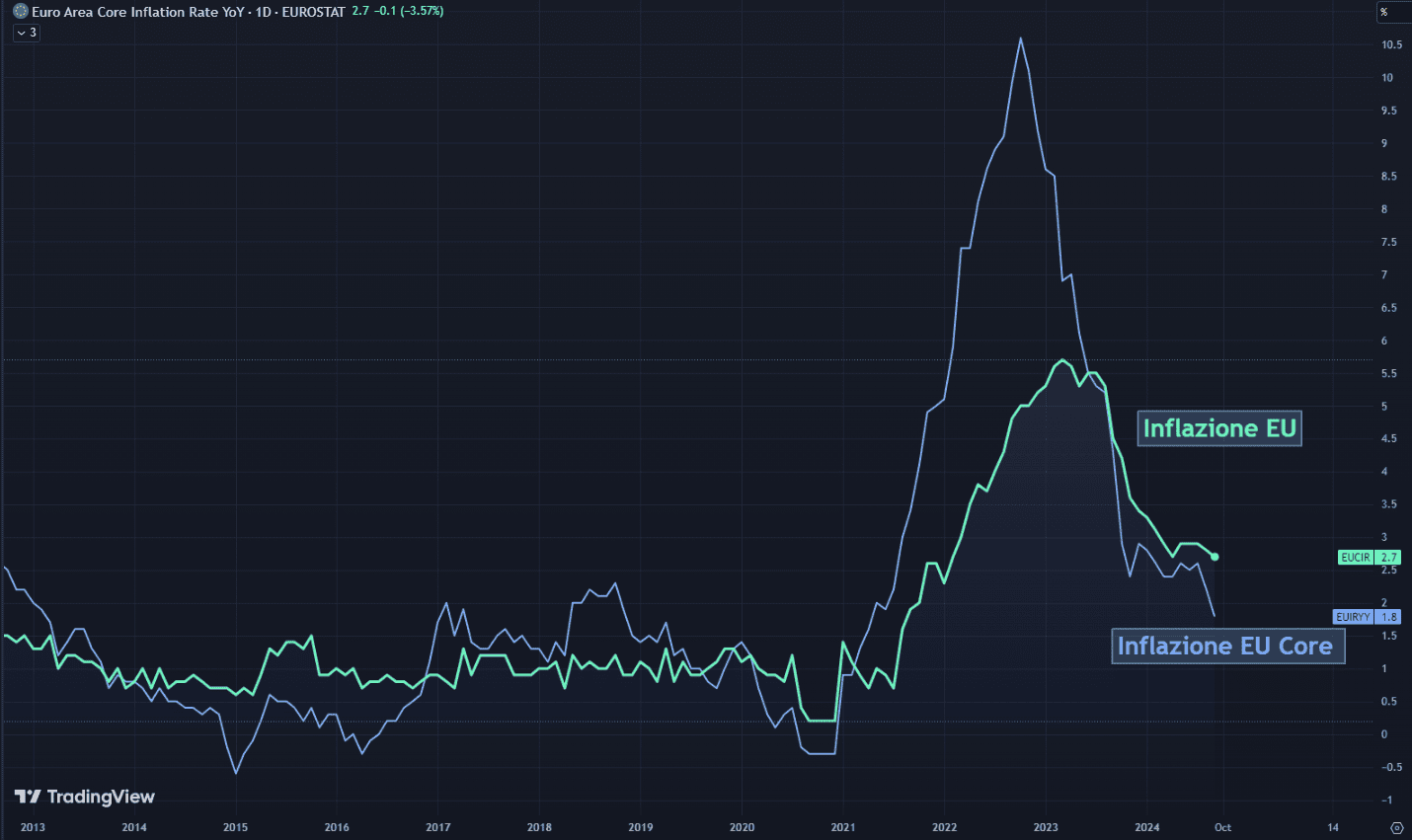

Anche l’Europa si muove in un contesto incerto, in particolare a causa delle difficoltà economiche di Germania e Francia (le sue due principali economie). Tuttavia, Piazza Affari è riuscita a trovare sostegno nel comparto bancario, trainata da BPER, che ha messo a segno un balzo dell’8,9% dopo aver presentato ambiziosi target al 2027. Passato quasi inosservato, invece, il rilascio dei verbali della riunione della BCE, che hanno sottolineato come l’istituto centrale intenda mantenere flessibilità sul ritmo di riduzione dei tassi. La BCE ha confermato che la riduzione del tasso di deposito al 3,50% è stata giudicata adeguata per affrontare i rischi economici attuali, mantenendo però la flessibilità necessaria per modulare il ritmo dei futuri interventi a seconda dei dati in arrivo. Un ritmo più lento nei tagli dei tassi garantirebbe una maggiore protezione contro potenziali pressioni inflazionistiche, mentre una disinflazione più rapida o un marcato rallentamento dell’economia potrebbero richiedere interventi più tempestivi. Questo rinforza l’approccio “riunione per riunione” della BCE, che continuerà a calibrare le sue decisioni per riportare l’inflazione al target del 2% in modo sostenibile.

L’economia dell’area euro viene descritta come fragile e debole, con la crescita guidata prevalentemente dalle esportazioni nette e dalla spesa pubblica, mentre la domanda interna, tra cui consumi delle famiglie e investimenti delle imprese, rimane stagnante, sollecitando da più fronti la richiesta di un maggiore supporto anche monetario, visto anche i limiti di bilancio dei vari Stati. Sul fronte dell’inflazione, la BCE ritiene che, nonostante l’attuale calo, l’inflazione di fondo resti ancora persistente a causa delle pressioni salariali e dell’aumento dei prezzi nei servizi. La proiezione per l’inflazione complessiva prevede un ritorno al 2% entro la fine del 2025, con un profilo volatile nei prossimi mesi e con possibili risalite temporanee dovute agli effetti di base e a nuovi shock dei prezzi dell’energia. Con un mandato incentrato esclusivamente sulla stabilità dei prezzi, è difficile puntare il dito su Francoforte.

Dall’altra parte dell’Atlantico, invece, tutti gli occhi sono stati puntati sugli Stati Uniti, dove sono stati pubblicati due dati economici chiave, entrambi negativi per il mercato azionario. L’indice dei prezzi al consumo (CPI) è risultato superiore alle attese, e le richieste di sussidi di disoccupazione hanno anch’esse battuto le previsioni. Eppure, il mercato ha reagito con una sorprendente resilienza: nonostante le cattive notizie, lo S&P 500 ha chiuso in calo di solo lo 0,21%. Questo suggerisce che gli investitori potrebbero essere più inclini a guardare oltre le singole letture, in attesa di segnali più chiari sull’andamento dell’economia.

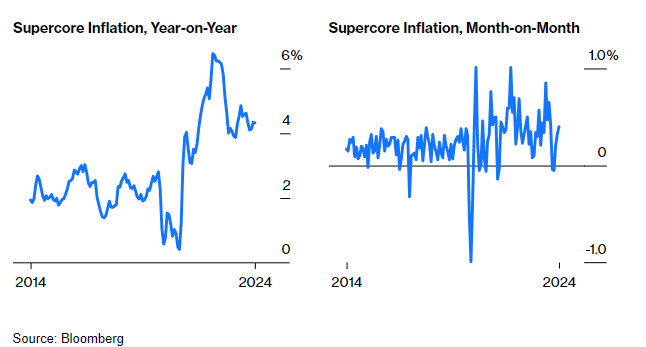

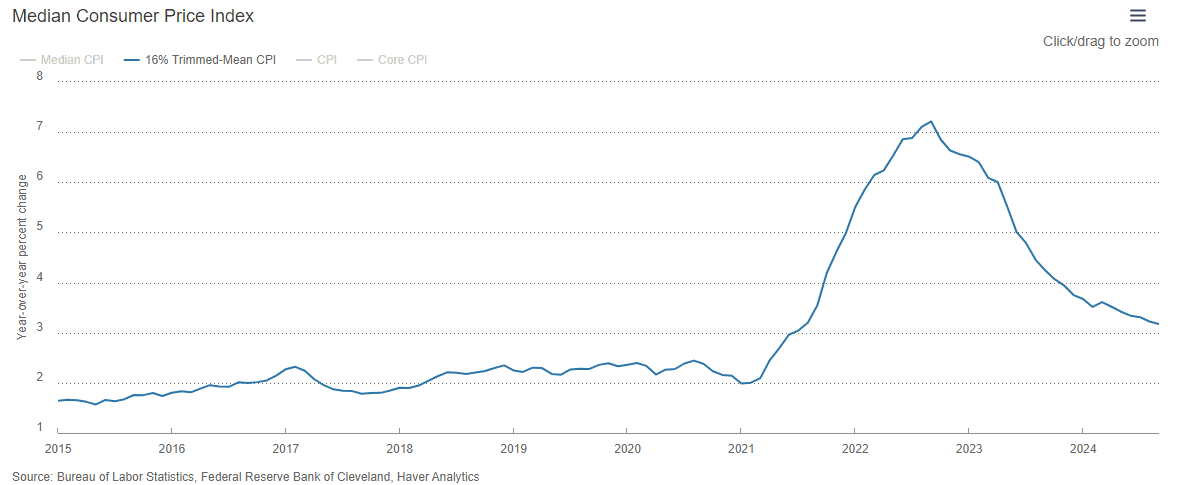

Nel dettaglio, il CPI di settembre è salito dello 0,2% rispetto alle attese dello 0,1%, con un’inflazione annua al 2,4% rispetto al consenso del 2,3%. Dato che si attesta comunque al livello più basso da febbraio 2021. Di contro, la componente “core” – che esclude cibo ed energia – ha registrato un incremento dello 0,3%, superiore al previsto. Questo ha riportato l’inflazione core annua al 3,3%, contro il 3,2% di agosto. Ancora più preoccupante per la Fed è la cosiddetta “supercore inflation”, la misura che esclude anche i costi degli alloggi e che è aumentata dello 0,4% su base mensile, mantenendosi sopra il 4% su base annua.

La persistenza di queste pressioni inflazionistiche rende più difficile per la Fed procedere con tagli consistenti dei tassi d’interesse. Tuttavia, non mancano segnali più incoraggianti: la media troncata della Fed di Cleveland, che esclude le variazioni anomale dei prezzi, mostra un’inflazione leggermente superiore al 3%,

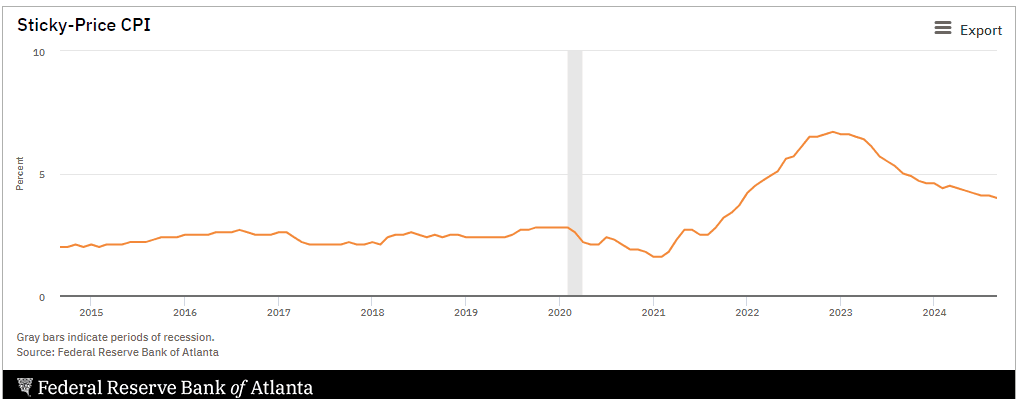

mentre i cosiddetti “sticky prices” della Fed di Atlanta — prezzi che tendono a cambiare più lentamente — stanno calando gradualmente, portandosi al 4%.

E allora, perché le aspettative sui tassi non sono aumentate ulteriormente? Parte della spiegazione risiede nell’aumento delle richieste iniziali di sussidi di disoccupazione, che potrebbe aver attenuato i timori inflazionistici. Tuttavia, questi numeri potrebbero essere stati gonfiati dall’uragano Helene e dagli scioperi in corso, rendendo difficile valutare con precisione lo stato del mercato del lavoro.

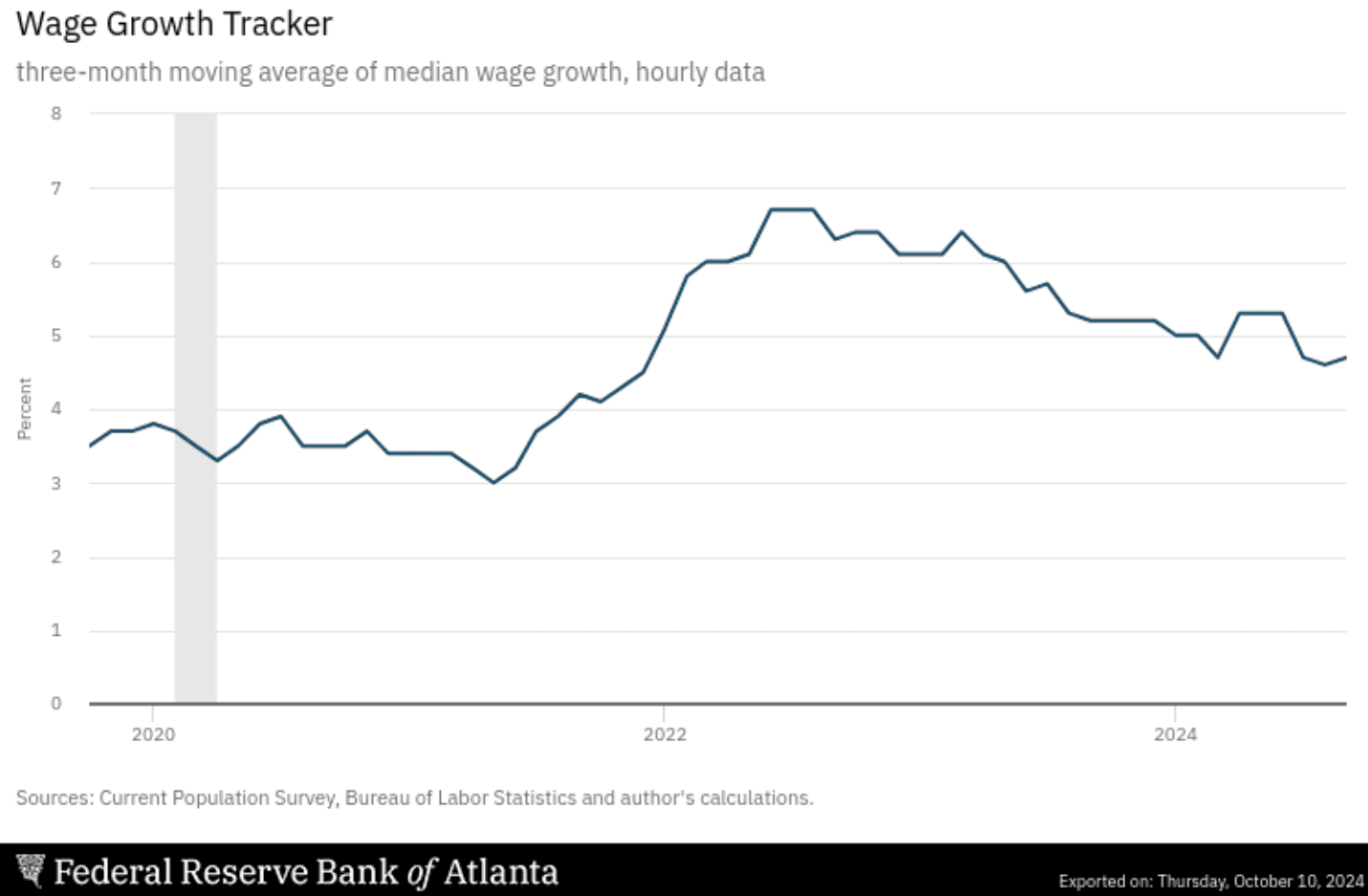

Nel frattempo, un altro indicatore, l’indice salariale della Fed di Atlanta, ha evidenziato una leggera accelerazione dal 4,6% al 4,7% su base annua, suggerendo che è troppo presto per la Fed per dichiarare vittoria sull’inflazione. Anche il premio salariale per chi cambia lavoro, che tende ad aumentare durante le fasi di espansione economica, si è stabilizzato, segno che il potere contrattuale dei lavoratori sta tornando su livelli più normali.

In definitiva, la narrativa resta ancora la stessa: l’inflazione è cambiata appena, sebbene rimanga ancora alta, la probabile linea d’azione della Fed è sempre la stessa, e i mercati, almeno per ora, sembrano preferire aspettare piuttosto che farsi prendere dal panico.

In Germania, oggi verranno pubblicati i dati definitivi sull’inflazione, mentre in Francia l’attenzione sarà rivolta alla risposta del mercato al nuovo piano di spesa del governo, con lo spread del decennale OAT che ha ormai superato quello dei titoli di stato spagnoli. Nel pomeriggio, negli Stati Uniti sono attesi due dati di rilievo: l’indice dei prezzi alla produzione di settembre e il sondaggio preliminare sulla fiducia dei consumatori dell’Università del Michigan per ottobre. Quest’ultimo sarà osservato con particolare interesse, poiché le aspettative di inflazione dei consumatori potrebbero offrire indicazioni preziose sulle future mosse della Fed.

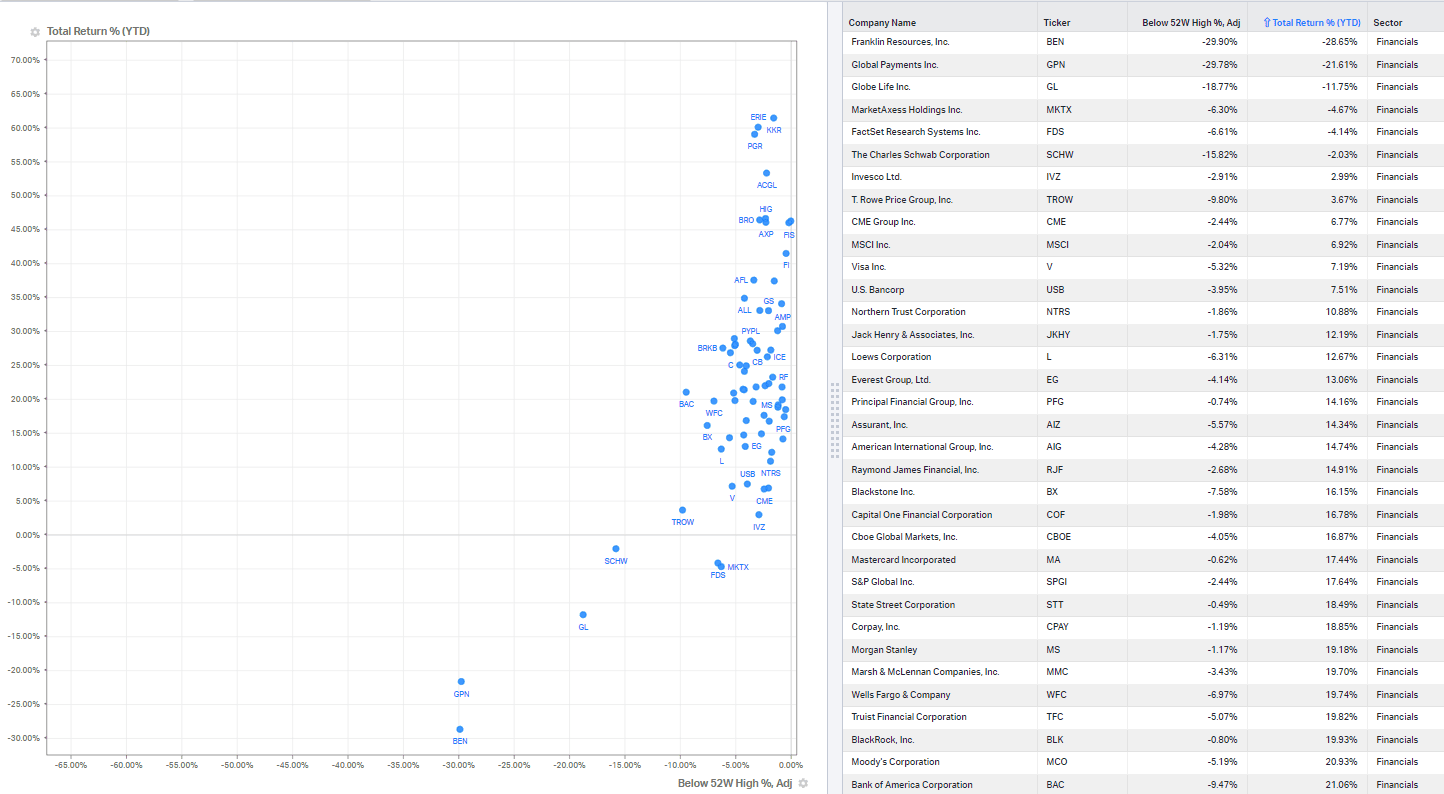

Sul fronte societario, prende il via in maniera ufficiosa la stagione delle trimestrali negli Stati Uniti, con il settore bancario sotto i riflettori. Le banche, infatti, da inizio anno hanno sovraperformato l’S&P 500 con un guadagno del 23%, posizionandosi al terzo posto tra gli undici settori principali. Solo sei titoli finanziari hanno registrato un calo dall’inizio dell’anno, con Franklin Resources in testa alla lista negativa, in flessione del 28%.