In questo momento, l’interpretazione dei mercati risulta complessa a causa della presenza contemporanea di preoccupazioni legate sia alla possibilità di una recessione che a un possibile aumento dell’inflazione. Questo scenario è amplificato da diversi rischi geopolitici e allarmi terroristici, che hanno portato a blocchi in diversi scali europei, nonché alla sospensione della libera circolazione prevista dal trattato di Schengen da parte di diversi paesi, tra cui l’Italia e altri otto Stati. L’interazione di questi fattori, insieme ai flussi di vendita che interessano le azioni, contribuisce a un quadro generale di incertezza e volatilità nei mercati finanziari.

Ieri i mercati globali hanno continuato a mostrare una tendenza al ribasso, che si è protratta senza sosta dall’inizio della settimana per la maggior parte degli indici azionari. L’aumento dei rendimenti obbligazionari ha esercitato pressioni sulle azioni, con il rendimento dei Treasury a 10 anni che ha raggiunto un nuovo massimo di 16 anni. Inoltre, una diminuzione inaspettata delle richieste settimanali di sussidi di disoccupazione negli Stati Uniti ha segnalato la forza del mercato del lavoro, il che potrebbe spingere la Fed a mantenere i tassi di interesse più alti per un periodo più lungo. Nessuno dei principali undici settori statunitensi è riuscito ieri a chiudere in territorio positivo, con performance particolarmente negative nei settori dei beni di consumo discrezionali, nonostante la recente solida lettura delle vendite al dettaglio, nel settore immobiliare e nelle banche (nonostante il messaggio di Powell riguardo alla politica “higher-for-longer”). Il discorso di Powell di ieri, tanto atteso, ha ripetuto i temi dei recenti discorsi dei suoi colleghi, con le future decisioni di politica monetaria che dipenderanno dai dati in arrivo. La Fed ha recentemente adottato un tono più cauto, riconoscendo che la crescita dei rendimenti potrebbe portare a condizioni finanziarie più restrittive e rendere superfluo un ulteriore rialzo dei tassi. Tuttavia, i rendimenti sono continuati a salire in risposta a dati economici più forti del previsto, confermati ieri dalle richieste di sussidi di disoccupazione al livello più basso registrato da gennaio.

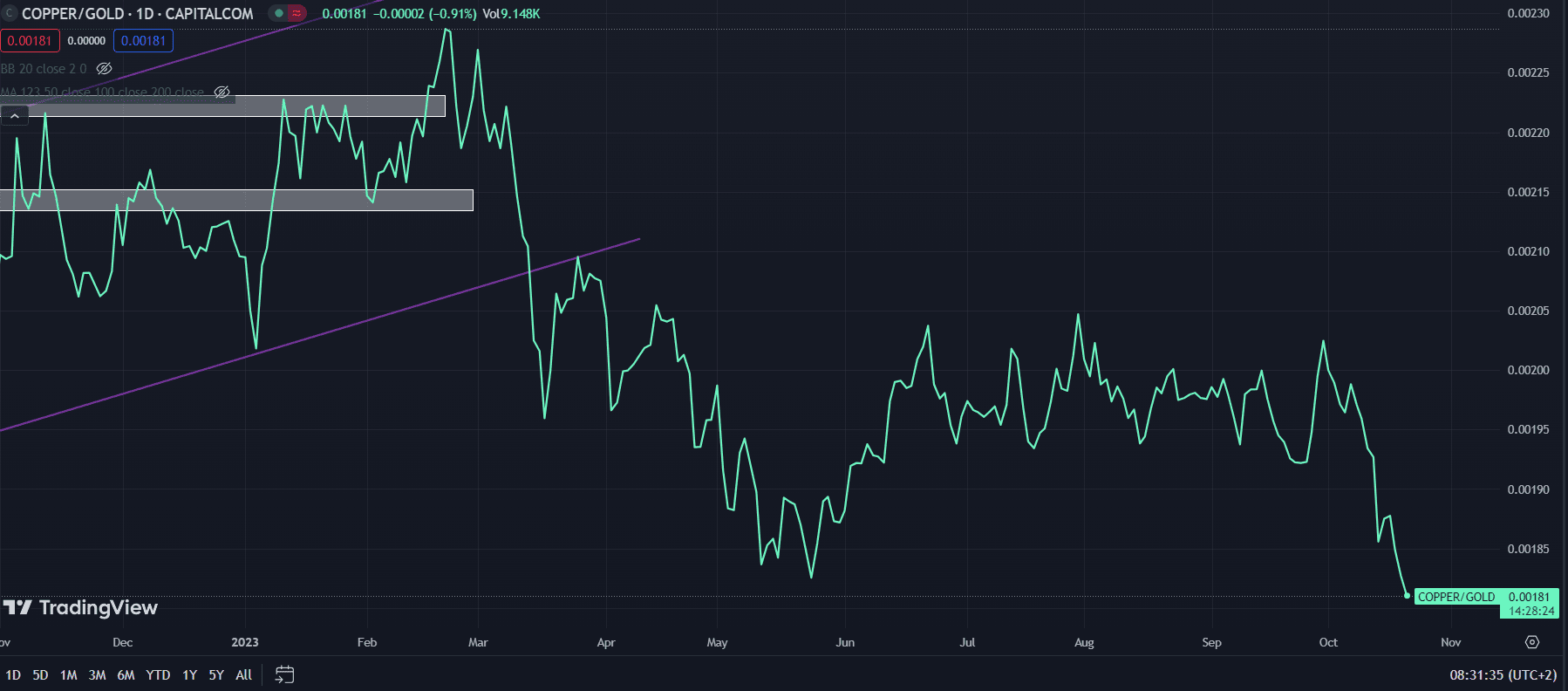

La preoccupazione dei mercati si riflette anche nell’analisi intermarket, con alcune riflessioni significative. Il rapporto Rame/Oro sta attualmente scambiando ai minimi dell’anno, indicando la ricerca di protezione degli investitori in risposta a un possibile rallentamento economico e/o all’aumento del rischio geopolitico.

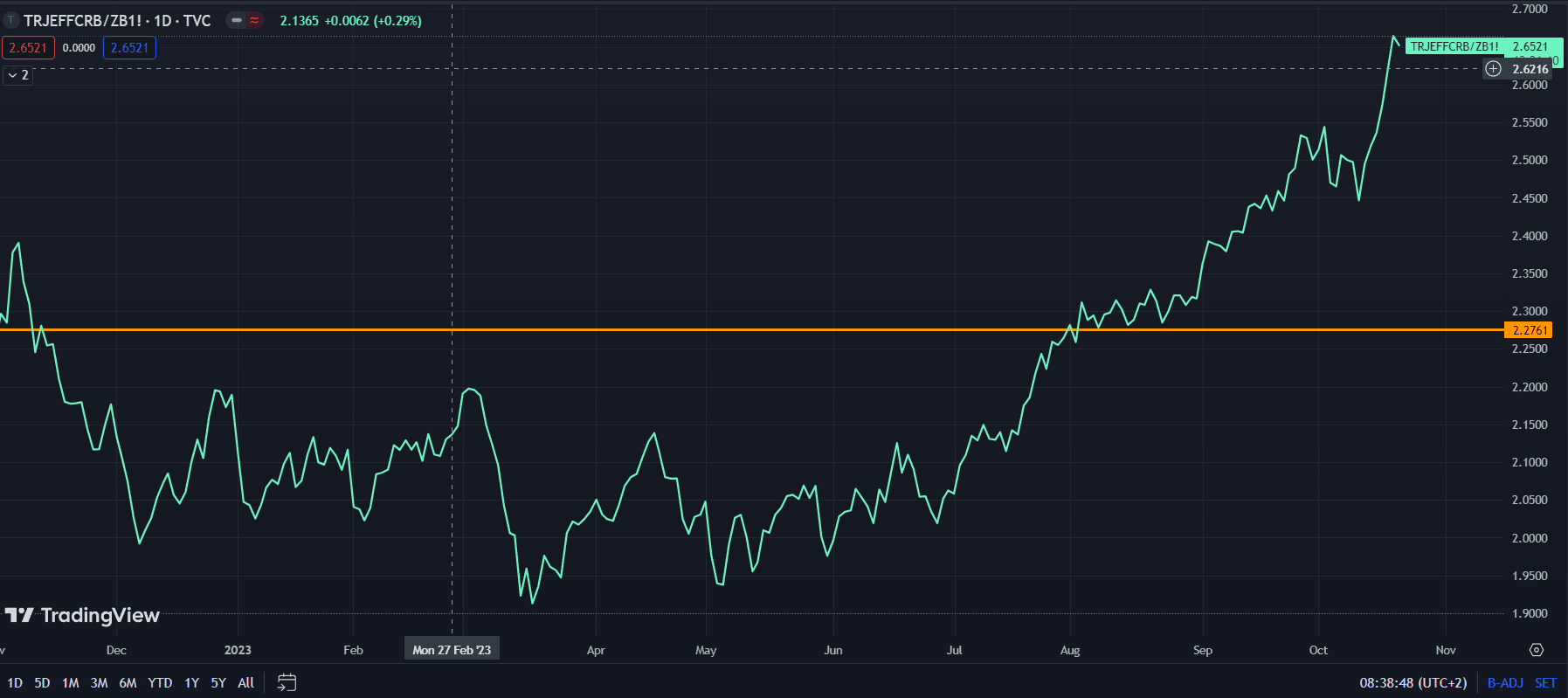

D’altro canto, il rapporto tra il prezzo delle materie prime e quello dei titoli di Stato sta raggiungendo nuovi massimi, evidenziando una maggiore preoccupazione per l’inflazione e una minore fiducia nel valore dei titoli di Stato. Ciò spinge gli investitori verso investimenti in materie prime come copertura contro l’inflazione.

Se l’evoluzione geopolitica continua a mostrare preoccupazioni, con riflessi soprattutto nel mondo delle materie prime (basti pensare il gas in Europa TTF è salito di circa il 40% dai tragici eventi in Israele) gli Stati Uniti cercano nel Venezuela la valvola di sfogo. Vengono ad essere infatti allentate le sanzioni su petrolio, gas e oro con la revoca per le attività produttive e di commercializzazione.

Nel corso della giornata, la Banca Centrale cinese ha deciso di mantenere invariati i tassi di riferimento per i prestiti, mentre in Giappone la Bank of Japan è intervenuta nel mercato obbligazionario per la quinta volta nel mese, a seguito delle pressioni al rialzo sui JGB a 10 anni. Tuttavia, l’attenzione è attualmente rivolta a Roma, con l’attesa del primo giudizio da parte di S&P dopo la presentazione della manovra da parte del governo italiano. I rendimenti dei titoli di Stato italiani decennali hanno raggiunto il 5%, livello non toccato dalla fine del 2012, quando l’Italia si trovava sull’orlo dell’uscita dall’Eurozona. Attualmente, l’Italia registra un inquietante rapporto debito/PIL del 144%. Considerando l’enorme aumento dei rendimenti, è fondamentale tenere d’occhio non solo lo spread, ma anche gli interessi su questa considerevole quantità di debito in circolazione. In Italia, il costo è previsto aumentare fino al 4,2% del PIL l’anno prossimo, raggiungendo il 4,6% entro il 2026, superando quello di qualsiasi altro paese europeo (Grecia inclusa). Con circa il 32% del debito italiano in scadenza nei prossimi tre anni, le reazioni da parte dei mercati e delle agenzie di rating diventano cruciali. Tutto ciò senza considerare il deficit di bilancio primario e una crescita reale del PIL praticamente nulla. Nonostante questo scenario, non emergono segnali di stress nel mercato dei bond italiani, grazie al sostegno della BCE e alla buona risposta delle famiglie italiane.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.