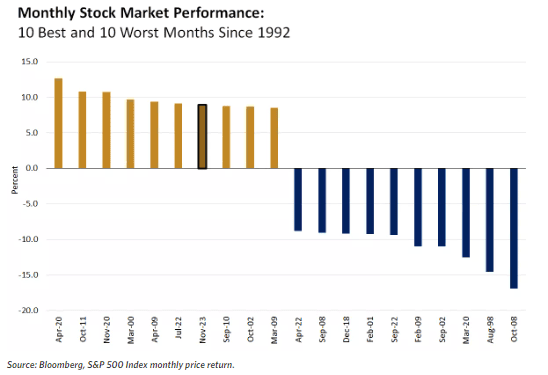

La seduta di venerdì ha segnato una performance positiva sui mercati azionari, con l’indice S&P 500 e il Dow Jones che hanno toccato i livelli più alti in oltre un anno. Questo è avvenuto dopo che il presidente della Federal Reserve, Jerome Powell, ha indicato che i tassi di interesse potrebbero aver raggiunto il loro picco. Powell ha affermato che la politica monetaria restrittiva sta rallentando l’attività economica, un segnale interpretato dagli operatori come un possibile termine dei rialzi dei tassi, sebbene la Fed non lo abbia ancora ufficialmente dichiarato. Il robusto rally delle azioni dall’inizio di novembre è stato attribuito al moderarsi dell’inflazione, al calo dei rendimenti dei Treasury statunitensi a lungo termine e alle aspettative di tagli dei tassi per il prossimo anno. Il rendimento del Treasury decennale, che era al 5% a ottobre, è sceso di 27 punti base questa settimana, raggiungendo il 4,197%, il livello più basso dall’inizio di settembre. I tre principali indici di borsa hanno chiuso la settimana in rialzo per la quinta volta consecutiva, cancellando la debolezza registrata da agosto a ottobre, quando le preoccupazioni sui tassi d’interesse hanno provocato una correzione del 10%. Il rally di novembre ha portato l’S&P 500 a segnare un nuovo massimo per il 2023, sottolineando come le correzioni possano creare opportunità per gli investitori disciplinati.

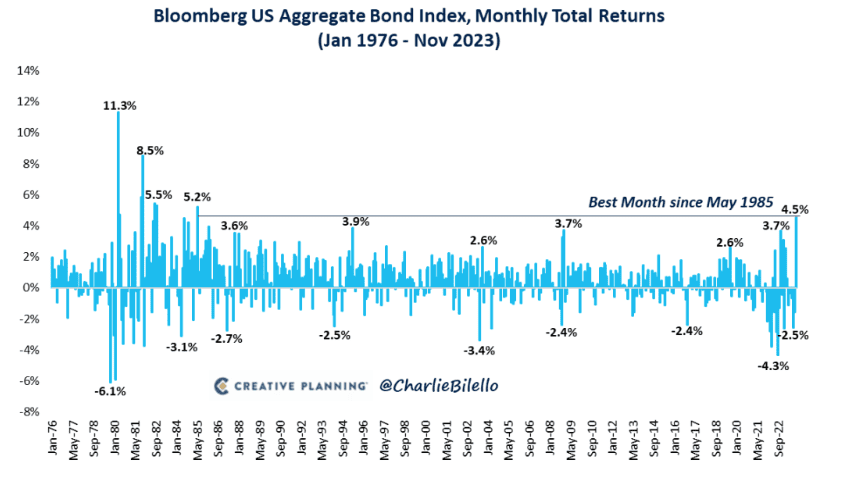

In questa fase positiva, non solo le azioni sono state protagoniste, ma anche il mercato obbligazionario ha sperimentato un notevole successo. Misurato dall’indice Bloomberg Aggregate Bond (AGG), ha registrato il miglior rendimento mensile degli ultimi 38 anni. Gli anni recenti sono stati impegnativi per gli investitori nel reddito fisso, con il 2022 che si è rivelato il peggior anno mai registrato per il Bloomberg Aggregate Bond Index. Nonostante le aspettative per il 2023 come l’anno del riscatto per le obbligazioni, i rendimenti del reddito fisso, per la maggior parte delle categorie obbligazionarie core, hanno iniziato a tornare positivi solo di recente.

Tuttavia, chi risulta assente dopo due anni di presenza e un 2023 altalenante è il petrolio. Con il declino dei prezzi del petrolio, sono anche diminuiti i timori legati all’inflazione. Nonostante la decisione dell’OPEC di mantenere invariati gli attuali livelli di produzione e di rimandare eventuali aggiustamenti al prossimo anno, annunciata la scorsa settimana, la volatilità potrebbe tornare a manifestarsi. Il Brent, sempre in backwardation, ha registrato una significativa riduzione nella differenza di prezzo tra due contratti futuri consecutivi suggerendo una prospettiva meno restrittiva per il mercato del petrolio nel breve termine. A questo si aggiungono le tensioni interne all’OPEC, nuove possibili sanzioni all’Iran, gli effetti futuri dell’ingresso del Brasile nell’OPEC+, così come le tensioni geopolitiche in Medio Oriente, con i ribelli Houthi nello Yemen che rischiano di innescare nuovamente tensioni sui prezzi. Le minacce dei ribelli alle navi israeliane si stanno trasformando in attacchi anche a navi internazionali, con il rischio di rallentare il traffico nel canale di Suez, uno dei quattro punti di passaggio chiave nel mondo, che rappresenta circa il 30% dei container, il 7-10% del petrolio e circa l’8% del gas naturale liquefatto a livello globale.

Sui mercati globali si è scatenata una festa di entusiasmo in risposta alla crescente certezza che le banche centrali inizieranno a tagliare i tassi di interesse nel prossimo anno. Tuttavia, l’esuberanza sarà messa alla prova dai dati chiave sull’occupazione negli Stati Uniti di questa settimana. Le proiezioni indicano che le buste paga non agricole sono probabilmente aumentate di 180.000 unità a novembre, accelerando rispetto all’aumento di 150.000 unità del mese precedente. Allo stesso tempo, ci si aspetta che il tasso di disoccupazione rimanga invariato al 3,9%, il massimo degli ultimi 22 mesi, mentre la crescita dei salari dovrebbe rallentare al 4%, segnando il minimo da giugno 2021. L’indagine ISM, invece, dovrebbe mostrare una leggera accelerazione della crescita nel settore dei servizi a novembre.

In Europa, l’attenzione è focalizzata sulla Germania, dove i dati commerciali di ottobre di questa mattina hanno evidenziato una contrazione delle esportazioni. La produzione industriale è prevista registrare una leggera ripresa dopo quattro mesi consecutivi di declino, mentre si prevede che gli ordini di fabbrica rimarranno stabili. Nella stessa area dell’euro, si prevede un aumento delle vendite al dettaglio in ottobre, segnando una reazione positiva dopo quattro mesi di stagnazione, mentre i dati sul PIL dovrebbero confermare una leggera contrazione nel terzo trimestre. La Francia presenterà i dati sulla produzione industriale e sulla bilancia commerciale, mentre l’Italia pubblicherà i dati sulla produzione industriale, sulle vendite al dettaglio e sull’indice PMI dei servizi. La Spagna ha in programma la divulgazione dei dati sulla disoccupazione e sull’indice PMI dei servizi. L’insieme di questi dati contribuirà a delineare una panoramica più completa delle condizioni economiche nella regione.

In Cina, i dati commerciali di novembre forniranno nuove informazioni sull’impatto dei recenti stimoli economici e delle iniezioni di liquidità sulla domanda di risorse e sull’attività economica, specialmente considerando che i dati PMI per il periodo sono stati contrastanti. La più grande economia asiatica renderà noti anche i nuovi dati sull’inflazione al consumo e alla produzione, fornendo ulteriori elementi per valutare la dinamica economica in corso.

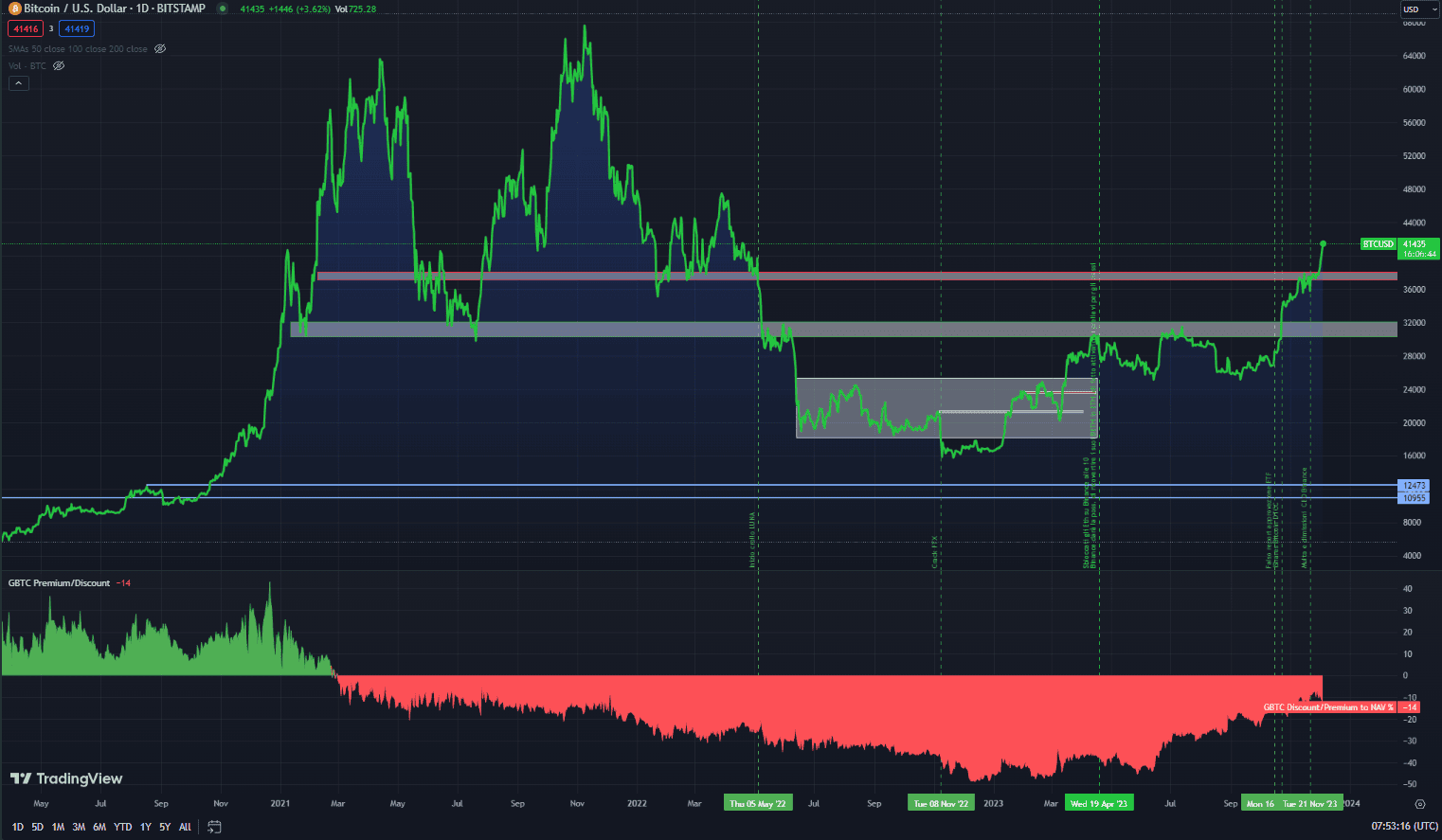

Nel frattempo, l’euforia persiste nel mercato dei cripto asset, con il Bitcoin che torna a scambiare sopra i $40.000, livelli non visti dal crollo di Luna. Al momento, l’andamento dei prezzi dei cripto asset beneficia del sentimento positivo derivante dalle variabili macroeconomiche, come i tassi di interesse e la salute generale dell’economia. Tuttavia, in parallelo, l’attesa per l’halving e l’abbassamento dello sconto di mercato rispetto al valore patrimoniale netto (NAV) del Grayscale Bitcoin Trust funge da indicatore della probabilità di approvazione di un ETF Bitcoin spot. Una diminuzione di tale sconto indica una maggiore fiducia degli investitori nell’approvazione di un ETF Bitcoin spot. Attualmente, questa metrica ha mostrato una decisa inversione dopo aver toccato valori prossimi al -49%, scambiando ora a soli -14%.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.