L’andamento dei mercati finanziari continua a riflettere una propensione al rischio, evidenziata dall’indice di volatilità VIX che si attesta al di sotto della soglia dei 14 punti, toccando livelli più bassi rispetto a metà settembre. Anche la volatilità a breve termine, considerata sempre più come un indicatore immediato del mercato, ha recentemente toccato minimi che non si registravano dallo scorso luglio. Il dollaro USA, tradizionalmente considerato un rifugio in periodi di avversione al rischio, continua a indebolirsi. Al contrario, i metalli industriali hanno registrato guadagni significativi. In questo contesto, i mercati azionari hanno proseguito il loro rally, con lo S&P 500 in aumento di oltre il 10% rispetto ai minimi del 27 ottobre e il Nasdaq del 14%. Quest’ultimo indice ora si trova su nuovi massimi di inizio anno, distante solo poco più di quattro punti percentuali dai massimi storici registrati a novembre 2021. Anche in Europa, la propensione al rischio continua a manifestarsi, con l’indice italiano in grado di chiudere in profitto nonostante i vari stacchi cedolari della giornata.

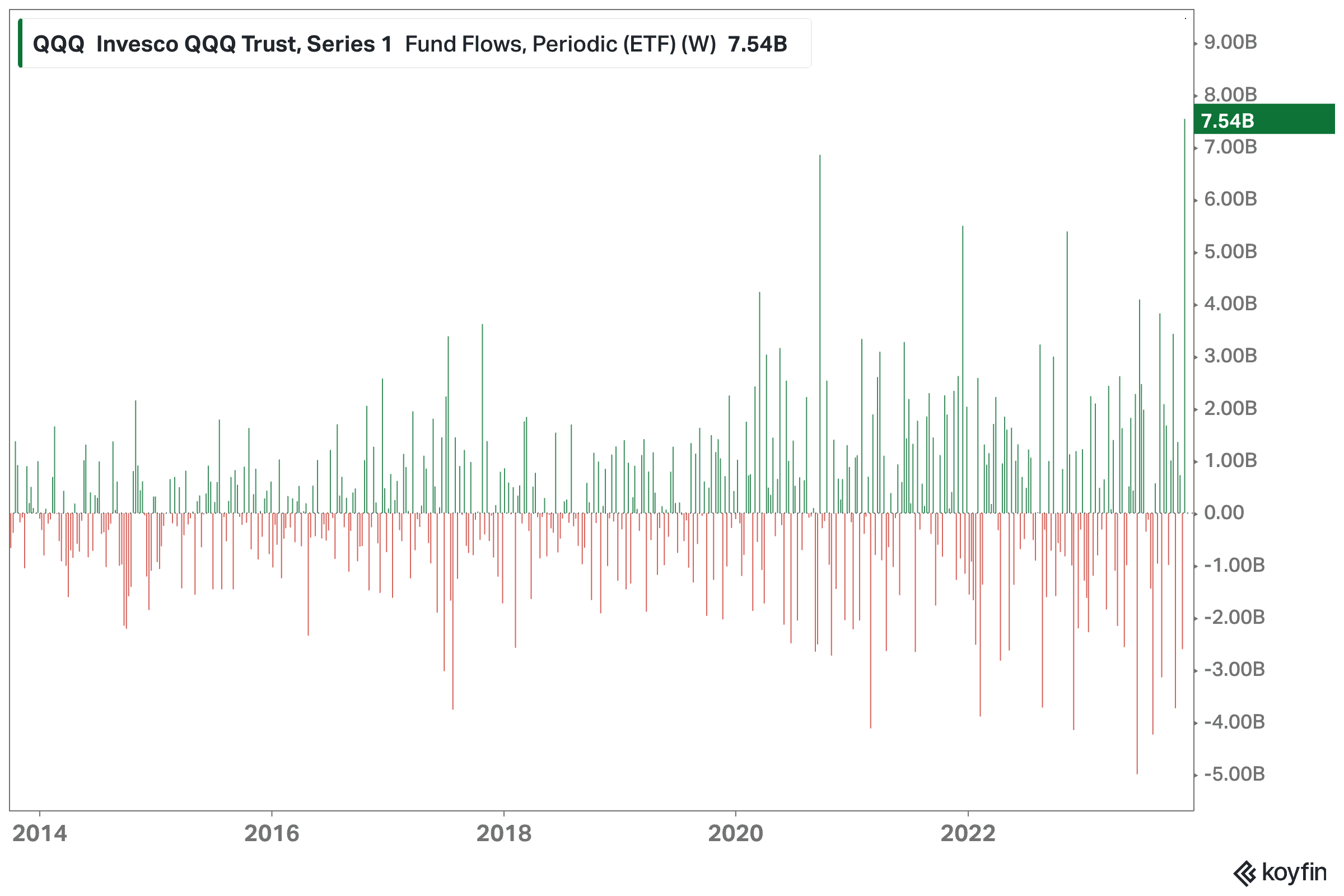

L’entrelacement tra “disinflazione”, il picco della Fed e un atterraggio morbido è diventato il fulcro della narrativa rialzista per le azioni. L’ETF sul Nasdaq 100 (QQQ) ha recentemente stabilito un record di flussi settimanali, toccando i 7,54 miliardi di dollari la scorsa settimana. A ulteriore sostegno di questa tendenza positiva, vanno evidenziati i nuovi massimi storici di attori chiave del settore, con particolare rilievo per Microsoft e Nvidia, quest’ultima attesa oggi alla prova dei conti.

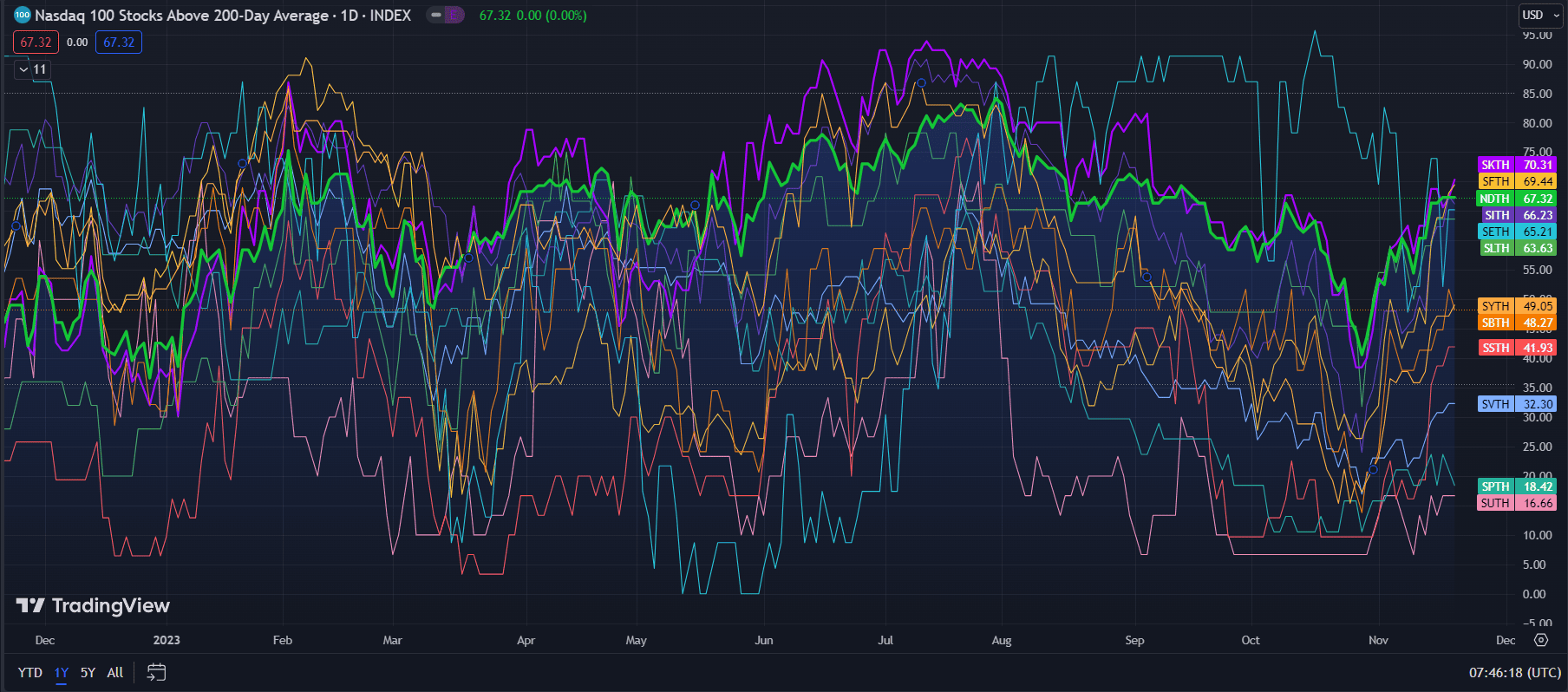

Microsoft ha assunto un ruolo guida nell’impulso positivo del settore tecnologico, grazie alle recenti nomine di Sam Altman e Greg Brockman e alla possibilità di attrarre talenti da OpenAI. La mossa di Microsoft può essere considerata una delle più significative “acquisizioni” di tutti i tempi: prima del licenziamento di Sam Altman, OpenAI aveva una valutazione di circa 90 miliardi di dollari. Tuttavia, quando Microsoft ha annunciato il nuovo team di intelligenza artificiale guidato da Altman, oltre 500 dipendenti di OpenAI hanno manifestato la volontà di seguirlo. In altre parole, Microsoft ha acquisito Sam Altman, Greg Brockman e “potenzialmente circa il 72%” di OpenAI senza dover spendere un singolo dollaro. Questo ha portato a un significativo balzo di 70 miliardi di dollari nel valore di mercato di Microsoft. Inoltre, è degno di nota che il settore tecnologico americano registra attualmente il maggior numero di società che operano al di sopra della propria media mobile a 200 giorni, confermando la robustezza e la forza della tendenza positiva in corso.

Le azioni hanno inoltre esteso i loro guadagni lunedì pomeriggio quando i rendimenti dei titoli del Tesoro sono scesi dai massimi iniziali e si sono spostati al ribasso. l mercato azionario ha tratto conforto dall’asta ben accolta di 16 miliardi di dollari in Treasury a 20 anni. Il rendimento dei titoli del Tesoro USA a 10 anni, che all’inizio di quest’anno era superiore al 5,0%, è ora intorno al 4,42%, fornendo un certo supporto ai mercati azionari e obbligazionari.

Oggi tutti gli occhi sono puntati sugli utili di Nvidia. In una settimana corta, l’evento si candida ad essere il più grande catalizzatore della settimana. La società, uno dei giganti tecnologici a mega capitalizzazione che ha guidato i mercati quest’anno, ha registrato un rialzo in borsa delle azioni di Nvidia del 252% quest’anno, portando la sua capitalizzazione di mercato totale a circa 1,245 trilioni di dollari. Questo la colloca tra le cinque società valutate oltre 1 trilione di dollari nell’indice S&P 500. Le aspettative per i risultati del terzo trimestre rimangono elevate, con una crescita dei ricavi prevista a 16,1 miliardi di dollari, in aumento del 170% rispetto allo scorso anno. La previsione di utili per azione (EPS) è di 3,34 dollari, rappresentando una crescita del 475% rispetto allo scorso anno. Gli analisti concentreranno la loro attenzione in particolare sui risultati del business dei data center dell’azienda, che include le vendite dei suoi chip di intelligenza artificiale (AI).

Gli investitori stanno anche aspettando i verbali della riunione del FOMC di novembre, che potrebbero offrire chiarezza sulla decisione della Fed di sospendere i rialzi dei tassi di interesse per la seconda riunione consecutiva a novembre. Tuttavia, l’attenzione potrebbe essere un po’ datata poiché il tema principale al momento dell’incontro erano le rigide condizioni finanziarie. Da allora abbiamo assistito a un forte calo dei rendimenti obbligazionari e a un rally delle azioni e delle obbligazioni.

Nel frattempo, il commento falco del presidente della Fed di Richmond, Barkin, che si è dichiarato favorevole a un aumento dei tassi di interesse per un periodo più lungo a causa dell’inflazione ostinata, non sembra aver spaventato i mercati, così come il calo del Leading Economic Index superiore alle attese. L’indice riporta il 19° mese consecutivo di flessione, la striscia negativa più lunga dal 2007-2008. Il Conference Board prevede ora una “recessione molto breve” per gli Stati Uniti nel 2024, allontanando le precedenti previsioni di inizio recessione per il quarto, terzo, secondo e primo trimestre di quest’anno.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.