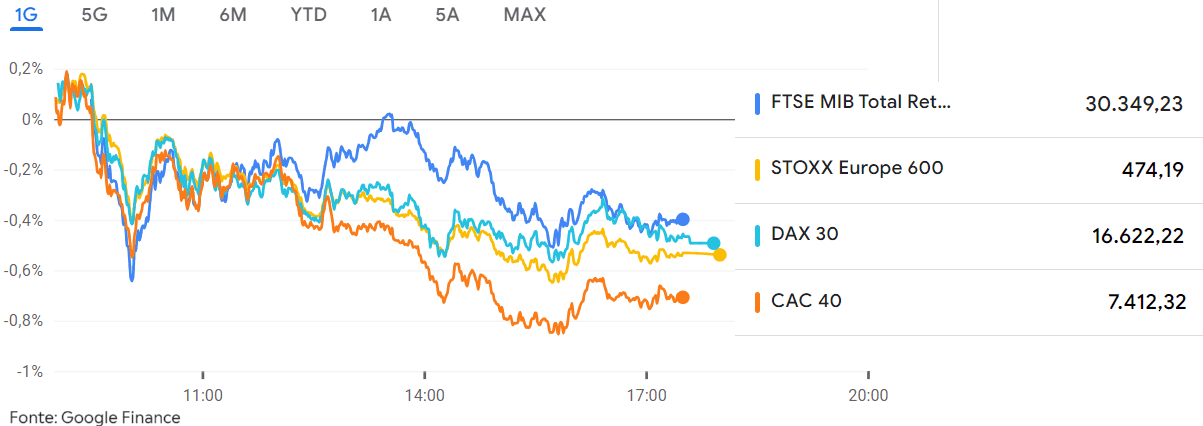

Priva di Wall Street, chiusa per il Martin Luther King Day, i mercati europei hanno concluso la prima sessione della settimana in territorio negativo, nonostante un iniziale partenza positiva. A Milano, nonostante una chiusura negativa, si è assistito a un contenimento delle perdite, con persino un tentativo di inversione rispetto al trend generale. Tuttavia, la piazza milanese ha poi seguito il flusso di sentimenti negativi che ha caratterizzato gli altri listini europei.

Le ridotte aspettative riguardo al percorso dei tassi di interesse in Europa, ribadite durante il Forum Economico Mondiale di Davos, e le tensioni nello stretto di Bab al-Mandab, che incidono prevalentemente sulle rotte mediterranee, stanno riflettendo le sfide e le incertezze che l’Europa sta affrontando. In particolare, Berlino emerge come una fonte di preoccupazione, con attuali manifestazioni, come le recenti proteste degli agricoltori contro i tagli ai sussidi per il carburante, un’impasse nell’approvazione della legge di Bilancio e un rallentamento economico che sta influenzando la tradizionale locomotiva europea. La Germania, un tempo inarrestabile come una locomotiva europea ad alta velocità, sostenuta dai bassi costi energetici e dai solidi legami commerciali con Pechino, sembra ora scivolare su binari in pendenza, riducendo la sua corsa.

Le letture di ieri da parte della Destatis, l’Istat tedesco, hanno chiaramente evidenziato, nelle letture preliminari del PIL (i dati trimestrali ufficiali verranno pubblicati tra due settimane), come l’economia tedesca abbia registrato una contrazione dello 0,3% nel 2023, a seguito di un’espansione riveduta dell’1,8% nel 2022. Tale contrazione è attribuibile a un’incrollabile inflazione durante l’intero anno e all’aumento dei tassi di interesse, che hanno frenato sia l’attività che la domanda, sia interna che estera. Il settore industriale ha subito una battuta d’arresto significativa, con una caduta del 2% nella produzione, soprattutto nel comparto delle forniture energetiche. La produzione manifatturiera è diminuita dello 0,4%, principalmente a causa della forte contrazione nell’industria automobilistica e nella costruzione di altri veicoli. Sul versante della domanda, si sono registrati cali nei consumi privati (-0,8%), negli investimenti (-0,3%) e nella spesa pubblica (-1,7%). La domanda estera netta ha contribuito positivamente, ma solo perché le importazioni sono diminuite più delle esportazioni. La Germania, che ha già registrato una delle performance più deboli tra le economie avanzate l’anno scorso, è previsto che continuerà a mostrare una crescita modesta nel 2024, con le previsioni dell’UE, pubblicate a novembre, che indicano una crescita dello 0,8%. L’economia del Paese resta sotto pressione a causa degli attriti nella catena di approvvigionamento, delle persistenti pressioni inflazionistiche, della debole domanda globale per i beni manifatturieri e degli interessi più elevati, tutti fattori che hanno pesato sulla produzione nazionale.

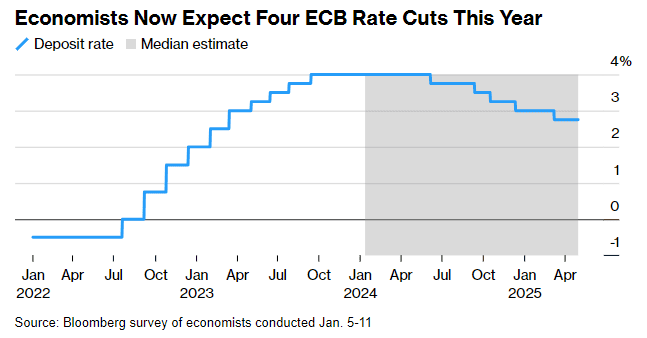

Proprio ieri al World Economic Forum di Davos, Robert Holzmann, membro falco del Consiglio direttivo della BCE, ha chiarito di ritenere prematuro parlare di tagli dei tassi quest’anno, a causa dell’inflazione persistente e dei rischi geopolitici. Questi sentimenti fanno eco ai precedenti commenti della presidente della BCE Christine Lagarde, che avvertiva che è troppo presto per parlare di riduzione dei costi di finanziamento. Secondo un sondaggio di economisti di Bloomberg, la Banca Centrale Europea abbasserà i tassi di interesse quattro volte quest’anno. Si prevede che i tagli, ciascuno di 25 punti base, inizieranno a giugno, con ulteriori riduzioni a settembre, ottobre e dicembre portando il tasso sui depositi al 3%. Sebbene si tratti di una mossa in più rispetto a quanto previsto nel sondaggio del mese scorso, è comunque più conservativa rispetto alle sei, a partire da aprile, che gli investitori stanno scontando.

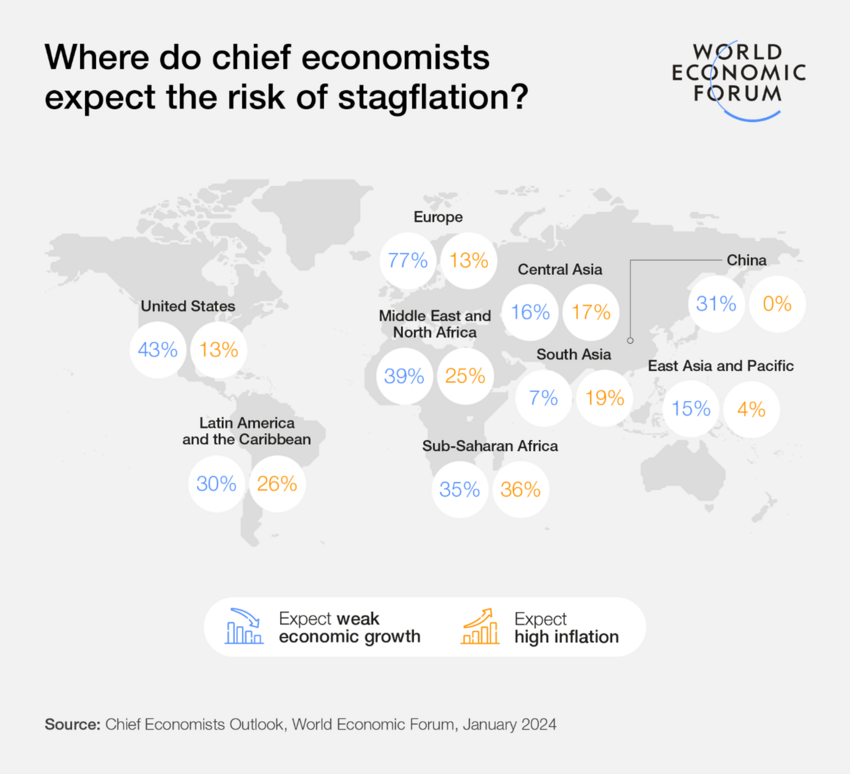

Sarà un anno di crescita modesta, con un’economia in frenata rispetto al già debole 2023. Dal World Economic Forum (WEF) di Davos arrivano previsioni al ribasso, in linea con i più recenti scenari tratteggiati dal Fondo monetario internazionale e dalla Banca mondiale. In Europa, le prospettive si sono notevolmente indebolite rispetto al sondaggio di settembre 2023, con una percentuale di intervistati che prevede una crescita debole o molto debole quasi raddoppiata al 77%. Anche negli Stati Uniti e in Medio Oriente e Nord Africa le prospettive sono più deboli, con circa sei intervistati su 10 che prevedono una crescita moderata o più forte quest’anno (in calo rispettivamente dal 78% e dal 79%).

Il rallentamento economico, se gestito correttamente, non dovrebbe spaventare gli investitori, poiché può presentare opportunità favorevoli per i mercati finanziari. In caso di un “soft landing”, in cui l’economia evita una recessione ma cresce al di sotto del suo potenziale, ci si aspetta che le banche centrali adottino politiche monetarie più accomodanti. Questo potrebbe includere tagli ai tassi di interesse per stimolare l’attività economica e sostenere la fiducia degli investitori. Il combinato effetto di un rallentamento economico e politiche monetarie accomodanti può riflettersi positivamente sui mercati azionari e obbligazionari. Gli investitori spesso reagiscono positivamente alla prospettiva di tassi di interesse più bassi, rendendo gli investimenti azionari più attraenti rispetto a alternative a basso rendimento. Un altro vantaggio potrebbe derivare dalla riduzione dell’inflazione durante un rallentamento economico. Se l’inflazione diminuisce, le pressioni sui margini delle imprese possono alleviarsi, contribuendo a una prospettiva più positiva per le società quotate in borsa. Questo scenario può incentivare gli investitori a mantenere o aumentare le loro posizioni nei mercati azionari. Inoltre, il calo dei rendimenti obbligazionari durante fasi di rallentamento economico può aumentare l’attrattiva degli strumenti obbligazionari. Gli investitori possono cercare rifugio in titoli di stato e obbligazioni aziendali, spingendo al rialzo i prezzi di questi strumenti. Paradossalmente, uno scenario positivo di “no landing”, ovvero di crescita sopra il potenziale e inflazione in calo meno del previsto, potrebbe essere negativo. In questo contesto, i tagli dei tassi avverrebbero più tardi e a un ritmo più lento di quanto previsto, risultando negativi per i mercati azionari e obbligazionari, nonostante una crescita sorprendentemente più forte.

In questo scenario, tuttavia, i rischi geopolitici potrebbero generare incertezza e volatilità sui mercati. Gli attacchi continui degli Houthi alle navi nel Mar Rosso mantengono alta la tensione in Medio Oriente, sebbene al momento siano stati controbilanciati da una prospettiva economica globale instabile e dai rialzi del dollaro. Nonostante un’evoluzione incerta, ieri i prezzi del petrolio sono tuttavia calati, così come quelli del gas europeo TTF. Questa tendenza, tuttavia, potrebbe essere difficile da sostenere e rischia soprattutto di generare nuove pressioni inflazionistiche, specialmente in Europa, a causa degli aumenti dei prezzi dell’energia e dei costi di trasporto (è interessante notare che le maggiori crescite dei prezzi nell’indice dei container sono state osservate sulla rotta Shanghai-Europa).

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.