I mercati azionari hanno chiuso in rialzo lunedì, inaugurando il nuovo mese e la seconda metà del 2024 con un tono positivo. In Europa, i mercati hanno mostrato un deciso spolvero, sostenuti dalle recenti votazioni francesi. Milano si è distinta con una performance eccezionale, trainata dal classico ma sempre di moda comparto finanziario.

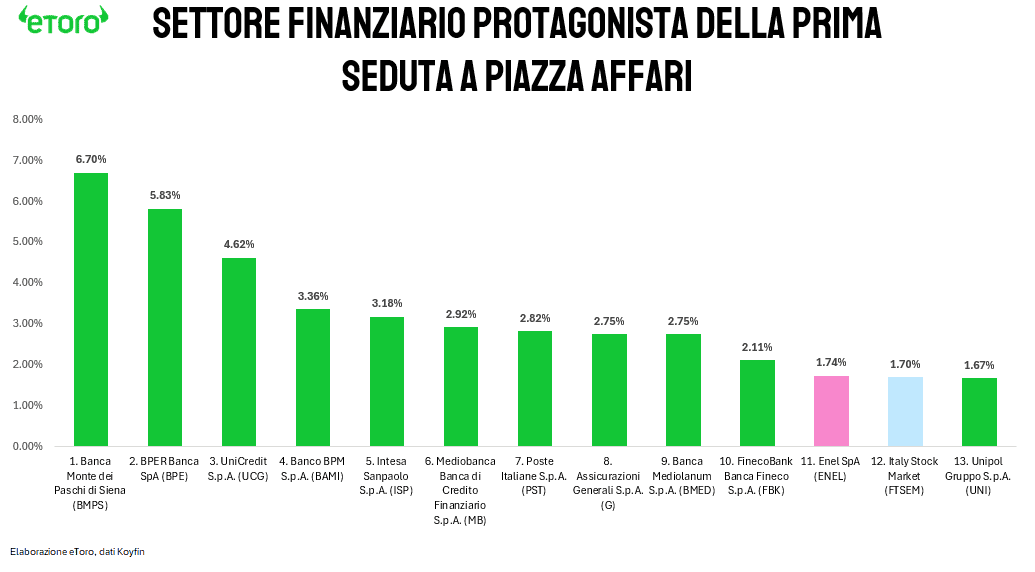

Sul listino milanese, gli acquisti si sono concentrati attorno al dossier Monte dei Paschi di Siena, con la scadenza di questi giorni del divieto per il Tesoro di collocare in borsa il restante 26,7% del capitale. La chiusura giornaliera di Piazza Affari ha registrato un aumento dell’1,7%, con una decisa apertura in gap positivo. Tra i titoli in evidenza, ben 11 hanno sovraperformato il listino generale, e 10 di questi appartenevano al settore finanziario.

Gli acquisti che hanno caratterizzato il mercato azionario italiano nel primo semestre continuano anche nella prima seduta del nuovo semestre. Con la BCE che mantiene un messaggio di prudenza e di proseguimento della lotta all’inflazione, ribadito ieri nel discorso inaugurale al Forum di Sintra dalla presidente Christine Lagarde, il settore finanziario continua a trovare forti venti con cui navigare.

In Europa, la notizia dominante è stata la prima tornata delle elezioni francesi. I mercati azionari hanno reagito con entusiasmo, inaugurando la settimana con una ventata di ottimismo. Gli investitori sono tornati a scommettere sull’euro, mentre il VIX sull’Euro Stoxx 50, l’indicatore della paura, è sceso sensibilmente. Anche gli spread, che misurano il rischio percepito sui titoli di stato, si sono contratti: quello italiano è calato a 1150,9 punti (-7,7 punti), mentre il francese è sceso a 74,5 punti. Tuttavia, per ciascun valore e asset class non abbiamo ancora raggiunto i livelli del 7 giugno, prima delle elezioni europee. Nel dettaglio, l’EUR/USD, che scambiava a 1,08875, ora si attesta a 1,07312. Il CAC 40 perde ancora circa il 4%, mentre il FTSE MIB lascia sul campo il 2%. Lo spread Oat-Bund è passato da 48 punti a circa 75, segnando un aumento del 54%.

Questa reazione positiva sembra controintuitiva, considerando che i mercati solitamente mal tollerano l’incertezza. La situazione politica frammentata potrebbe preannunciare futuri problemi per l’economia francese, la seconda più grande d’Europa. Le paure delle scorse settimane, tra cui il timore di una possibile Frexit o di politiche fiscali populiste che avrebbero potuto scatenare una crisi finanziaria simile a quella vissuta con Liz Truss, si sono dissipate, spingendo gli acquisti odierni. Le ricadute macroeconomiche sul resto d’Europa sembrano essere limitate, rendendo difficile prevedere implicazioni dirette per la politica monetaria della BCE al momento. Tuttavia, è essenziale considerare con cautela l’ottimismo odierno. Mentre gli investitori oggi festeggiano, resta da vedere se questa euforia si tradurrà in benefici concreti per l’economia francese.

Oltreoceano, il Nasdaq, dominato dalle aziende tecnologiche, ha brillato, superando sia l’S&P 500 che il Dow Jones. Questa tendenza ha caratterizzato l’intera prima metà del 2024: il Nasdaq ha guadagnato oltre il 17%, l’S&P 500 è cresciuto di oltre il 14%, mentre il Dow Jones è rimasto indietro con un incremento di poco più del 4%. Nel frattempo, i rendimenti obbligazionari sono aumentati, con il rendimento del Tesoro a 10 anni salito lunedì di circa lo 0,08%, raggiungendo il 4,48%, ben al di sopra dei recenti minimi di circa il 4,22%.

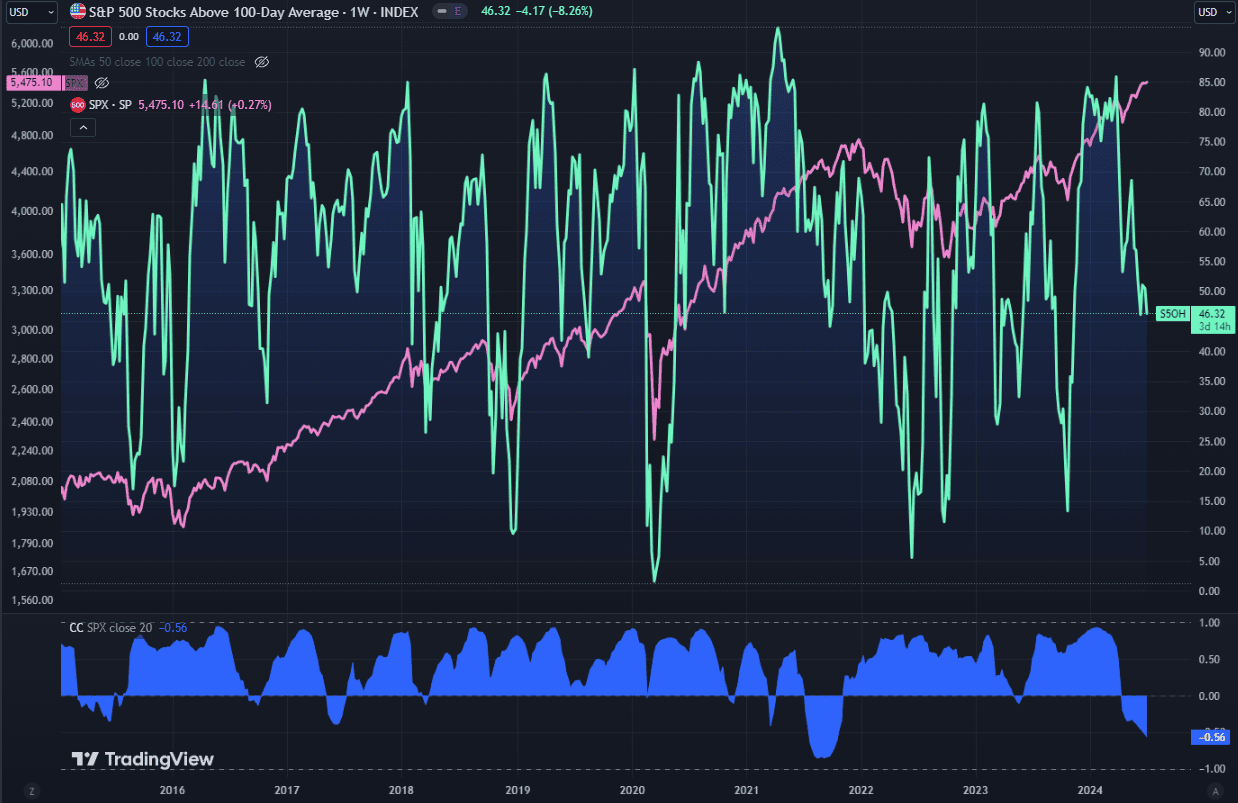

Nonostante questi rialzi, il primo semestre dell’anno ha visto solo il 24% dei titoli dell’S&P 500 sovraperformare l’indice, il terzo periodo di sei mesi più ristretto della storia dal 1986 (con un precedente più ristretto nel luglio 2023 al 23% e nel febbraio 2020 al 21%), secondo gli analisti di BofA. Inoltre, solo il 46% dei titoli dell’S&P 500 è scambiato al di sopra della media mobile a 100 giorni, il livello più basso da novembre. Questo dato evidenzia una preoccupante divergenza negativa tra l’evoluzione dell’S&P 500, che continua a salire, e il numero di aziende che scambia sopra la media mobile a 100 giorni. Questa correlazione negativa è al minimo dell’ultimo decennio, escluso il periodo della pandemia.

Nonostante l’apparente tranquillità, la prudenza è d’obbligo. A giugno, il calo più significativo dell’indice S&P 500 è stato di un modesto 0,41%, rendendolo il mese più calmo per il mercato azionario degli ultimi cinque anni. È stato un periodo insolitamente sereno per il mercato azionario, senza un giorno di forte ribasso (un calo dell’1% o più) dall’aprile scorso. Se dovessimo superare l’estate senza una giornata di forte volatilità, sarebbe la prima estate senza tempeste dal 1979.

Tuttavia, non bisogna lasciarsi ingannare dalla calma estiva. Da qui a settembre, ci aspettano due report sull’occupazione, quattro report sull’inflazione, una decisione della Fed e una stagione di utili da gestire. Inoltre, i discorsi elettorali si stanno intensificando e il Congresso deve affrontare la questione del bilancio federale entro il 30 settembre.