È stata una settimana piena di movimento sui mercati, segnata dal terzo taglio dei tassi della BCE, dalle difficoltà del settore del lusso e da forti oscillazioni nel comparto tecnologico. Se da un lato ASML ha vissuto uno scivolone significativo, il sentiment è migliorato con Taiwan Semiconductor Manufacturing, restituendo fiducia agli investitori. Anche il settore finanziario ha giocato un ruolo chiave: Morgan Stanley si è unita a JPMorgan e Goldman Sachs con risultati che mostrano un rimbalzo nelle attività di investment banking e dealmaking, portando una ventata d’ottimismo. Netflix ha rubato la scena toccando nuovi massimi storici e sorprendendo il mercato con utili superiori alle aspettative. Contemporaneamente, Apple ha trovato un alleato inatteso in Cina: le vendite dell’iPhone 16 sono aumentate del 20% al lancio, segnalando un ritorno della domanda. Questi sviluppi hanno dato una spinta significativa ai mercati con il Nasdaq 100, l’S&P 500 e Dow Jones che hanno inanellato sei settimane consecutive di guadagni, e con S&P 500 e Dow che hanno toccato massimi storici di chiusura. Anche la versione equal-weighted dell’indice ha raggiunto livelli record, alimentando le speranze che il rally possa estendersi ulteriormente.

In Europa, nonostante il contributo ridotto delle principali aziende per capitalizzazione (si veda LVMH e ASML, seconda e terza azienda europea per capitalizzazione), i mercati hanno chiuso in positivo grazie soprattutto alla spinta del settore bancario. Sostenuto da questo tema Piazza Affari ha allungato il passo, tornando verso i massimi di maggio, malgrado le incertezze legate alla nuova manovra del Governo e i sacrifici richiesti. Sul fronte automobilistico, Stellantis ha chiuso la settimana in progresso, nonostante le sfide ancora aperte per il settore.

La settimana si apre con una fitta agenda di dati macroeconomici e trimestrali rilevanti, preparando i mercati a un novembre potenzialmente turbolento. Tra le pubblicazioni di rilievo spiccano i PMI flash di ottobre, che offriranno il primo sguardo sulle condizioni economiche per il quarto trimestre, mentre la Bank of Canada potrebbe sorprendere con un ulteriore taglio dei tassi. Questi sviluppi saranno fondamentali per orientare le aspettative sui tassi di interesse a livello globale e sulla resilienza del settore manifatturiero, sotto pressione da diversi mesi.

PMI e Banche Centrali: Decifrare i Prossimi Passi

Il vero cuore della settimana sarà la pubblicazione dei PMI flash di Stati Uniti, Europa e Asia prevista per giovedì 24 ottobre. In un contesto in cui il settore manifatturiero sta affrontando una contrazione globale, questi dati saranno cruciali per capire se il rallentamento sta proseguendo o se iniziano a emergere segnali di stabilizzazione. Negli Stati Uniti, il focus sarà sulla componente dei prezzi di vendita del PMI, che anticipa spesso l’andamento dell’inflazione PCE – la misura preferita dalla Fed. Se l’inflazione dei prezzi PMI continuerà a mostrare segnali di rallentamento, potrebbe rafforzare l’ipotesi di ulteriori tagli dei tassi nel breve termine.

Tuttavia, non tutti scommettono su questo scenario. Stanley Druckenmiller, ex braccio destro di George Soros, sta shortando i titoli del Tesoro con il 20% del portafoglio del suo Duquesne Family Office, in quella che rappresenta una scommessa colossale. La sua tesi è che, se l’inflazione dovesse riaccelerare anziché scendere, i rendimenti obbligazionari potrebbero aumentare di centinaia di punti base. Druckenmiller prevede che il rendimento del Treasury decennale possa avvicinarsi al 5%, ipotizzando una seconda ondata inflattiva, simile a quella degli anni ’70. Secondo la sua analisi, la Fed ha commesso un errore strategico con il recente taglio di 50 punti base. Il ragionamento si fonda sulla discrepanza tra l’attuale approccio e quello adottato in passato: quando la Fed ha dovuto iniziare ad alzare i tassi per contenere l’inflazione, ha incrementato solo di 25 punti base, trasmettendo un segnale troppo debole. Oggi, nonostante i tagli, la politica monetaria non appare così restrittiva come potrebbe sembrare: borse, oro e credito continuano a viaggiare sui massimi storici, suggerendo che il mercato non percepisce una stretta significativa.

In Europa, l’attesa è che il PMI confermi la debolezza del settore manifatturiero, con Germania e Francia ancora in territorio negativo. Tuttavia, un’accelerazione modesta nel settore dei servizi potrebbe offrire un po’ di respiro all’Eurozona. Per la BCE, la direzione della politica monetaria resta legata alla necessità di stimolare un’economia in fase di contrazione, e i dati PMI saranno fondamentali per orientare le aspettative sugli ulteriori interventi sui tassi dopo la riunione di ottobre.

Canada: Un Taglio ‘Jumbo’ della BoC?

Mercoledì, gli occhi saranno puntati sulla Bank of Canada, dove i mercati scommettono su un taglio di 50 punti base, il quarto consecutivo. Con l’inflazione scesa al 1,6%, ben al di sotto dell’obiettivo del 2%, la BoC potrebbe accelerare verso un tasso neutrale, anticipando altre banche centrali come la Fed. Questo scenario rende il dollaro canadese vulnerabile a pressioni al ribasso, mentre gli investitori cercheranno anche indicazioni sull’andamento delle vendite al dettaglio e dei prezzi alla produzione in Canada.

Agenda della Settimana

Lunedì 21 ottobre: Il focus sarà sul taglio dei tassi prime in Cina e sui dati di esportazione di Taiwan. Inizia anche la riunione FMI-Banca Mondiale a Washington, con la partecipazione dei maggiori banchieri centrali globali.

Martedì 22 ottobre: Summit dei BRICS in Russia e pubblicazione dei dati commerciali della Nuova Zelanda.

Mercoledì 23 ottobre: Decisione sui tassi della BoC, dati sulla fiducia dei consumatori dell’Eurozona e vendite di case esistenti negli Stati Uniti.

Giovedì 24 ottobre: Pubblicazione dei PMI flash di Stati Uniti, Europa e Asia, con focus sul PIL sudcoreano del terzo trimestre.

Venerdì 25 ottobre: Dati su ordini di beni durevoli negli Stati Uniti, indice Ifo tedesco e aggiornamenti sulla fiducia delle imprese in Europa.

Oltre ai PMI, l’attenzione sarà sui dati americani relativi agli ordini di beni durevoli, previsti in calo dello 0,9% a settembre, e alle vendite di case. Il comparto immobiliare resta un importante indicatore della fiducia dei consumatori, e segnali di debolezza potrebbero rafforzare l’ipotesi di una Fed più accomodante.

In Asia, l’economia cinese continua a destare preoccupazioni. Oggi la People’s Bank of China continua nel suo intento di sostegno all’economia, sebbene i mercati desiderino maggiormente politiche fiscali, più che monetarie. La Banca Centrale Cinese ha optato per revisioni sui tassi di interesse principali sui prestiti a un anno e a cinque anni, che servono rispettivamente come riferimento per prestiti aziendali e mutui, sarebbero stati entrambi ridotti di 25 punti base al 3,1% e al 3,6%. Si tratta del più grande taglio dei tassi da quando i due tassi sono stati creati nel 2019. Anche il Giappone sarà al centro dell’attenzione con le elezioni generali previste per domenica, un appuntamento chiave per la politica interna e i mercati asiatici.

Da non sottovalutare il summit dei BRICS, in programma per due giorni a Kazan. In un contesto geopolitico sempre più polarizzato tra oriente e occidente, non sorprende che, nonostante l’aumento della propensione al rischio e i nuovi massimi dei mercati azionari, l’oro continui a crescere. Il metallo prezioso ha superato la soglia dei 2.700 USD/oz, sostenuto dall’incertezza globale, dalle imminenti elezioni statunitensi e dalle aspettative di politiche monetarie più accomodanti, nonostante la forza del dollaro.

Trimestrali

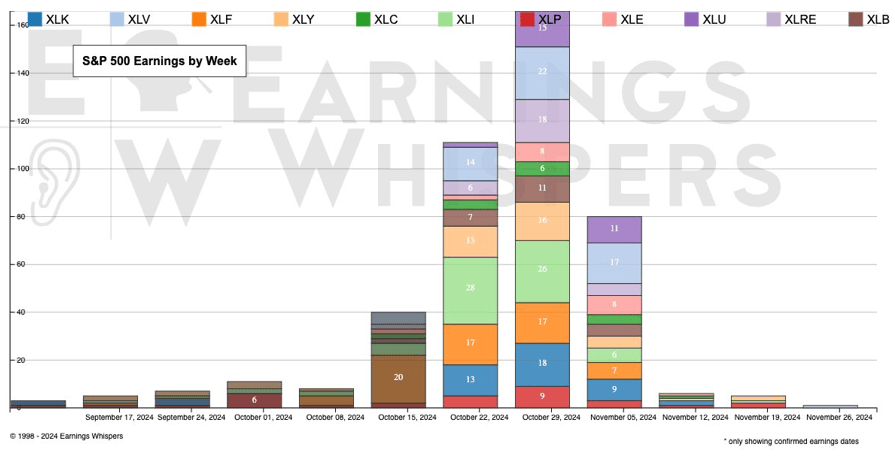

L’attenzione principale rimane sul mercato azionario, con nomi come Tesla, Coca-Cola, Boeing e IBM in primo piano. Questa settimana, 109 titoli dell’S&P 500 sveleranno i propri conti trimestrali, offrendo ulteriori indicazioni sulla direzione dei mercati.

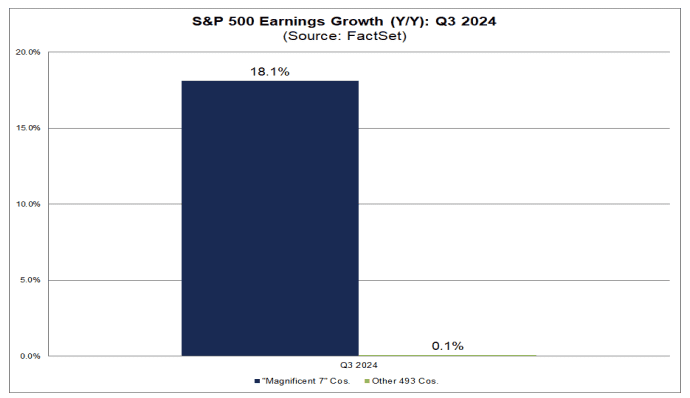

Il mercato azionario ha registrato una crescita robusta, con un rialzo del 23% da inizio anno. Se l’S&P 500 manterrà questo slancio fino a fine 2024, sarà il secondo anno consecutivo con un rendimento superiore al 20%. Tre fattori chiave hanno alimentato questo rally: un’economia in crescita, prospettive più favorevoli sui tassi d’interesse e un incremento degli utili aziendali. Tuttavia, gran parte della crescita degli utili dell’indice continua a provenire dalle megacap, con le “Magnifiche Sette” che dovrebbero registrare un aumento del 18% negli utili del terzo trimestre, mentre il resto delle aziende dovrebbe crescere solo dell’0,1%.

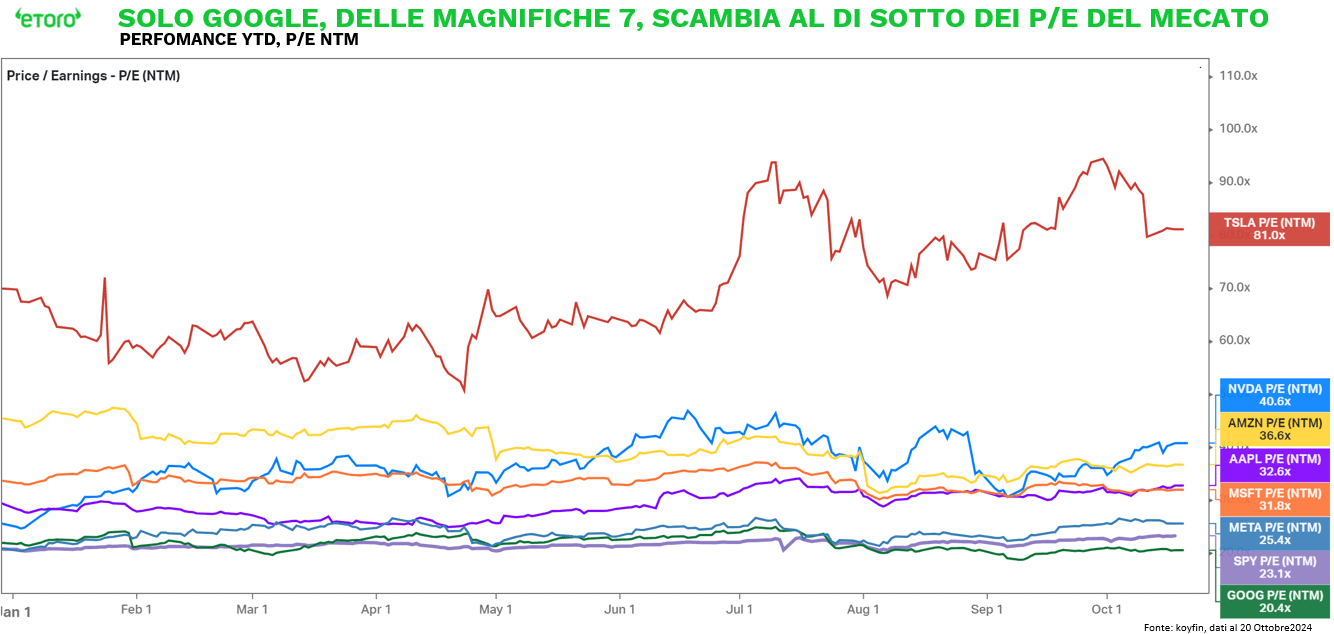

L’affollamento su questi titoli di peso ha portato le “Magnifiche Sette” a scambiare collettivamente a un multiplo P/E più che doppio rispetto agli altri 493 componenti dell’S&P 500. Google è l’unica eccezione, con un multiplo P/E forward inferiore alla media dell’indice.

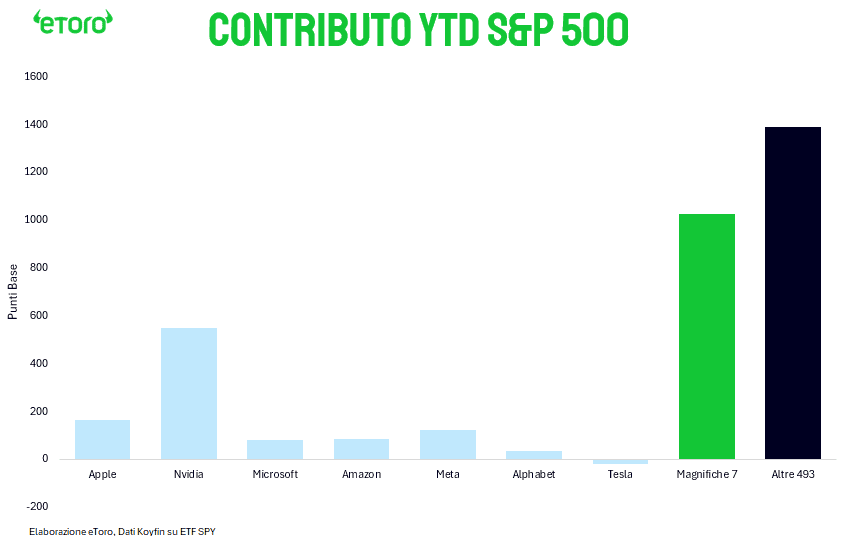

Mentre le grandi aziende tecnologiche rimangono generalmente solide, si è osservato un processo di rotazione tra i titoli. Nonostante il contributo positivo di sei delle sette, Tesla è l’unica ad avere un impatto negativo. Dall’inizio dell’anno, le Magnifiche Sette hanno aggiunto 1.025 punti base all’S&P 500, rappresentando quasi metà del rialzo totale del 24,15%.

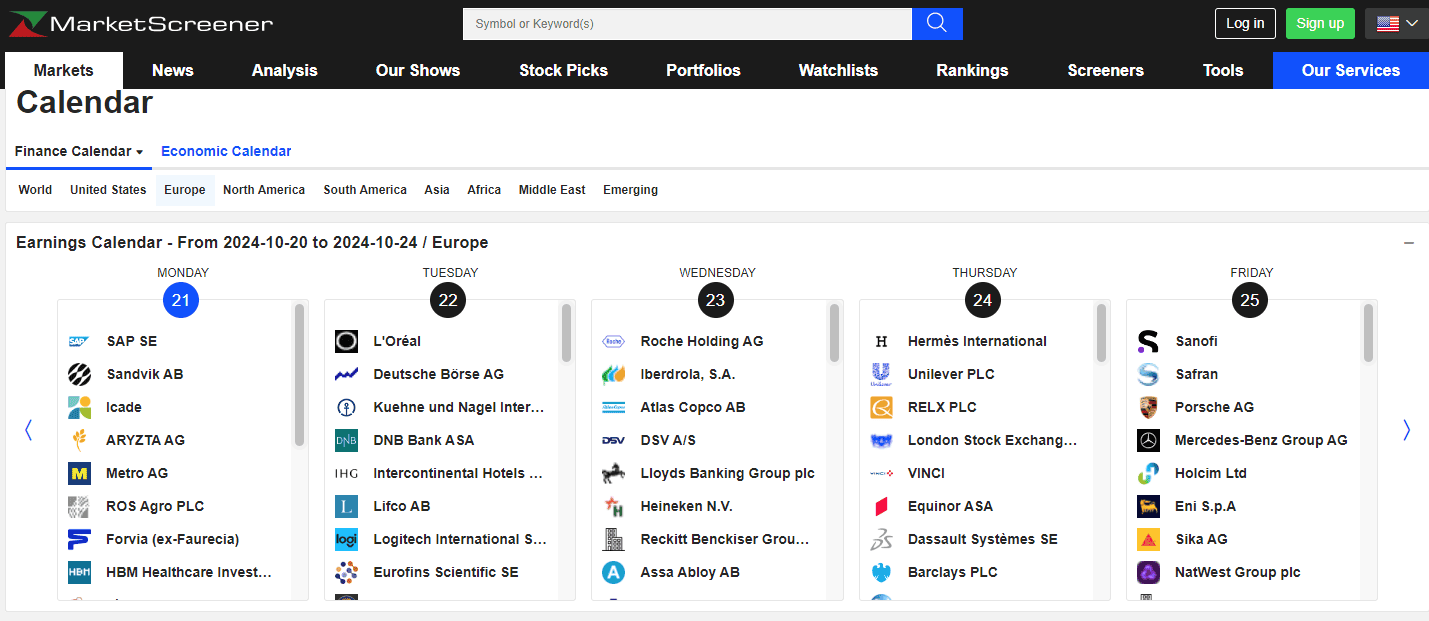

Anche in Europa, la settimana si prospetta ricca di trimestrali. Tra i nomi di spicco figurano SAP, L’Oréal, Roche, Iberdrola, Hermès, Unilever, Sanofi, Porsche, Mercedes ed Eni. Questi risultati offriranno ulteriori indizi sulla salute dei mercati europei e sull’evoluzione delle principali economie del continente.

Questa settimana si presenta come un momento di relativa “calma prima della tempesta”, con l’avvicinarsi delle elezioni presidenziali statunitensi, del report sui nonfarm payrolls e della riunione della Fed nella prima settimana di novembre.