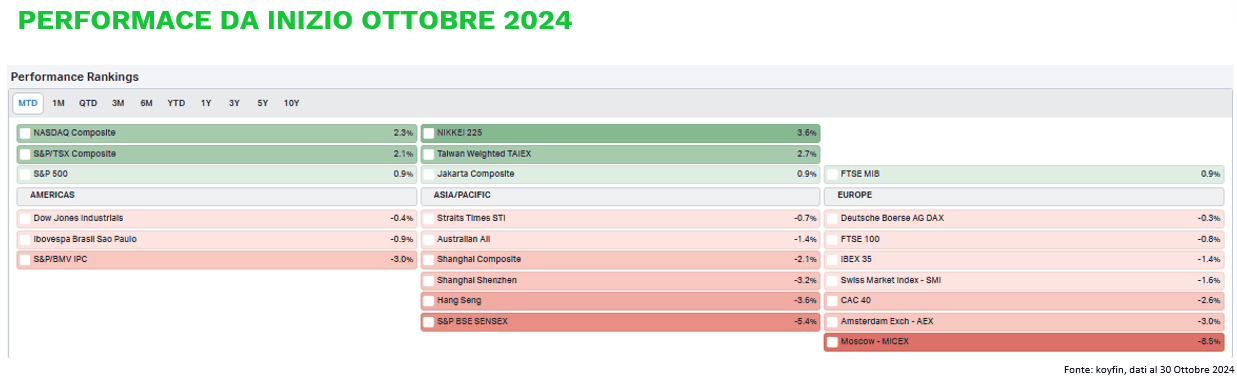

Ad eccezione di Tokyo, ieri nessuna delle principali Piazze finanziarie ha chiuso in rialzo. I titoli azionari globali sono scesi ieri, spinti da utili deludenti e probabilmente da un certo de-risking in vista delle elezioni statunitensi. Tuttavia, il buon andamento complessivo da inizio anno resta intatto. In Europa, Madrid guida con un +16%, seguita da Francoforte con +15% e Milano con +13%. Negli Stati Uniti, il Nasdaq Composite segna un notevole +24% e lo S&P 500 un +21.9%, mentre in Asia Taiwan primeggia con un +27.3%, seguita dall’Hang Seng con +19.6% e Tokyo con +17.4%.

Nonostante l’ottimismo generale, ottobre – mese tradizionalmente positivo – ha mostrato risultati meno brillanti. In Europa, solo Piazza Affari ha registrato un progresso (+0.9%), guidata dal settore bancario. Le “Magnifiche 7” banche italiane, simbolo della solidità del comparto finanziario del Paese, guadagnano complessivamente un +2.7% (in un portafoglio equiponderato), mantenendo Milano sopra gli altri listini. Altrove, la debolezza si fa sentire, in parte a causa delle trimestrali deludenti di alcune delle icone locali, simboli dei principali settori: l’indice di Amsterdam, espressione del settore tecnologico europeo, ha perso il -3%, pesantemente influenzato dal calo del -15% di ASML, leader dei semiconduttori. Il CAC 40 di Parigi, invece, paga una contrazione nel settore del lusso, icona dell’economia francese, con flessioni significative: -10% per LVMH, -4.6% per Hermès e -13% per L’Oréal. Anche in Asia, gli indici cinesi mostrano un calo dopo i forti guadagni di settembre.

Negli Stati Uniti, il Nasdaq Composite e lo S&P 500 viaggiano su binari esclusivi rispetto agli altri mercati, con guadagni rispettivamente del +2.3% e +0.9%. Tuttavia, osservando la versione equiponderata dell’S&P 500, emerge una flessione del -0.54%, che indica come i rialzi siano concentrati in pochi titoli di grandi dimensioni, mentre i settori più tradizionali restano più stabili.

Intanto ieri, in una seduta che ha visto l’attenzione generale rivolgersi sulla stagione delle trimestrali, l’agenda macro ha comunque offerto importanti letture. Nell’area dell’euro, il PIL del terzo trimestre è aumentato dello 0,4% t/t, battendo le aspettative di un aumento dello 0,2%. La BCE aveva stimato una crescita dello 0,2% nelle sue ultime proiezioni; quindi, i dati sono una piacevole sorpresa. La crescita è stata trainata dalla Spagna, che ha registrato un’espansione record dello 0,8%, dalla Francia, che ha ricevuto una spinta dalle Olimpiadi con lo 0,4% e dalla Germania, che ha registrato un aumento dell’attività dello 0,2% (a causa anche di una revisione al ribasso della crescita del 2° trimestre). Italia che invece manca di supportare il blocco, con una crescita ferma. Tuttavia, le prospettive europee di crescita rimangono fragili, poiché il settore manifatturiero continua a lottare con un’attività in calo (si veda in Italia e Germania) e il settore dei servizi è in fase di moderazione. Le prospettive per il 2025 dipendono dalla ripresa dei consumi con l’aumento del reddito reale e dal miglioramento dell’industria. Al momento, tuttavia, non si intravede nulla di tutto ciò. Intanto anche la fiducia economica dell’Eurozona di ottobre è scesa inaspettatamente di -0,7, attestandosi al minimo degli ultimi 6 mesi a 95,6, un valore inferiore alle aspettative di un aumento a 96,3.

Negli Stati Uniti, il tema di un possibile “soft” o “no landing” riceve ulteriore supporto dai dati odierni sull’occupazione privata ADP e dal report del PIL del terzo trimestre. Una solida crescita economica nel periodo, un incremento nei consumi personali e dati sull’inflazione più contenuti hanno portato molti operatori di mercato a rivedere al ribasso le aspettative di tagli dei tassi, mentre al contempo si è visto un supporto dai fondamentali. È una situazione ambivalente: il bicchiere dell’economia appare mezzo pieno e mezzo vuoto per gli investitori, con i mercati che tentano di conciliare il desiderio di stabilità con il bisogno di tagli e liquidità dalla Fed. Il prodotto interno lordo (PIL) statunitense reale è cresciuto a un tasso annualizzato del 2,8% nel terzo trimestre, un dato leggermente inferiore alle attese, ma che non ha scosso i mercati. I consumi personali, vero motore dell’economia americana, sono aumentati del +3,7%, superando le previsioni del +3,3% e segnando il ritmo più rapido in oltre un anno. Al contempo, l’indice PCE core, una misura dell’inflazione strettamente monitorata dalla Fed, è sceso al +2,2% rispetto al 2,8% del trimestre precedente, indicando un raffreddamento delle pressioni inflazionistiche. Sul fronte del commercio, le importazioni sono cresciute dell’11,2%, superando l’incremento delle esportazioni (+8,9%) e rappresentando un lieve freno alla crescita complessiva. Tuttavia, questi dati suggeriscono che l’economia americana ha mantenuto basi solide per tutto il terzo trimestre.

Le trimestrali hanno dominato anche ieri, con oltre metà delle aziende dell’S&P 500 che ha ormai pubblicato i propri risultati. Google ha brillato grazie ai commenti positivi sul Cloud e sull’intelligenza artificiale, confermandosi uno dei principali driver tecnologici. Il settore dei semiconduttori ha invece subito pressioni, complice la performance deludente di AMD e Qorvo e il crollo di Super Micro Computer (-32%). Quest’ultima, dopo l’abbandono del revisore Ernst & Young LLP per via di un’indagine del Dipartimento di Giustizia USA sulle pratiche contabili, ha guidato le perdite dell’S&P 500 e del Nasdaq 100.

Nel settore farmaceutico, Eli Lilly, leader nel segmento GLP-1 e peso massimo del settore sanitario (12.31% nell’ETF XLV), ha mancato le aspettative e ridotto la guidance, chiudendo così la sua peggiore seduta dal marzo 2021 e bruciando circa 51,1 miliardi di dollari in capitalizzazione.

Sul fronte dei social media, Reddit ha visto un balzo del +42% dopo aver superato le aspettative di fatturato e utile per il terzo trimestre, grazie a un profitto a sorpresa e a previsioni ottimistiche per il quarto trimestre. Anche Snap ha registrato un +15% grazie a risultati trimestrali migliori del previsto, tra cui un numero di utenti attivi giornalieri che ha superato le attese (443 milioni contro i 441,16 milioni previsti), evidenziando il rinnovato interesse per le piattaforme social.

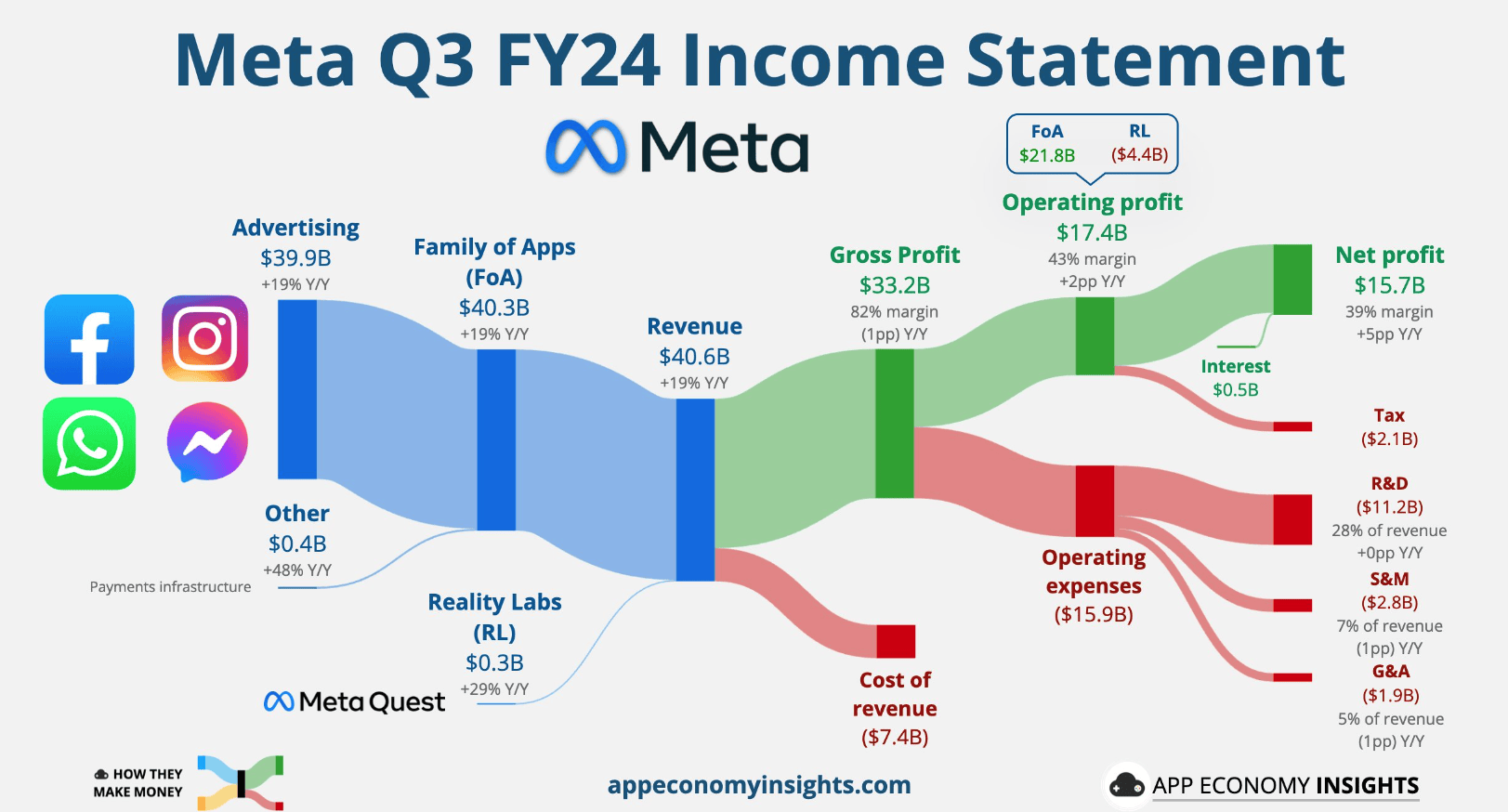

Restando in tema social Meta continua a dominare la scena social, con 3,29 miliardi di persone che usano ogni giorno uno dei suoi prodotti (Facebook, Instagram o WhatsApp) – oltre il 40% della popolazione mondiale. Ieri, dopo la chiusura dei mercati, la società ha riportato i conti trimestrali, con ricavi che hanno raggiunto 40,6 miliardi di dollari (+19% rispetto all’anno precedente), superando le attese di Wall Street. Gli utenti attivi giornalieri sono cresciuti del 5% su base annua, mentre le impressioni pubblicitarie sono aumentate del 7%. Anche l’utile per azione è stato robusto, a 6,03 dollari, battendo le stime di ben 0,74 dollari. Nonostante i numeri impressionanti, il titolo Meta sta cedendo oltre tre punti percentuali nell’After Market, segno che le preoccupazioni degli investitori si concentrano più sulle spese che sui guadagni. Il tema non è nuovo: già nel primo trimestre 2024, la questione delle spese in intelligenza artificiale aveva sollevato dubbi con il titolo che aveva ceduto ben oltre 10 punti percentuali post pubblicazione (sebbene il titolo ricordiamolo registra un +67.7% da inizio anno) . Meta ha investito pesantemente in AI, sviluppando grandi modelli linguistici per chatbot, assistenti integrati nelle sue app e occhiali smart con funzionalità AI. Questi investimenti, però, non sono solo un costo: l’AI ha già migliorato il targeting pubblicitario e le raccomandazioni di contenuti, portando benefici concreti. Un esempio lo fornisce lo stesso Mark Zuckerberg (quarto uomo più ricco nel pianeta, secondo Forbes): l’AI nei feed ha fatto crescere l’uso di Facebook dell’8% e di Instagram del 6%.

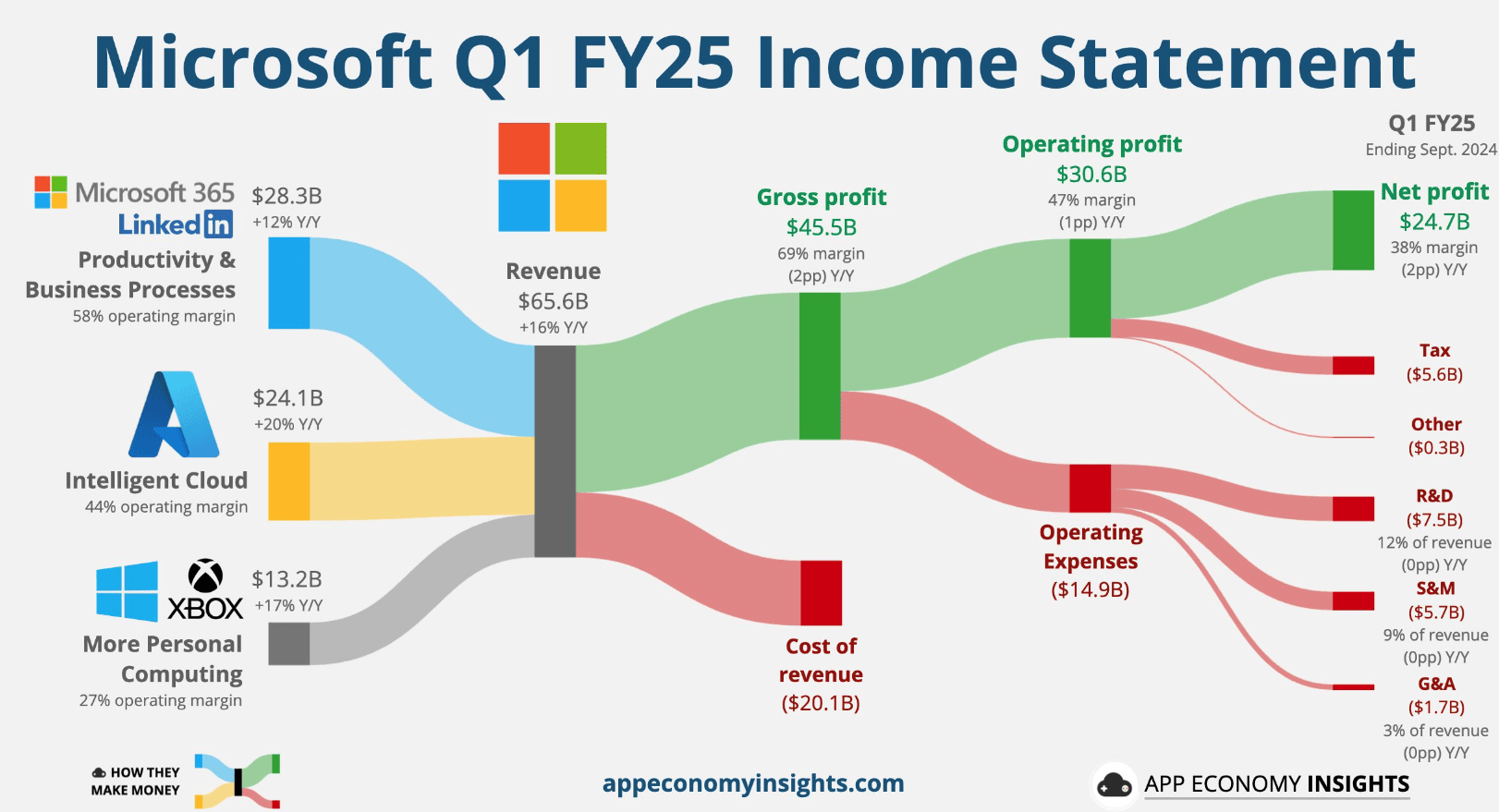

Anche Microsoft, come Meta, ha visto una flessione nel trading after-market, nonostante risultati trimestrali solidi. L’azienda ha riportato una crescita dei ricavi del +16%, trainata in particolare da Azure, la cui performance ha segnato un aumento del +33% rispetto allo stesso periodo dell’anno precedente. Tuttavia, l’utile per azione è salito solo del +10%, frenato dall’aumento dei costi legati agli ammortamenti e ai nuovi investimenti, mirati a espandere l’infrastruttura cloud e a sostenere le iniziative in ambito intelligenza artificiale (AI).

Le preoccupazioni maggiori, però, sono emerse sulla guidance fornita per il prossimo trimestre, in cui Microsoft prevede una crescita di Azure tra il 31% e il 32%. Questa previsione, inferiore alle aspettative, ha alimentato timori tra gli investitori, portando il titolo a perdere circa il 4% nelle contrattazioni estese, ribaltando il guadagno iniziale dell’1%. La decelerazione della crescita di Azure riflette le sfide che l’azienda sta affrontando per ampliare i propri data center, necessari a soddisfare la domanda crescente di servizi AI. Il CEO Satya Nadella ha comunque ribadito la fiducia nel potenziale a lungo termine dell’AI, prevedendo che le vendite annualizzate della divisione AI supereranno i 10 miliardi di dollari entro il prossimo trimestre. Microsoft ha continuato a crescere nei principali segmenti legati all’AI, tra cui l’integrazione dell’AI in prodotti come Office, che ha aumentato il fatturato medio per utente con l’offerta AI e la suite premium E5. Anche il business pubblicitario di Bing ha registrato un incremento del 19%, sostenuto dall’AI che ha incrementato sia il numero di utenti sia i prezzi pubblicitari. Questi dati arrivano in un contesto di forte competizione, subito dopo i risultati positivi di Google (+35% nella divisione cloud) e SAP (+27%), intensificando la pressione sui concorrenti. Gli investitori restano ora in attesa dei risultati di Amazon, il principale operatore nel settore cloud, per capire se Microsoft potrà sostenere la sfida in un settore sempre più competitivo e costoso. Non da ultimo il titolo di Microsoft è tra i più deboli dei “Magnifici 7” da inizio anno, con un guadagno del +15,65%, superiore solo a quella di Tesla, che ha segnato un +3,65%..