La settimana ha avuto un avvio con una lieve flessione sulle principali piazze finanziarie, nonostante il supporto offerto dal calo dei rendimenti sui decennali. Gli investitori sono principalmente in modalità di attesa in vista dei dati chiave sull’inflazione di giovedì provenienti dagli Stati Uniti e dall’area euro, consentendo ai listini di ridurre quei livelli di ipercomprato dopo il forte rally di novembre.

A generare preoccupazioni agli investitori ha contribuito nuovamente Pechino, con i profitti industriali che sono cresciuti al ritmo più lento in tre mesi in ottobre, sottolineando come la debolezza economica della Cina possa pesare sulle prospettive economiche globali. La Banca Popolare Cinese (PBoC) ha dichiarato di voler utilizzare una politica monetaria finalizzata a sostenere maggiormente gli aggiustamenti interciclici e anticiclici. I segnali indicano un ulteriore allentamento in programma, potenzialmente attraverso un sostegno finanziario più discrezionale in aree problematiche come gli sviluppatori e tagli al coefficiente di riserva obbligatoria per liberare liquidità per i prestiti. Un continuo stimolo fiscale potrebbe essere implementato per mantenere la crescita vicino al 5%. I listini cinesi, tuttavia, faticano ancora a trovare quell’ottimismo necessario per invertire la tendenza ribassista che da inizio anno ha portato a una perdita di circa il 12%.

Dopo i numeri record del Black Friday, Adobe Analytics ha alzato le sue stime per le vendite del Cyber Monday a 12,4 miliardi di dollari da una previsione iniziale di 12 miliardi di dollari. La risposta del mercato ha visto soprattutto premiare i titoli legati al Buy Now Pay Later, con Affirm in progresso di poco meno del 12%. Shopify ha chiuso in rialzo di oltre il +5%, dichiarando vendite complessive pari a 4,1 miliardi di dollari. Anche altri rivenditori online e società di pagamento sono saliti grazie alla notizia, con Etsy in rialzo di oltre il +2% e Amazon e PayPal in rialzo del +1%.

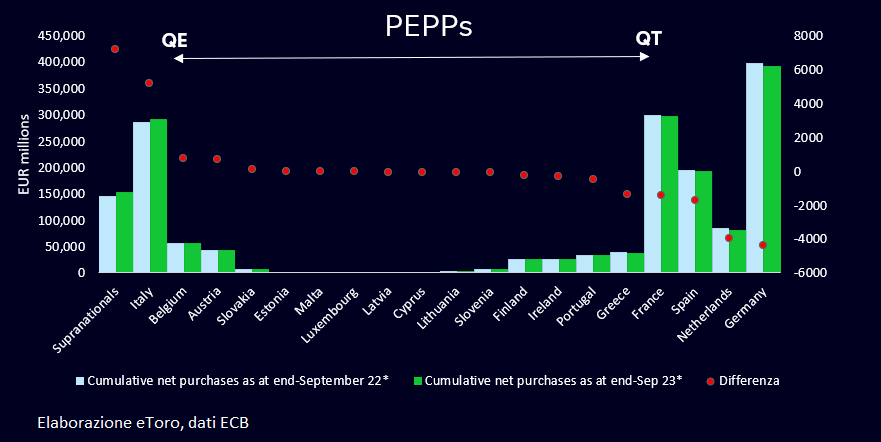

Nella sua audizione di ieri al Parlamento europeo, Christine Lagarde ha indicato la possibilità di aprire una discussione sulla tempistica dei reinvestimenti nel contesto del programma PEPP in un “futuro non troppo lontano”. Tale argomento era stato escluso dall’ultimo meeting BCE. La BCE ha interrotto gran parte delle sue operazioni di acquisto di obbligazioni lo scorso anno, ma continua a reinvestire i proventi dei titoli in scadenza nel portafoglio di 1,7 miliardi di euro che ha iniziato ad acquistare in risposta alla pandemia.

Negli ultimi mesi, diversi membri con posizioni più restrittive si sono espressi apertamente sulla necessità di accelerare la riduzione dei reinvestimenti del PEPP. Tuttavia, Lagarde finora è stata cauta nell’aprire un dibattito su questo tema. Al momento, è previsto che il reinvestimento del portafoglio PEPP continui “almeno fino alla fine del 2024”. Ci si aspetta ora che la BCE, molto probabilmente durante la riunione di dicembre, possa optare per una riduzione graduale dei reinvestimenti piuttosto che interromperli bruscamente, al fine di evitare di spaventare gli investitori. Questo approccio è motivato dalla utilità di tali strumenti per la BCE nel fornire flessibilità, permettendo di orientarli verso il debito di un particolare paese che potrebbe sperimentare un aumento dei costi di finanziamento rispetto agli altri.

Non sorprende, infatti, osservare che nell’ultimo anno l’Italia ha registrato il maggior incremento di acquisti da parte di Francoforte, passando da 287,027 milioni di euro a 292,198. Dal settembre dello scorso anno, la BCE ha reinvestito quasi esclusivamente le obbligazioni PEPP in scadenza nel debito italiano, mentre è stata un venditore netto di titoli di Stato olandesi e tedeschi. Sul fronte economico, Lagarde ha sottolineato la resilienza del mercato del lavoro europeo, pur riconoscendo alcuni segnali di moderazione della crescita occupazionale.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.