Ieri i mercati azionari hanno preso una pausa, rallentando dopo i recenti rialzi. L’attenzione continua a concentrarsi su Pechino e sulle possibili conseguenze delle decisioni economiche cinesi. Nonostante la giornata di correzione su molti listini occidentali, è importante non confondere una seduta in rosso con un’inversione di tendenza. Anche nei mercati rialzisti, è del tutto normale che non tutte le sessioni siano caratterizzate da acquisti.

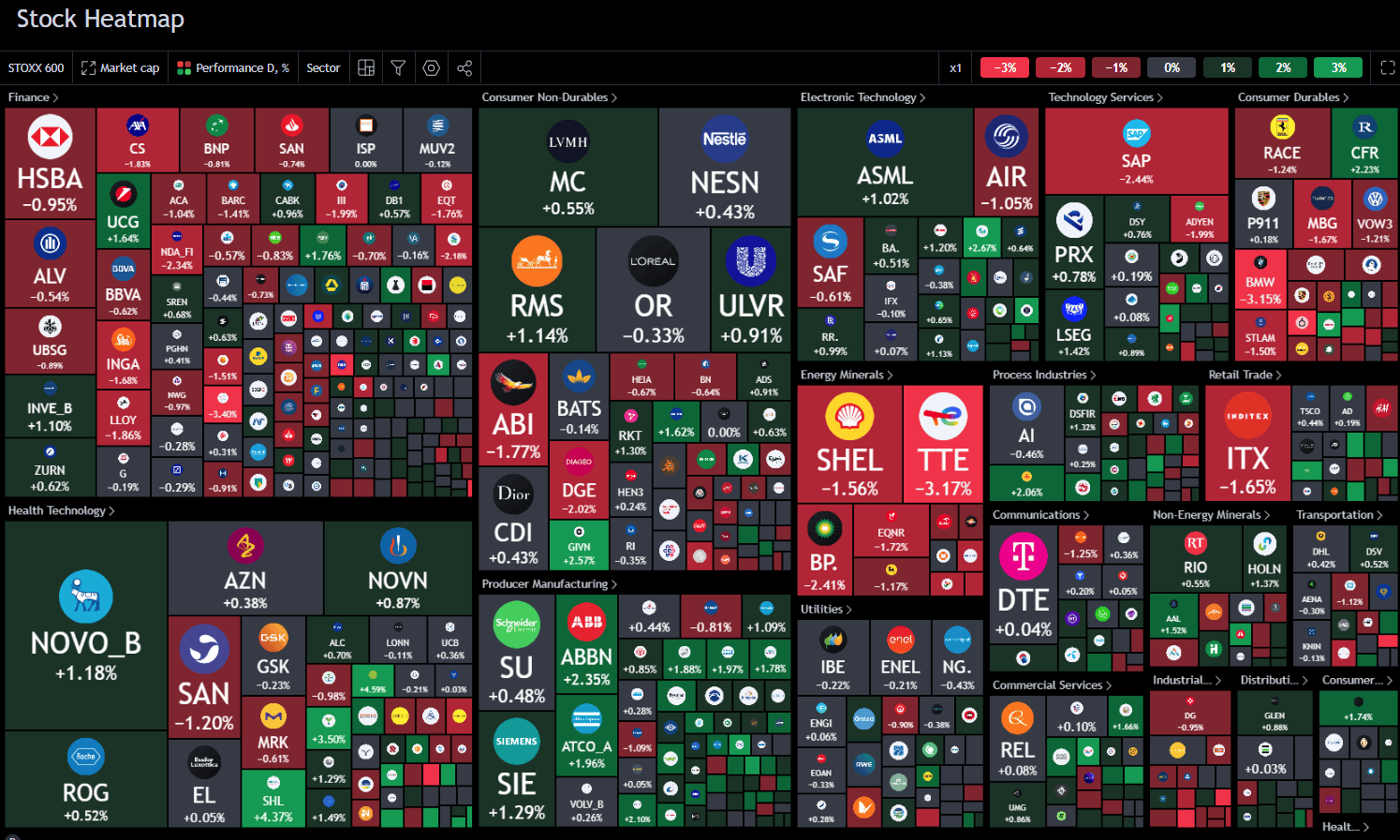

In Europa, le correzioni si sono concentrate principalmente sulle grandi aziende, specialmente nei settori finanziario, energetico e tecnologico. Quest’ultimo ha sofferto per le vendite su SAP, a seguito dell’inchiesta del Dipartimento di Giustizia degli Stati Uniti che ha accusato la società di manipolare i prezzi nelle vendite all’esercito americano e ad altre agenzie governative. Anche il settore auto continua a essere sotto pressione, tra scioperi, licenziamenti, scorte in eccesso e, più di recente, downgrade. Nonostante queste difficoltà, alcuni settori, come quello sanitario e industriale, hanno mostrato segni di forza, bilanciando le vendite altrove. Lo Stoxx 600, per il terzo giorno consecutivo, è riuscito comunque a sovraperformare l’indice americano S&P 500.

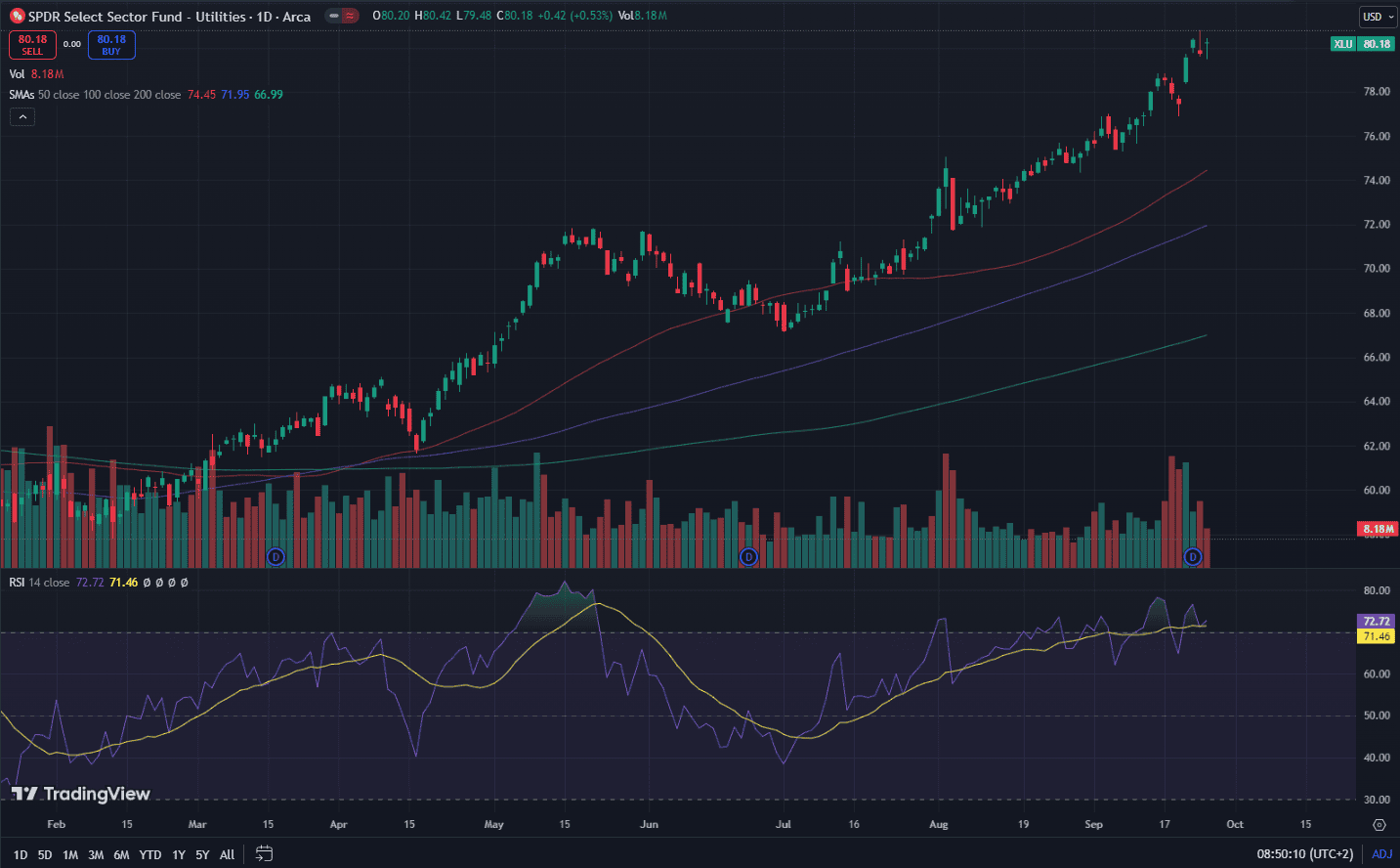

Negli Stati Uniti, le azioni hanno chiuso con un andamento piatto, dopo due giorni di nuovi record all’inizio della settimana. La maggior parte dei settori dell’S&P 500 ha perso terreno, tranne due settori che hanno rappresentato gli unici “germogli verdi” della giornata: le utilities, che hanno guidato la classifica (rappresentando soprattutto l’unico settore in rialzo tra i panieri settoriali equiponderati), seguite dal comparto tecnologico. Anche se spesso vengono visti come settori opposti (uno difensivo e l’altro ciclico), c’è un tema comune che li collega: l’Intelligenza Artificiale (AI). La crescente domanda di energia, legata agli investimenti in IA, sembra supportare entrambi i comparti. A questo si aggiunge una previsione di Bain & Company, che stima una crescita annua del 40-55% per il mercato hardware e software legato all’IA nei prossimi tre anni.

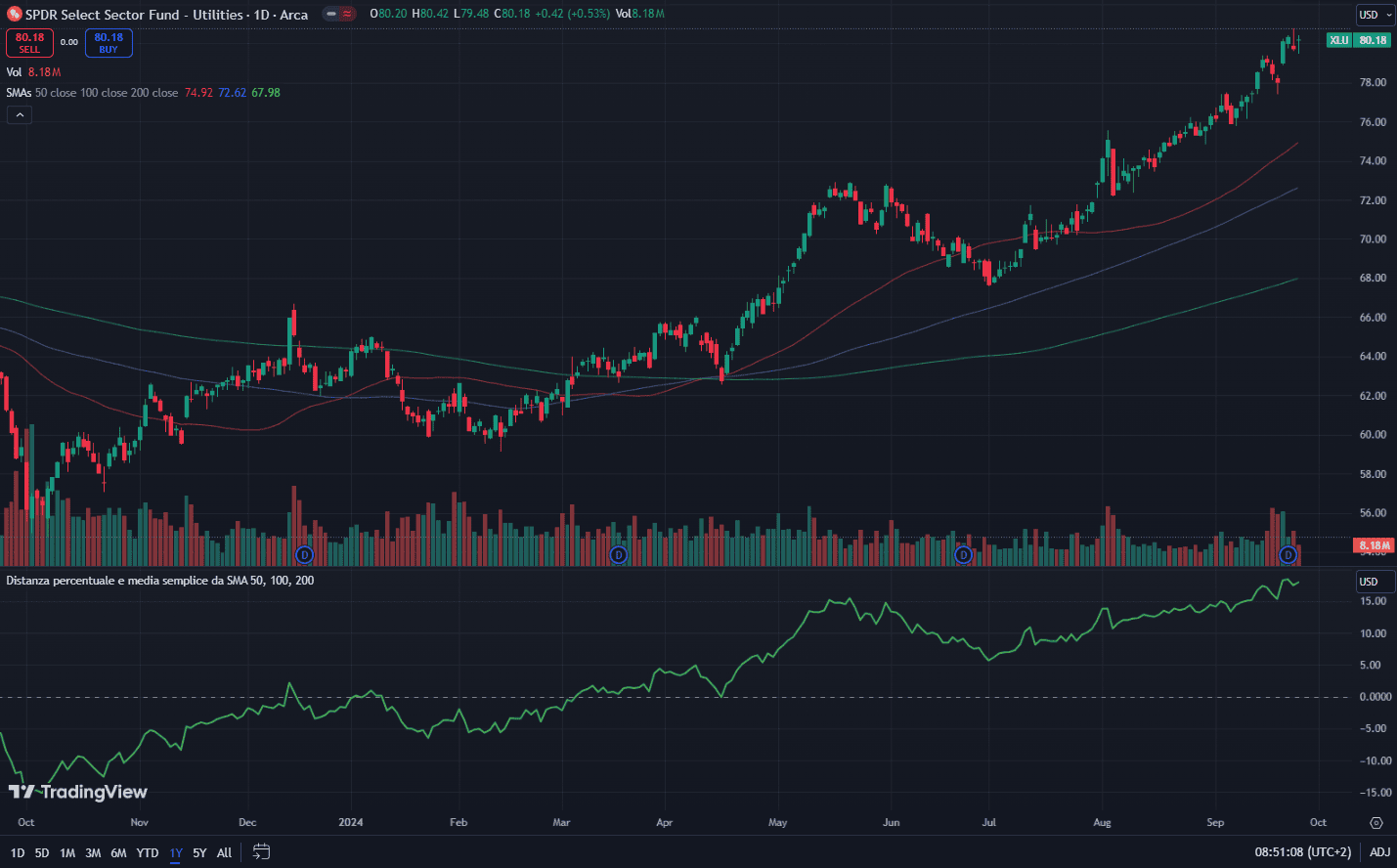

Le utilities, finora tra i leader del mercato con un aumento del 30% da inizio anno, potrebbero tuttavia essere al centro di prese di profitto. Il settore sembra infatti trovarsi in una fase di ipercomprato, se si guarda l’indicatore RSI

E soprattutto con le quotazioni che scambiano su massimi da inizio anno di distanza dalla propria media a 200 giorni. Segnali che potrebbero portare a possibili prese di profitto sul comparto, in attesa di prossime future ripartenze.

Di contro, il settore energetico è stato colpito duramente, con il prezzo del greggio sceso nuovamente sotto i 70 dollari al barile. All’inizio della settimana, il mercato del petrolio aveva trovato sostegno negli stimoli cinesi, ma mercoledì le preoccupazioni per un eccesso di offerta hanno preso il sopravvento. La discesa del prezzo è stata influenzata dalla decisione dell’Arabia Saudita di abbassare il suo obiettivo per il prezzo del greggio, in previsione di un aumento della produzione. Inoltre, le fazioni rivali in Libia hanno raggiunto un accordo per la nomina di un nuovo governatore della banca centrale, il che potrebbe facilitare le esportazioni petrolifere del paese. Nel frattempo, i dati dell’EIA hanno mostrato una diminuzione delle scorte di greggio negli Stati Uniti di 4,5 milioni di barili la scorsa settimana, ben oltre le previsioni di un calo di 1,4 milioni.

Le prospettive positive su Micron si sono concretizzate dopo la chiusura dei mercati, con la società che ha stupito gli investitori grazie ai risultati trimestrali. Le azioni sono infatti schizzate del 14% nelle negoziazioni after-hours, sostenute da utili per azione (EPS), fatturato e previsioni che hanno superato le aspettative degli analisti. Questa performance rafforza ulteriormente il settore dei semiconduttori, che potrebbe beneficiare del rinnovato slancio di Micron. Il risultato positivo di oggi arriva dopo un periodo complesso per l’azienda, caratterizzato da preoccupazioni legate ai prezzi nel mercato dei chip di memoria. Ora, ogni dichiarazione di Micron sulla domanda complessiva sarà attentamente osservata, soprattutto in un momento di grande volatilità per il settore. L’interesse crescente per le applicazioni di intelligenza artificiale (IA) ha reso il mercato dei semiconduttori particolarmente dinamico, e gli investitori continueranno a monitorare con attenzione queste tendenze per comprendere i futuri sviluppi.

La Cina continua a essere al centro dell’attenzione anche oggi. Il governo sta valutando un’iniezione di liquidità fino a 1.000 miliardi di yuan nelle principali banche statali per rafforzare la loro capacità di sostenere l’economia in rallentamento. Sarebbe la prima volta, dalla crisi finanziaria globale del 2008, che Pechino interviene con un’iniezione di capitale di tale portata nelle sue istituzioni finanziarie. Questo fa parte di un pacchetto di stimoli più ampio, lanciato all’inizio di questa settimana, per cercare di arrestare il rallentamento economico. I fondi dovrebbero provenire principalmente dall’emissione di nuove obbligazioni sovrane speciali, anche se i dettagli sono ancora in via di definizione e potrebbero essere soggetti a modifiche. In parallelo, la Cina si sta preparando a distribuire un aiuto una tantum in denaro ai poveri e agli orfani, in occasione della festa nazionale della prossima settimana, segno ulteriore dell’impegno del governo a sostenere i più vulnerabili. A questi interventi si aggiunge il maggiore sostegno annunciato oggi dal politburo cinese, volto a rafforzare la seconda economia mondiale.

Tutte queste misure hanno avuto un impatto visibile sui mercati: l’Hang Seng di Hong Kong ha registrato una sovraperformance rispetto all’indice italiano nelle performance da inizio anno, con un rialzo settimanale di oltre il 9%. Questo è un progresso notevole, soprattutto se si considera che l’indice non ha chiuso in positivo un anno dal 2019 e che una crescita così marcata settimanale non si registrava da oltre un decennio. Inoltre, il renminbi si è rafforzato rispetto al dollaro, nonostante i tagli a sorpresa dei tassi.

Oggi, l’attenzione si sposta sulle banche centrali. Il presidente della Fed, Jerome Powell, terrà un discorso, così come altri membri della Fed. Anche la Banca Centrale Europea sarà sotto i riflettori, con l’intervento di Christine Lagarde. Inoltre, giovedì verrà pubblicata la stima finale del PIL del secondo trimestre negli Stati Uniti, che gli analisti prevedono stabile al 3%. Non dimentichiamo gli ordini di beni durevoli di agosto, anch’essi attesi prima dell’apertura dei mercati, in attesa dei dati sul PCE di venerdì.