Dopo che l’S&P 500 e il Nasdaq avevano aggiornato nuovi massimi storici, ieri i mercati azionari hanno chiuso in ribasso. Non ci sono state importanti notizie economiche, ma la pubblicazione dei verbali della riunione della Fed ha suscitato apprensioni.

In particolare, dai verbali è emersa la preoccupazione dei membri del FOMC per la mancanza di progressi nella lotta all’inflazione. Tuttavia, è importante ricordare che la riunione è avvenuta dopo due letture dell’inflazione superiori alle attese, e che l’ultima lettura di aprile, in calo, è stata pubblicata successivamente all’incontro. All’inizio di questo mese, la banca centrale americana ha mantenuto i tassi di interesse al livello più alto degli ultimi 23 anni e ha dichiarato di moderare il ritmo con cui riduce il proprio portafoglio di obbligazioni del Tesoro di 35 miliardi di dollari al mese.

“Alcuni partecipanti hanno indicato che avrebbero potuto sostenere la continuazione dell’attuale ritmo di riduzione del bilancio in questo momento o un limite di riscatto leggermente più alto per i titoli del Tesoro rispetto a quello deciso,” si legge nei verbali.

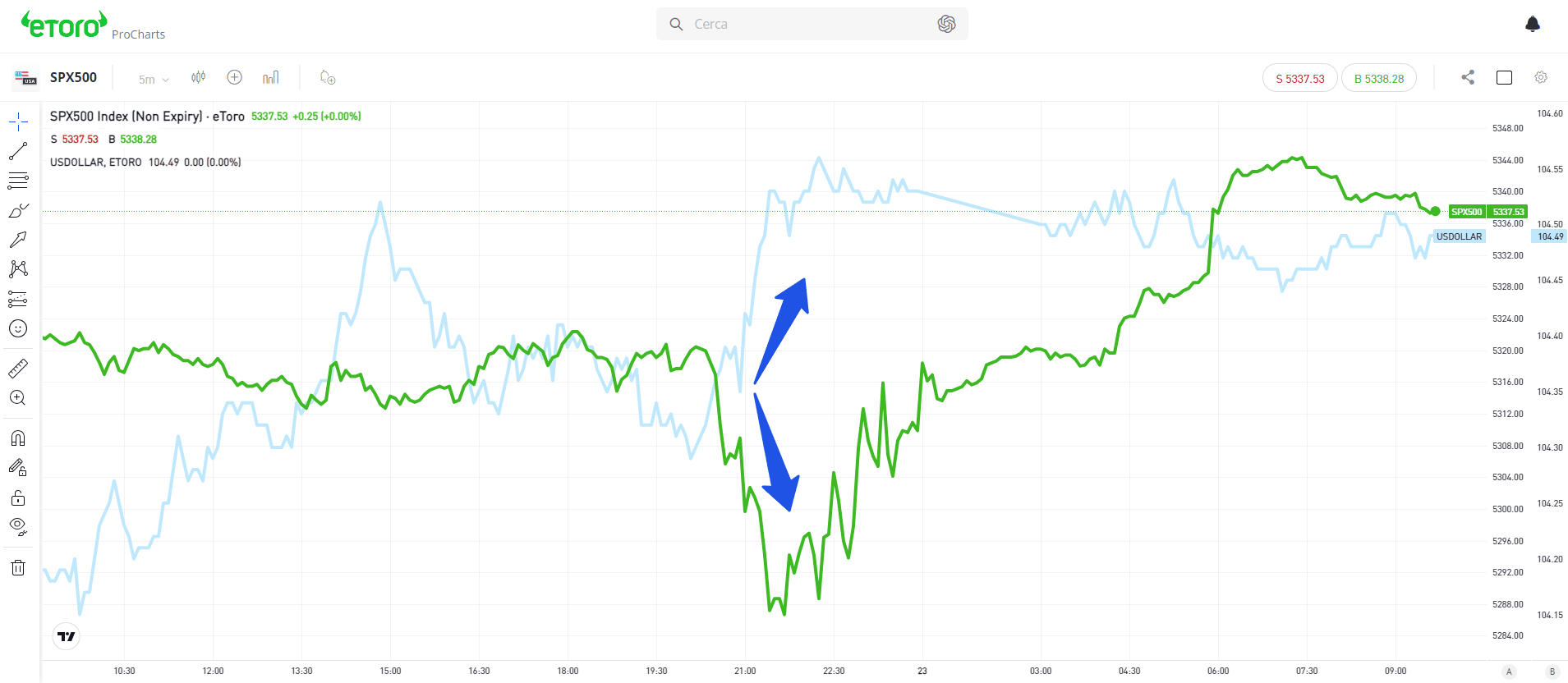

Per quanto riguarda l’inflazione, i verbali hanno confermato che questa rimane “più persistente di quanto previsto in precedenza.” Di conseguenza, “le aspettative di politica sono cambiate materialmente” in risposta. I funzionari della Fed sono fiduciosi che le pressioni sui prezzi si attenueranno nei prossimi mesi. Tuttavia, diversi funzionari hanno affermato che, se l’inflazione dovesse iniziare a salire, sarebbero disposti ad aumentare nuovamente i tassi di interesse. Un passaggio, quest’ultimo, che ha innescato un piccolo sell-off del rischio e un rafforzamento del dollaro.

Ieri, anche il governatore Waller ha dichiarato di aver bisogno di vedere altri buoni numeri sull’inflazione prima di iniziare a tagliare i tassi, un commento coerente con la posizione attendista riflessa nei verbali.

Sebbene non sia escluso che le sorprese al rialzo dei dati sull’inflazione del primo trimestre possano persistere, ulteriori rialzi dei tassi sono meno probabili. Tuttavia, per passare a un taglio dei tassi, i funzionari della Fed devono vedere un rallentamento del ritmo mensile di aumento dei prezzi. L’IPC di aprile, pubblicato dopo la riunione della Fed, è stato un buon primo passo per ristabilire una serie di letture migliori dell’inflazione, più coerenti con una moderazione dei prezzi. L’incertezza sulla futura politica della Fed e le elezioni presidenziali di novembre potrebbero catalizzare la volatilità (depressa) nei prossimi mesi. Tuttavia, la combinazione tra l’aumento degli utili societari, il perdurare dell’espansione economica, la robusta liquidità parcheggiata e il potenziale calo dei rendimenti nel corso dell’anno rappresentano uno scenario positivo per i mercati.

Normalmente, la Fed sarebbe stato il protagonista più importante di qualsiasi altra appuntamento sul mercato, ma poiché la visione data-dependent li porta ad essere dietro i dati del mercato stesso, l’attenzione principale del mercato, per determinare la direzione del mercato da qui in avanti, si è quindi ieri spostata sulle trimestrali di Nvidia.

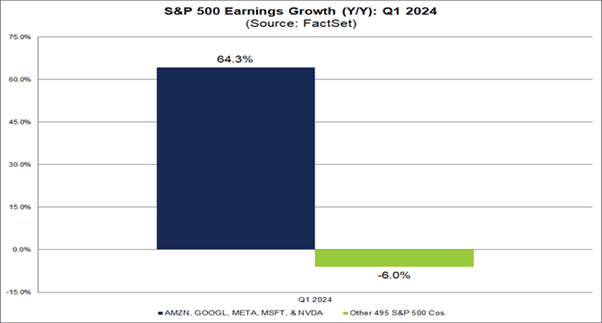

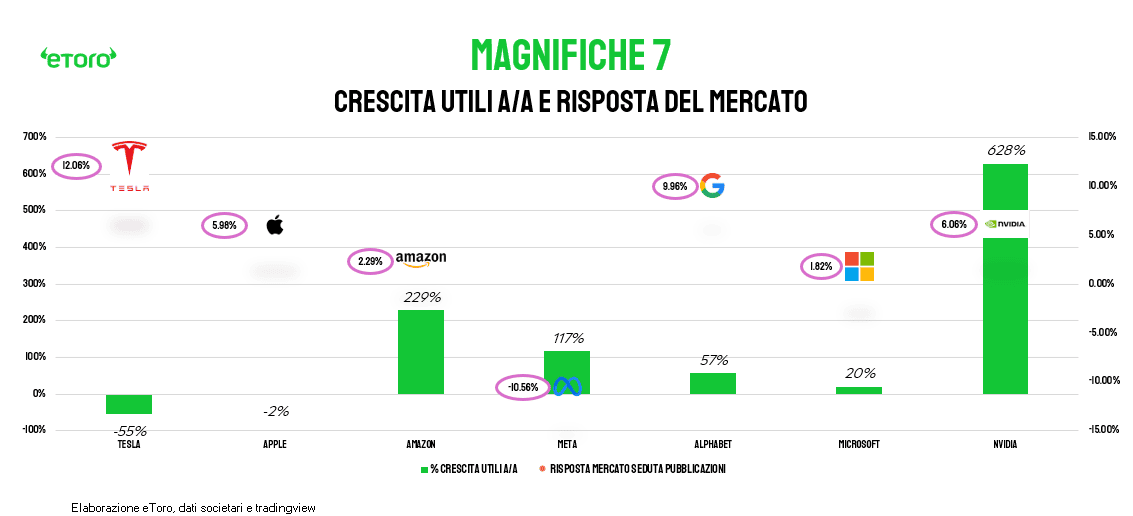

L’azienda di Santa Clara, nonostante le alte aspettative, non ha deluso gli investitori, anzi ha accentuato la loro avidità. Se inizialmente il mercato prevedeva un supporto agli utili delle Magnifiche 5 (Amazon, Alphabet, Meta, Microsoft e Nvidia) del 64%, i dati hanno mostrato invece un progresso di tale gruppo dell’88%.

Nvidia era la protagonista più attesa di questo progresso e i suoi dati non hanno deluso gli investitori. Con utili record, flussi di cassa in netto aumento, una guidance che evidenzia una domanda in crescita, dividendi in aumento e la tanto attesa stock split, l’azienda ha superato le aspettative del mercato.

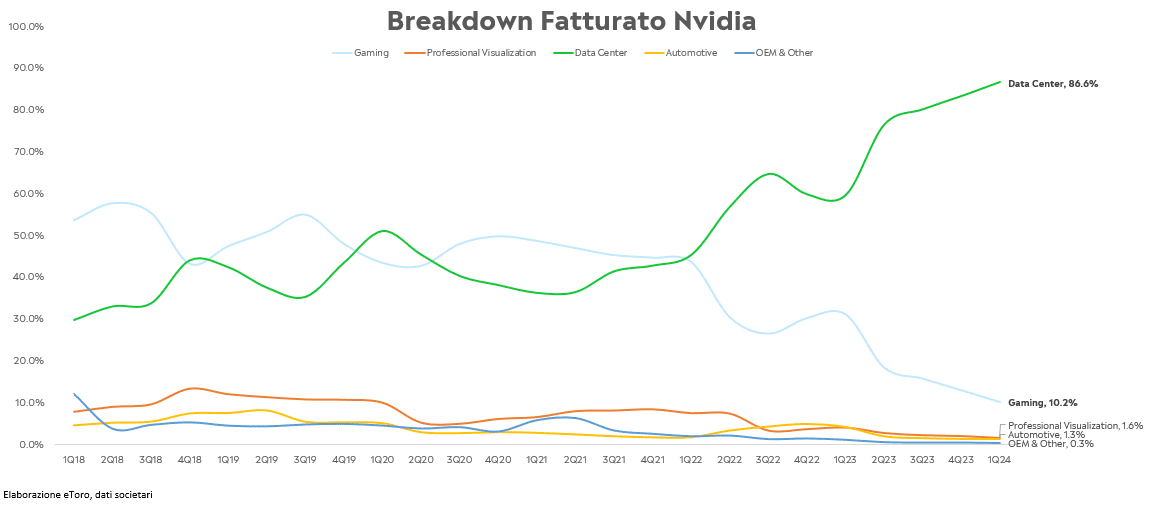

Con una crescita annua del 426%, il business dei data center rappresenta ora oltre l’86% del giro d’affari societario, distaccando notevolmente il secondo business del gaming, sceso a poco più del 10%.

L’earning call di Nvidia per il primo trimestre dell’anno fiscale 2025 ha rivelato una serie di progressi significativi e piani ambiziosi, con un focus particolare sull’espansione e l’innovazione nel settore dell’intelligenza artificiale. Durante la call, è stata illustrata la performance eccezionale del settore Data Center, che ha registrato un fatturato record di 22,6 miliardi di dollari, guidato dalla forte domanda per la piattaforma di computing GPU NVIDIA Hopper, con un incremento notevole tanto nel settore enterprise quanto in quello dei consumatori internet.

Un tema ricorrente durante la call è stata l’importanza crescente dell’AI come leva di crescita per Nvidia. L’azienda ha sottolineato come l’uso dell’AI stia accelerando significativamente non solo nei settori tradizionali come i data center e l’automotive, ma anche in nuovi ambiti come l’AI sovrana e le infrastrutture cloud ottimizzate per l’AI.

Durante la conference call, è stata citata l’Italia: “Le nazioni stanno sviluppando la capacità informatica nazionale attraverso vari modelli. Alcuni stanno acquistando e gestendo cloud IA sovrani in collaborazione con fornitori o servizi di telecomunicazioni di proprietà statale. Altri stanno sponsorizzando partner cloud locali per fornire una piattaforma informatica IA condivisa per l’uso nel settore pubblico e privato. Ad esempio, il Giappone prevede di investire più di 740 milioni di dollari nei principali fornitori di infrastrutture digitali, tra cui KDDI, Sakura Internet e SoftBank per costruire l’infrastruttura AI sovrana della nazione. Scaleway, con sede in Francia, una filiale del gruppo Iliad, sta costruendo il supercomputer AI nativo del cloud più potente d’Europa. In Italia, il Gruppo Swisscom costruirà il primo e più potente supercomputer nazionale basato su NVIDIA DGX per sviluppare il primo LLM con formazione nativa in lingua italiana. E a Singapore, il National Supercomputer Center viene aggiornato con le GPU NVIDIA Hopper, mentre Singtel sta costruendo le fabbriche di intelligenza artificiale accelerata di NVIDIA in tutto il sud-est asiatico.”

Questi settori rappresentano non solo una fonte di ricavi in espansione ma anche un’opportunità per Nvidia di consolidare la sua posizione di leader nel mercato dell’AI.

La call ha anche messo in luce le sfide legate alla gestione della catena di approvvigionamento e alle nuove regolamentazioni di esportazione, specialmente per quanto riguarda il mercato cinese, che continua a essere competitivo e complesso a causa delle restrizioni commerciali recentemente imposte.

Durante la sessione di domande e risposte, i giornalisti hanno espresso un forte interesse per la tempistica delle consegne e per l’adozione dei nuovi prodotti Blackwell, indicando una forte anticipazione del mercato per queste tecnologie innovative.

Con uno stock split 10-1, l’ottimismo dell’azienda riguardo alla sua crescita futura e il desiderio di rendere le azioni più accessibili risultano ampiamente giustificati.