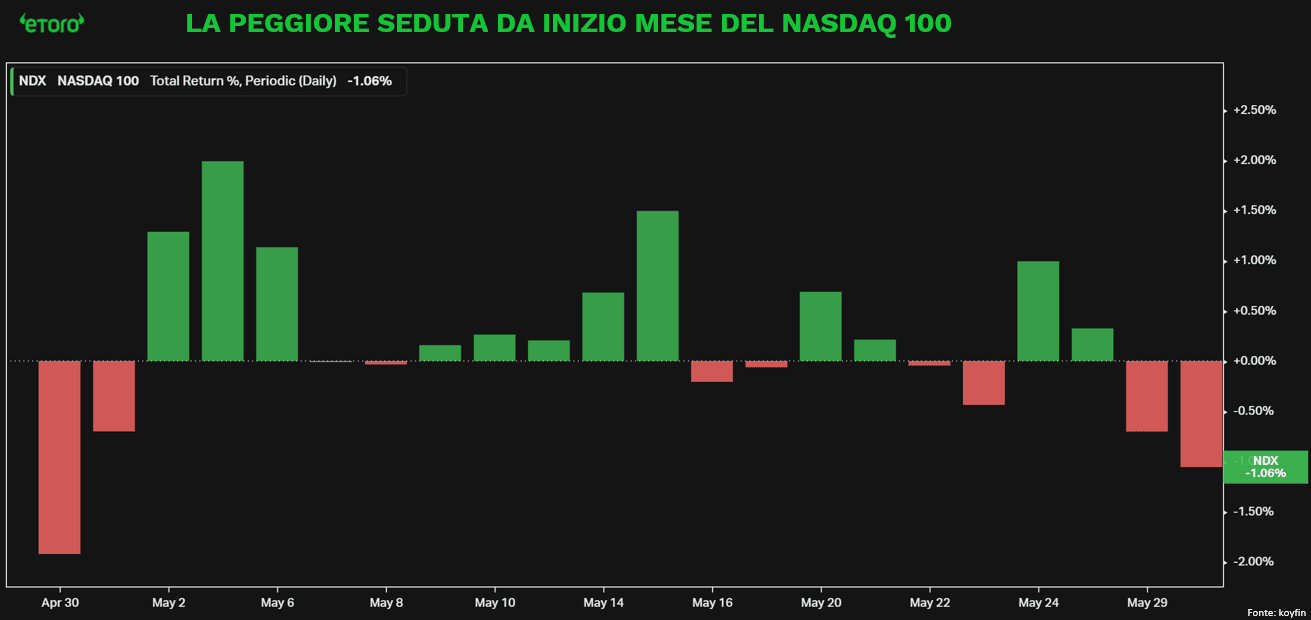

Mercoledì ha segnato un momento difficile per lo S&P 500, che ha registrato la sua peggiore performance di maggio, chiudendo in calo dello 0,74%. La giornata successiva non è stata migliore per il Nasdaq 100, che ha visto una flessione ancora più marcata dell’1,06%, rispecchiando ulteriori turbolenze nei mercati azionari.

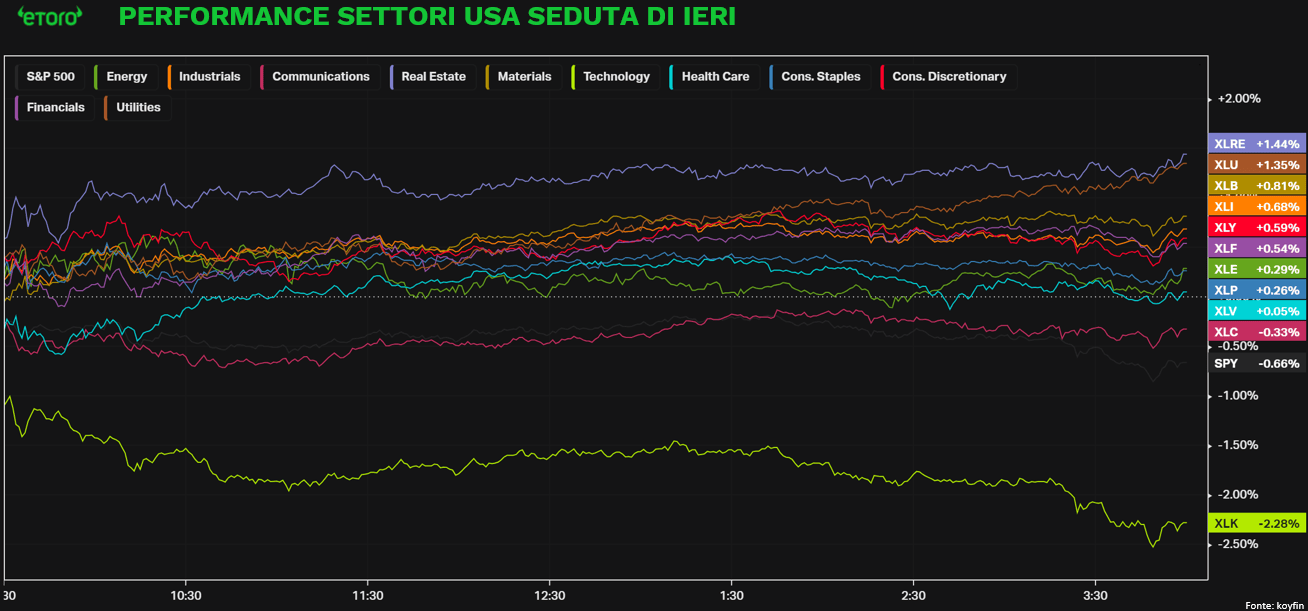

Nonostante la maggioranza delle azioni abbia chiuso in positivo, con 58 titoli del Nasdaq 100 e ben 362 dell’S&P 500 che hanno terminato la giornata in verde, significative correzioni di alcuni grandi nomi hanno avuto un impatto negativo sull’andamento complessivo degli indici. In particolare, solo i settori della tecnologia e dei servizi di comunicazione hanno chiuso in negativo, ma questo è stato sufficiente per trascinare tutto l’indice S&P 500 a chiudere in calo dello 0,66%.

L’ETF XLK, che incide per circa il 31% sull’S&P 500, vede nel settore Software il suo maggiore peso (circa il 36%) seguito dal 28% dei semiconduttori. Le notizie riguardanti Nvidia hanno aggiunto tensione al mercato, soprattutto dopo che Bloomberg ha riferito che gli Stati Uniti stanno rallentando il rilascio di licenze per la spedizione di acceleratori AI su larga scala in Medio Oriente, mentre si svolge una revisione sulla sicurezza nazionale dello sviluppo dell’AI nella regione.

Salesforce ha affrontato una giornata estremamente difficile sui mercati finanziari, con un crollo del 19,7% – la sua più grande perdita giornaliera dal 2004. Questo drammatico calo è stato scatenato dopo che l’azienda ha mancato le aspettative del primo trimestre fiscale e ha fornito previsioni poco incoraggianti per il trimestre successivo. I risultati hanno scosso profondamente gli investitori e le parole di Marc Benioff, CEO di Salesforce, hanno accentuato le preoccupazioni. Il numero uno di Salesforce ha sottolineato la difficoltà di influenzare il comportamento degli acquirenti di software in un momento di incertezza economica, affermando che “non possiamo influenzare il comportamento degli acquirenti di software”.

La cautela degli acquirenti di software è ulteriormente complicata dall’emergere di “incredibili” opportunità legate all’intelligenza artificiale, offerte da un’ampia gamma di fornitori. Questo sovraccarico di opzioni ha portato molti a prendere una pausa, riflettendo attentamente su come investire le loro risorse per non commettere errori di valutazione. Tale esitazione sta rallentando gli acquisti, poiché le organizzazioni cercano di navigare attraverso un paesaggio tecnologico che si evolve rapidamente. Anche se l’IA promette significativi vantaggi in termini di produttività, l’attuale clima di incertezza ha spinto gli investitori a riconsiderare le elevate valutazioni che erano diventate comuni nel settore del software. Questo scenario dimostra quanto sia delicato il bilanciamento tra innovazione tecnologica e fiducia del mercato nel breve termine.

Le trimestrali rilasciate ieri hanno scatenato una notevole volatilità sui mercati, con alcuni titoli che hanno subito movimenti significativi. Kohl’s ha registrato un crollo del 22,9% – la peggior seduta giornaliera nella storia dell’azienda – in seguito alla comunicazione di una perdita inaspettata per il primo trimestre fiscale. Anche i ricavi sono stati sotto le attese, con un calo del 4,4% nelle vendite nei medesimi negozi. “I risultati non hanno soddisfatto le nostre aspettative e non riflettono la direzione che intendiamo seguire con le nostre iniziative strategiche,” ha affermato l’amministratore delegato Tom Kingsbury.

Allo stesso modo, UiPath ha visto un decremento del 34% dopo l’annuncio delle imminenti dimissioni del suo CEO, una notizia che ha offuscato i risultati positivi del primo trimestre fiscale. L’azienda di automazione ha anche ridotto le sue previsioni per l’intero anno, sollevando preoccupazioni sul fatto che l’intelligenza artificiale potrebbe non essere così benefica per il business come sperato. Questa situazione rappresenta un duro colpo per i fondi ARK Invest di Cathie Wood, che hanno investimenti significativi in UiPath.

Tuttavia, non tutte le notizie sugli utili sono state negative. HP ha visto un’impennata del 17% dopo aver riportato risultati superiori alle aspettative per il suo terzo trimestre fiscale. L’azienda anticipa una crescita nelle vendite di PC e workstation basate su AI nel prossimo anno fiscale, segnalando una forte performance. HPQ, che era stata inclusa nel portafoglio di Berkshire Hathaway di Warren Buffett fino all’inizio di quest’anno, ha mostrato un incremento del 27,5% nel valore delle sue azioni rispetto all’anno precedente.

Mentre i mercati europei hanno chiuso la sessione in rialzo, una serie di notizie positive riguardanti l’occupazione ha contribuito a rafforzare la fiducia degli investitori. Ad aprile, l’area dell’euro ha registrato il tasso di disoccupazione più basso della sua storia, scendendo al 6,4% con una riduzione di 100.000 disoccupati, portando il totale sotto gli 11 milioni per la prima volta. Significativamente, metà di questo calo è stato osservato in Italia, dove il tasso di disoccupazione è ora al 6,9%.

La resilienza del mercato del lavoro, insieme a un incremento dei redditi e al mantenimento di una discreta quantità di risparmi accumulati, lascia presagire un potenziale aumento dei consumi privati nell’arco dell’anno. Questi sviluppi, tuttavia, portano anche a una pressione inflazionistica interna, alimentando le aspettative di un rialzo dei prezzi al consumo. In questo contesto di ripresa economica e pressione inflazionistica, la Banca Centrale Europea (BCE) potrebbe adottare un approccio più cauto riguardo alla riduzione dei tassi di interesse.

L’attenzione dei mercati finanziari è oggi focalizzata sull’inflazione, un tema caldo sia in Europa che negli Stati Uniti. Le recenti rilevazioni dell’inflazione tedesca e spagnola, che hanno mostrato valori leggermente superiori alle attese, hanno intensificato l’interesse verso i dati sull’inflazione europea previsti per oggi.

Inoltre, la giornata di venerdì sarà cruciale anche per il mercato statunitense, con la pubblicazione dei dati sull’inflazione delle spese per consumi personali (PCE) di aprile. Le previsioni indicano un aumento del 2,7% su base annua, stabile rispetto al mese precedente. Il PCE core, che esclude cibo ed energia, è atteso in crescita del 2,8% su base annua, senza variazioni rispetto a marzo. Nonostante l’indice dei prezzi al consumo (CPI) di aprile abbia suggerito una moderazione dell’inflazione, questo risultato segue tre misurazioni consecutive dell’inflazione che hanno superato le previsioni. A marzo, il PCE core annualizzato trimestrale ha mostrato un incremento al 4,4%, un netto aumento rispetto all’1,6% di dicembre 2023.

La principale causa dell’elevata inflazione nei primi mesi del 2024 è stata l’inflazione persistente nel settore dei servizi, mentre l’inflazione relativa ai beni ha mostrato una contrazione su base annua nei mesi di gennaio e febbraio, con un modesto incremento dello 0,1% a marzo.

Questi dati saranno cruciali per delineare le prossime mosse delle banche centrali e influenzare il sentimento di mercato nei mesi a venire. Inoltre, il fine settimana sarà segnato da eventi significativi, come la riunione dell’OPEC e le elezioni in Messico, che aggiungeranno ulteriori elementi di interesse e potenziale volatilità ai mercati globali.