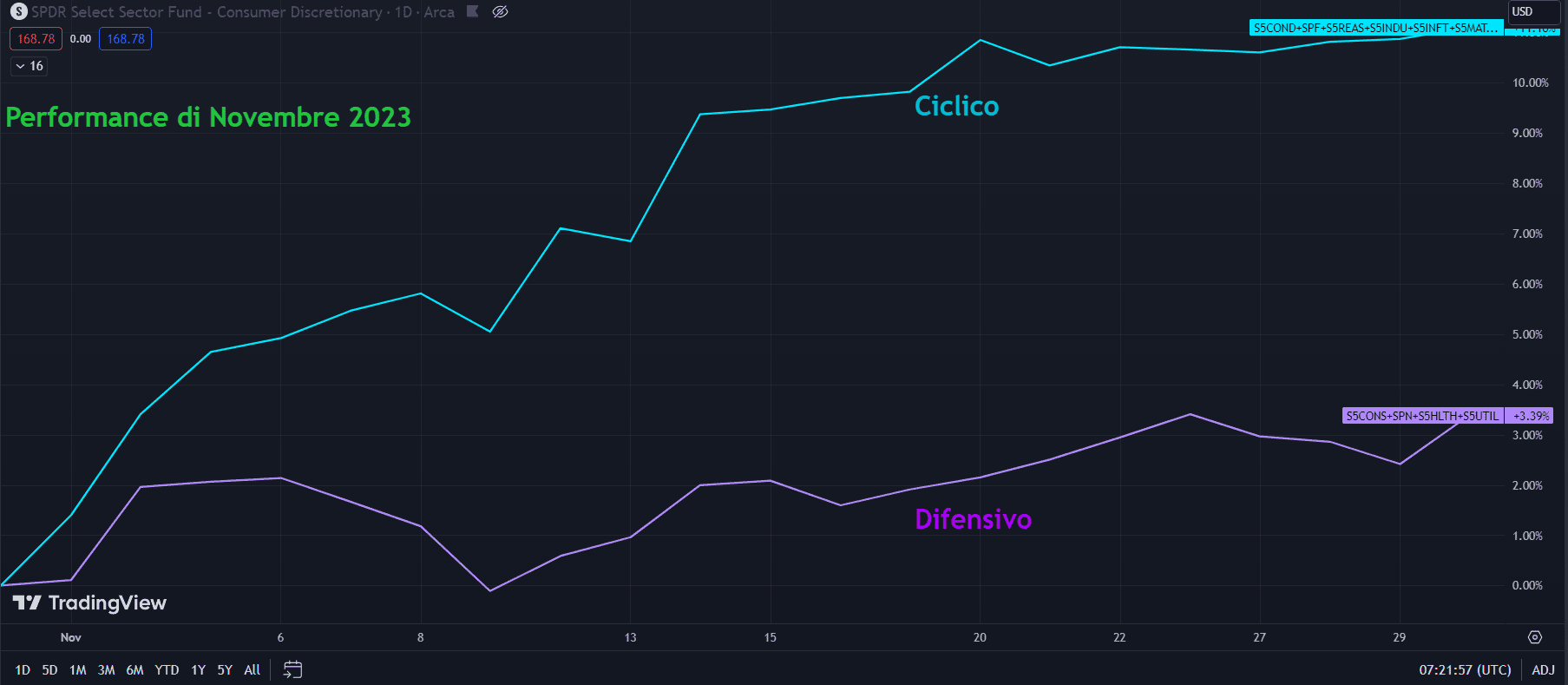

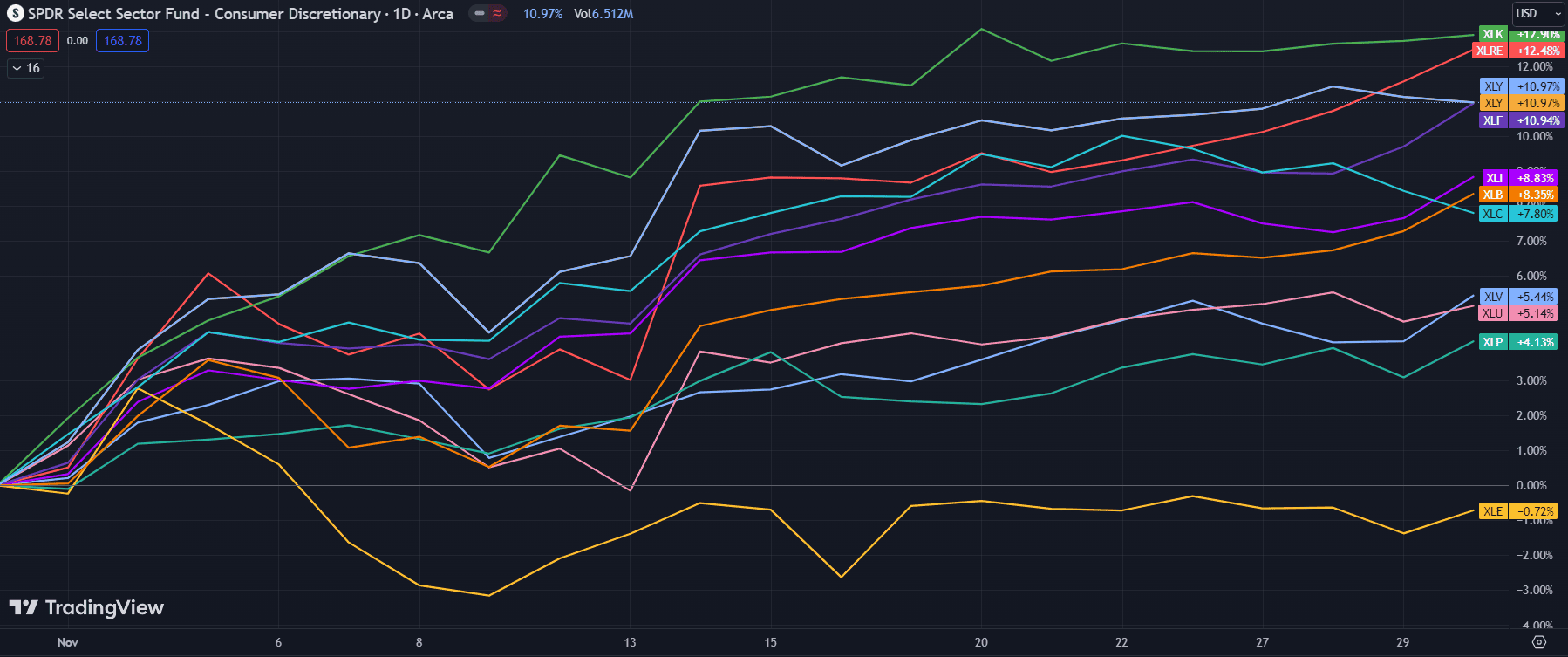

Il mese di novembre ha confermato la sua reputazione positiva per i mercati azionari, con lo S&P 500 che ha registrato un notevole aumento di oltre il 9%. Questo rappresenta il miglior rendimento mensile dell’intero anno, segnando un risultato non visto dall’estate del 2022. Tra gli undici settori dello S&P 500, solo quello energetico ha riscontrato qualche difficoltà nel mantenere il passo, mentre i settori ciclici e lo stile growth hanno nuovamente svolto un ruolo di primo piano.

La narrazione di questo periodo riflette i cambiamenti nelle prospettive riguardanti i tassi d’interesse e la crescita. Questa dinamica si è manifestata sia nel corso di novembre, con una forte ripresa dopo il ritiro avvenuto ad agosto e settembre, sia nel contesto più ampio del guadagno accumulato nel corso del 2023, in risposta al sell-off del 2022. Durante novembre, i settori che hanno registrato i maggiori guadagni sono stati quelli della tecnologia, dell’immobiliare e dei beni di consumo discrezionali, tutti con un incremento superiore al 10%. Questo notevole aumento è stato spinto principalmente dal calo dei rendimenti, che ha favorito in particolare i settori più sensibili ai tassi a lungo termine. In contrasto, l’energia è risultata essere l’unico settore in territorio negativo durante il mese, mentre i settori difensivi, come beni di prima necessità, sanità e servizi di pubblica utilità, hanno registrato guadagni più modesti

Per quanto impressionante sia stato il rally del mercato azionario di novembre, il guadagno delle obbligazioni è stato forse la storia più importante. I rendimenti dei Treasury decennali sono scesi al 4,32%, con un calo di circa 60 punti base.

La seduta di ieri ha segnato una tendenza decisamente positiva in Europa, mentre negli Stati Uniti è stata caratterizzata da una situazione mista, con l’inflazione che ha continuato a dominare la scena su entrambe le sponde dell’Atlantico.

Negli Stati Uniti, le azioni hanno inizialmente beneficiato dei rapporti economici che indicano un aumento delle richieste di disoccupazione a un massimo di due anni e un aumento del PCE core di ottobre inferiore alle previsioni. Questi dati hanno migliorato le prospettive di un atterraggio morbido dell’economia, rafforzando le aspettative che la Federal Reserve abbia completato l’incremento dei tassi di interesse. Tuttavia, i commenti più che falco da pompiere del Presidente della Fed di New York Williams e del Presidente della Fed di San Francisco Daly hanno innescato un aumento dei rendimenti obbligazionari e pesato sui titoli tecnologici, attenuando le speculazioni su un imminente taglio dei tassi da parte della Fed.

Anche l’inflazione al consumo nell’area dell’euro ha mostrato rallentamenti superiori alle attese, come evidenziato anche dai primi dati nazionali. La diminuzione mensile dello 0,5% rispetto al consenso di -0,2% si è tradotta in un tasso di crescita annuale di appena il 2,4%, addirittura al di sotto delle previsioni di mercato del 2,5%. L’inflazione core è scesa al 3,6% annuo, nettamente al di sotto del consensus. Questi dati sono chiaramente positivi per la Banca Centrale Europea (BCE), che ha optato per una pausa nei rialzi dei tassi. Tuttavia, la facilità dei mercati, già pronti a scontare un possibile primo taglio già a partire dal prossimo marzo, potrebbe dover supportare nuove preoccupazioni sull’evoluzione del PEPP già dalla prossima riunione di dicembre, come accennato anche dalla Lagarde all’inizio della settimana.

Un altro tema di rilevanza è l’andamento dei prezzi del petrolio. L’OPEC ha deluso ieri le aspettative del mercato petrolifero annunciando la decisione di mantenere invariati gli attuali livelli di produzione e di posticipare eventuali aggiustamenti al prossimo anno. Di conseguenza, il mercato petrolifero rimane strettamente legato alle dinamiche della crescita globale e alle fluttuazioni del dollaro. Se la crescita globale spaventa il mondo petrolifero, dall’altra mostra invece pressioni sul lato del trasporto marittimo. Il Baltic Exchange Dry Index (BDI), un indice finanziario che misura le fluttuazioni dei costi di trasporto marittimo di merci carbone, minerale di ferro, grano e altri materiali sfusi, ha riportato nel mese di novembre una crescita del 101%, scambiando a 2937 dollari.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.