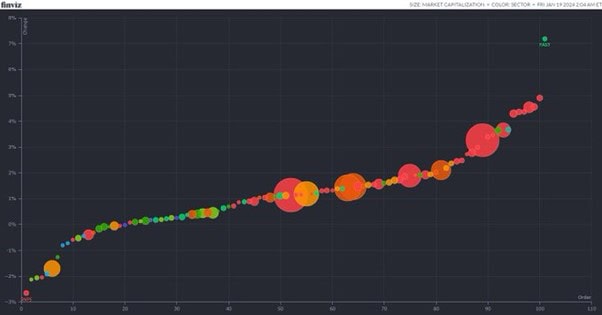

Le azioni globali hanno evidenziato un aumento nella seduta di ieri, trainate da un rinnovato interesse nel settore tecnologico, nonostante i rendimenti siano saliti negli Stati Uniti. Questo entusiasmo ha portato il Nasdaq 100, l’indice tecnologico statunitense, a segnare nuovi massimi storici, supportato dalle prospettive di crescita di Taiwan Semiconductor Manufacturing Co., primario fornitore di Apple e Nvidia. Inoltre, il rinnovato supporto per Apple ha contribuito a consolidare questo trend positivo.

Particolarmente significativo è stato il rally dei titoli nel settore dei chip, dopo l’annuncio di TSMC riguardante le aspettative di un ritorno a una solida crescita nel corrente trimestre. Di conseguenza, aziende come KLA Corp, Applied Materials, ASML Holding NV, Lam Research e Qualcomm hanno chiuso in rialzo di oltre il +4%.

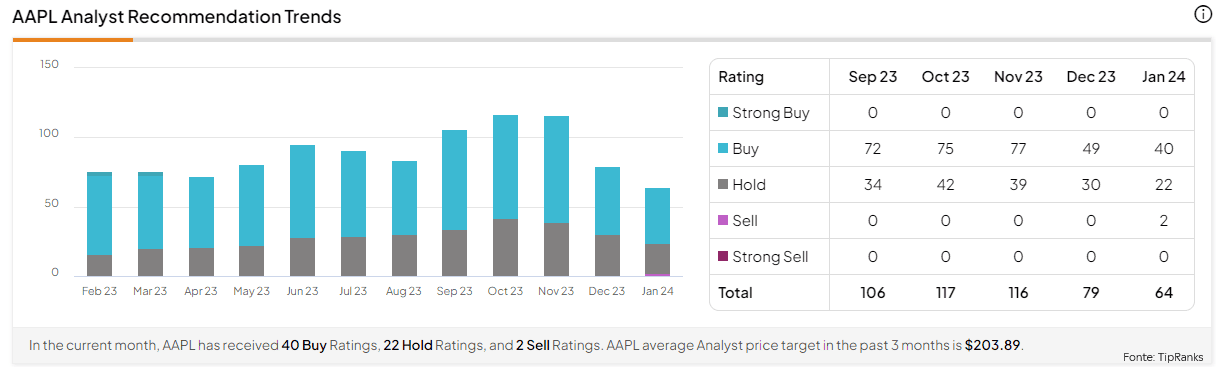

La Mela morsicata continua ad attirare l’attenzione sulle prime pagine dei giornali, tra sorpassi, divieti e grandi progressi, con un notevole aumento del 3,3% dopo che l’analista di BofA Securities, Wamsi Mohan, l’ha promossa da Neutrale (Hold) a Acquista. Mohan prevede un “ciclo di aggiornamento pluriennale più forte dell’iPhone”, trainato dalla crescente domanda di funzionalità di intelligenza artificiale generativa (AI) e da una maggiore espansione dei servizi. L’analista ha anche incrementato il suo obiettivo di prezzo su AAPL a 225 dollari da 208 dollari, indicando un rialzo di quasi il 20% rispetto ai livelli attuali. Da inizio anno, il titolo Apple ha ricevuto 40 giudizi di acquisto (Buy), 22 di mantenimento (Hold) e 2 di vendita (quest’ultimi ritornati dopo un periodo di assenza prolungata).

Le azioni hanno ulteriormente trovato sostegno poiché i rischi politici si sono attenuati dopo l’approvazione, da parte del Senato, di una risoluzione continuativa che finanzierà il governo fino a marzo, evitando così una chiusura il prossimo sabato. La misura provvisoria prevede il finanziamento di alcune agenzie statunitensi fino al 1° marzo e altre fino all’8 marzo.

Tuttavia, è interessante notare che il downgrade di Fitch dello scorso anno sembra non aver insegnato nulla ai politici di Washington. L’impasse politica è stata una delle cause del declassamento del rating degli Stati Uniti da parte di Fitch. Secondo l’agenzia, le ripetute situazioni di stallo sul tetto del debito e le risoluzioni dell’ultimo minuto hanno eroso la fiducia nella gestione fiscale.

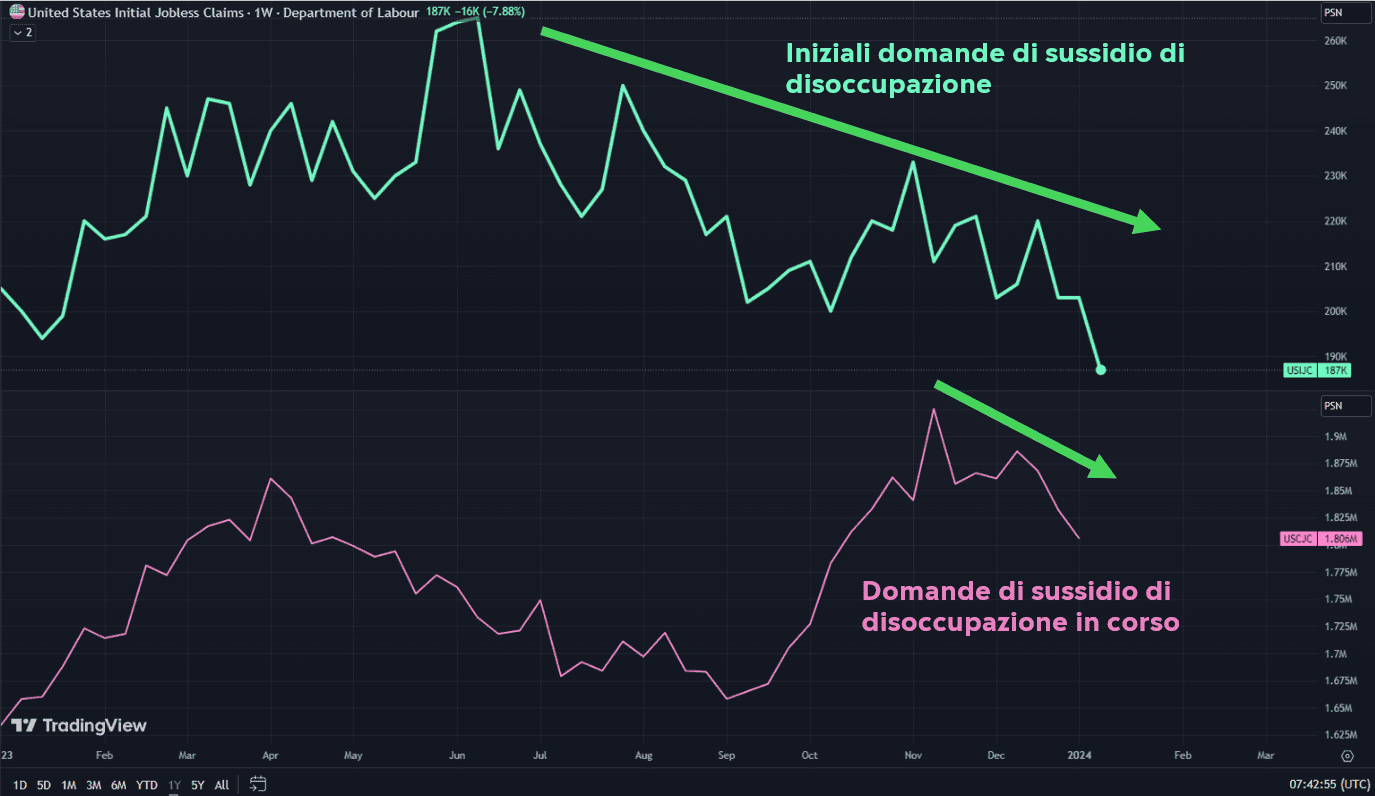

Nonostante ciò, un aumento del rendimento dei Treasury a 10 anni fino al massimo degli ultimi 5 settimane ha avuto un impatto negativo sulle azioni, soprattutto dopo che le richieste settimanali di disoccupazione negli Stati Uniti sono scese inaspettatamente al minimo di 16 mesi. I dati del Dipartimento del Lavoro mostrano che le richieste iniziali di disoccupazione sono diminuite di 16.000 la scorsa settimana a 187.000, il livello più basso da settembre 2022. Nelle ultime settimane, la tendenza laterale è diventata una tendenza al ribasso delle richieste di disoccupazione, che non è la debolezza prolungata che la Federal Reserve vorrebbe assistere.

Inoltre, il presidente della Fed di Atlanta, Bostic, ha dichiarato di non aspettarsi che la Fed inizi a tagliare i tassi di interesse fino al terzo trimestre di quest’anno. Mentre in Europa I verbali della riunione del Consiglio direttivo della BCE di dicembre non hanno fornito nuove informazioni sulla direzione futura della politica monetaria.

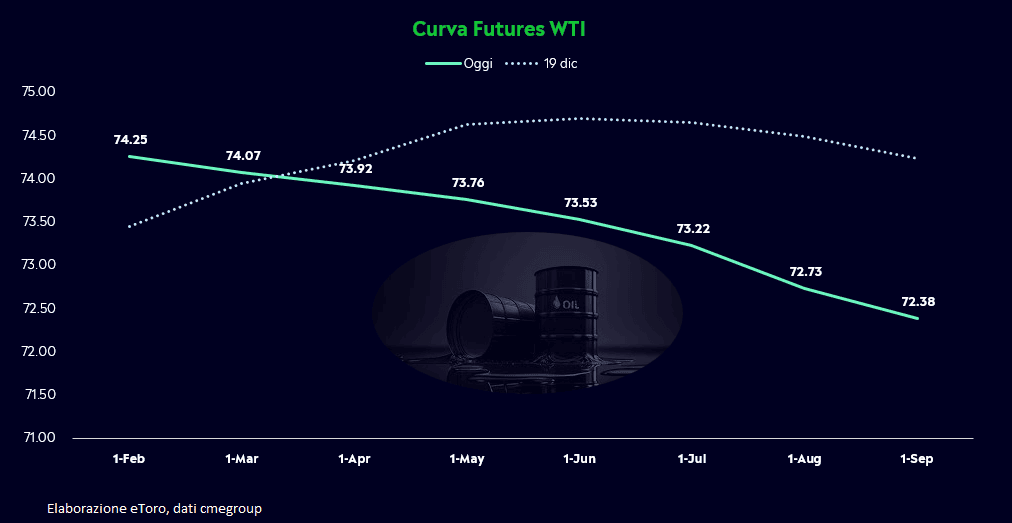

Rilevanti sviluppi si osservano nel mercato del petrolio, con i futures del greggio WTI che hanno nuovamente superato i 74 dollari al barile giovedì, sostenuti dalle robuste stime sulla domanda provenienti sia dall’Agenzia Internazionale dell’Energia (AIE) che dall’Organizzazione dei Paesi Esportatori di Petrolio (OPEC). L’AIE ha rivisto al rialzo la sua previsione di crescita della domanda di petrolio per il 2024, stimandola a 1,24 milioni di barili al giorno (bpd), con un aumento di 180.000 bpd. Ciò è attribuito al miglioramento della crescita economica e alla diminuzione dei prezzi del greggio nel quarto trimestre. Tuttavia, è importante notare che nonostante questo incremento, il dato rimane inferiore ai 2,3 milioni di barili al giorno registrati nel 2023. D’altra parte, l’OPEC ha mantenuto la sua proiezione di crescita della domanda a 2,25 milioni di bpd nel 2024, con una forte aspettativa di crescita a 1,85 milioni di bpd nel 2025. I rischi geopolitici in Medio Oriente e le interruzioni della produzione statunitense hanno contribuito all’incremento dei prezzi. Gli attacchi dei militanti Houthi nel Mar Rosso hanno causato deviazioni di carichi, comportando prolungati tempi di viaggio e costi aggiuntivi. Negli Stati Uniti, il freddo estremo ha determinato una significativa diminuzione della produzione di petrolio, e i dati governativi statunitensi hanno indicato una riduzione di 2,492 milioni di barili nelle scorte nazionali di greggio nella scorsa settimana.

Nel frattempo, nelle dinamiche temporali, scompare l’indicazione di un mercato sovrabbondante che aveva contraddistinto la curva nei mesi precedenti, quando i futures sul WTI presentavano una struttura in contango fino a metà del 2024, con i prezzi immediati inferiori rispetto a quelli successivi. La curva è ora tornata in backwardation.

La giornata odierna sarà caratterizzata negli Stati Uniti dalla pubblicazione dell’indagine sul sentiment dei consumatori dell’Università del Michigan relativa al mese di gennaio. Attualmente, la Federal Reserve presta particolare attenzione alle aspettative di inflazione dei consumatori, che recentemente hanno continuato a registrare un calo secondo la maggior parte delle misurazioni disponibili.

Il presidente della Banca Centrale Europea, Lagarde, terrà nuovamente un discorso, ma non è previsto che fornisca ulteriori indicazioni sulla decisione di politica monetaria. Infine, il World Economic Forum di Davos giunge alla sua conclusione oggi.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.