L’inizio della settimana sui mercati finanziari è stato positivo, con i listini statunitensi che continuano a mostrare una forte performance. Anche i mercati europei hanno mostrato segni di ripresa, superando alcune delle preoccupazioni politiche che avevano afflitto i mercati la scorsa settimana.

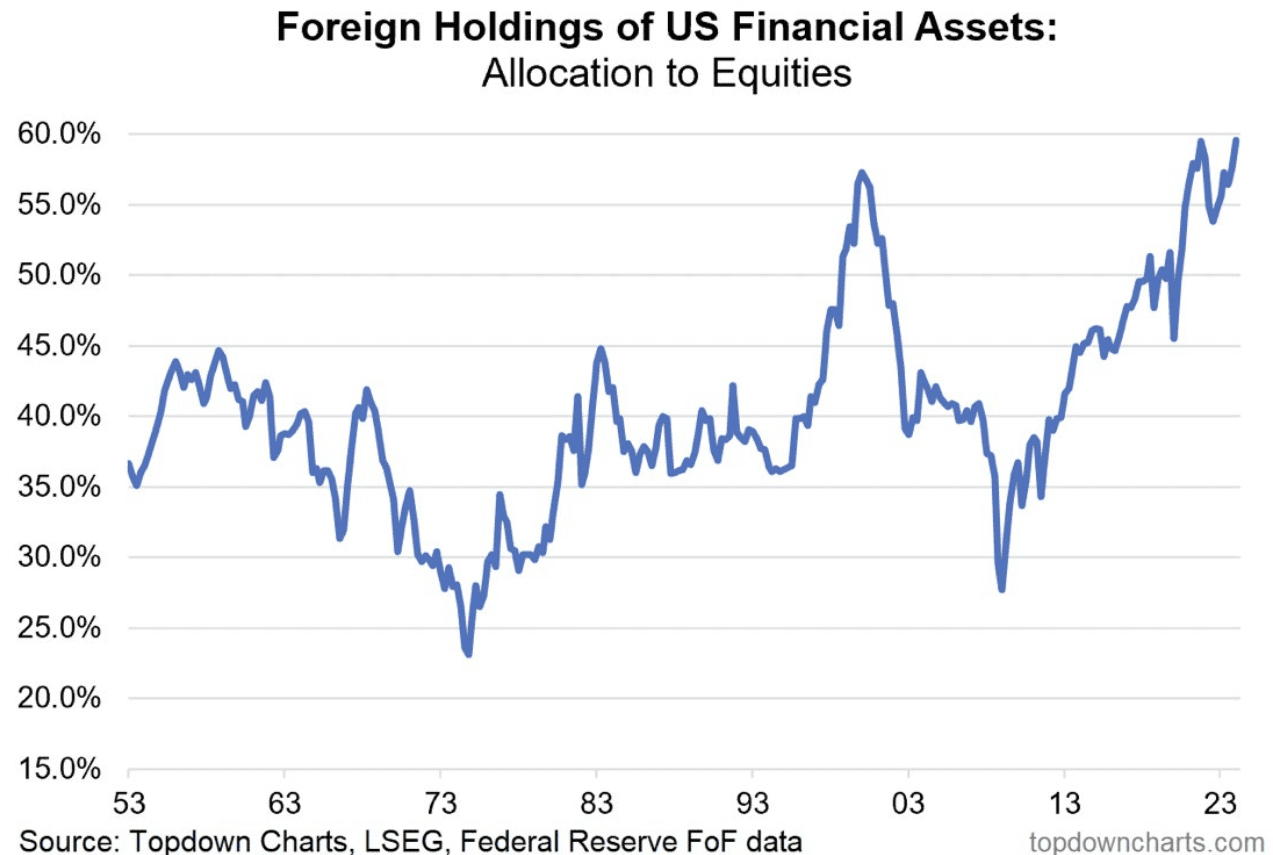

Ieri, le azioni globali hanno registrato un aumento grazie a una solida sessione di trading negli Stati Uniti. Diversi indici statunitensi hanno raggiunto nuovi massimi storici, con l’S&P 500 che ha toccato il suo 30º massimo dell’anno. Questa performance riflette la crescente fiducia degli investitori nel mercato azionario americano, tanto che gli investitori stranieri hanno aumentato la loro esposizione alle azioni statunitensi fino a livelli record.

Nel frattempo, Citi ha declassato i titoli europei a causa delle turbolenze politiche, migliorando invece la valutazione dei titoli statunitensi. Gli analisti citano i rischi politici come motivo principale per un outlook più cauto sull’Europa. Nonostante ciò, i mercati europei hanno visto una risposta positiva, con i mercati obbligazionari che hanno reagito favorevolmente al messaggio di compromesso di Marine Le Pen. Questo suggerisce che le vendite passate erano probabilmente esagerate. Se il mercato dà più credito alle parole di un politico in campagna elettorale, significa che non è così preoccupato come potrebbe sembrare.

La rotazione settoriale negli Stati Uniti continua a essere alimentata dall’ottimismo per il settore tecnologico e dai recenti dati economici che indicano una riduzione della pressione inflazionistica, come evidenziato dai dati sull’inflazione al consumo e alla produzione della scorsa settimana. Di conseguenza, i settori della crescita, del momentum, delle large cap growth e della qualità hanno sovraperformato dall’inizio dell’anno.

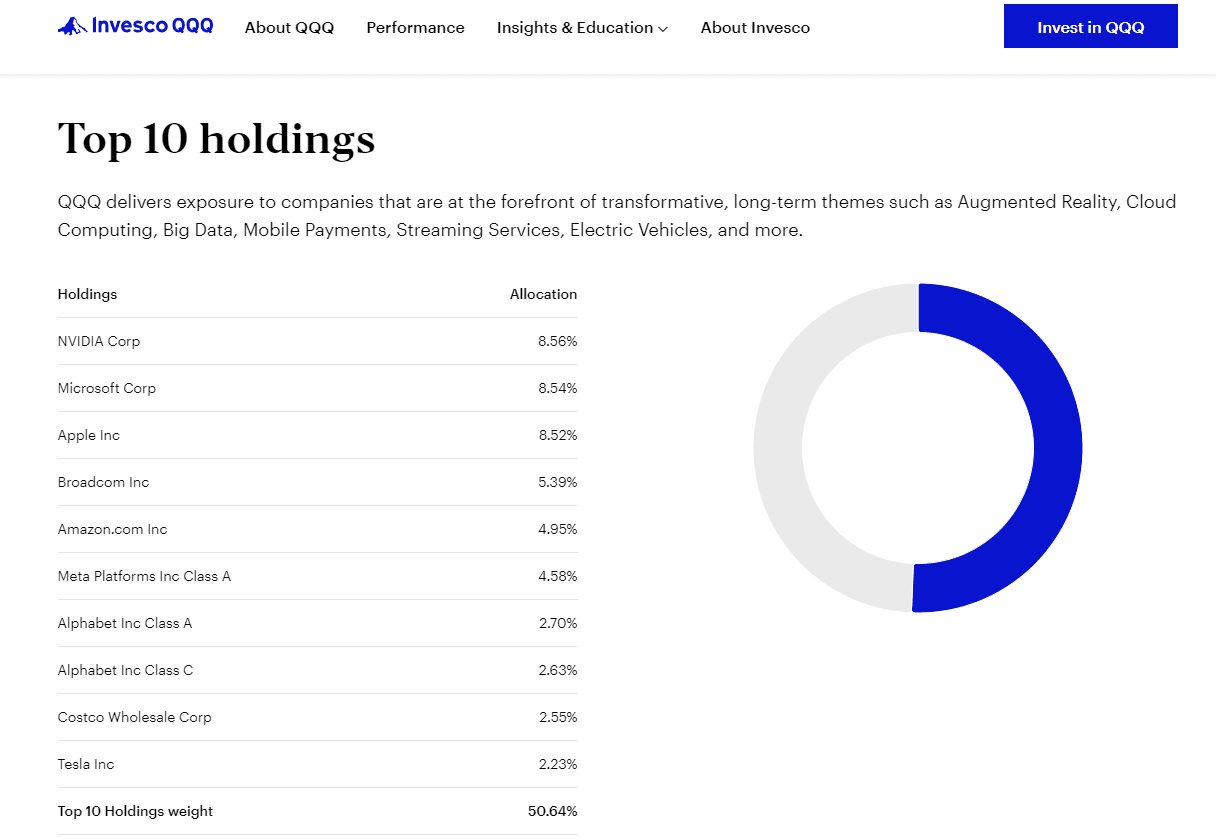

Continua la lotta tra Apple, Microsoft e Nvidia. Sebbene nella classifica globale della market cap non ci siano state variazioni ieri, il gigante delle GPU ha superato Microsoft e Apple nel peso dell’ETF QQQ, un fondo da 290,19 miliardi di dollari che cerca di replicare la performance del Nasdaq 100. Al 31 marzo, Microsoft dominava l’ETF con un’esposizione dell’8,75%, seguita da Apple con il 7,41% e Nvidia con il 6,32%. Ora, il nuovo paniere vede Nvidia al primo posto con un 8,56%, seguita da Microsoft con un 8,54% e Apple con un 8,52%. Anche Broadcom ha superato Amazon e Meta.

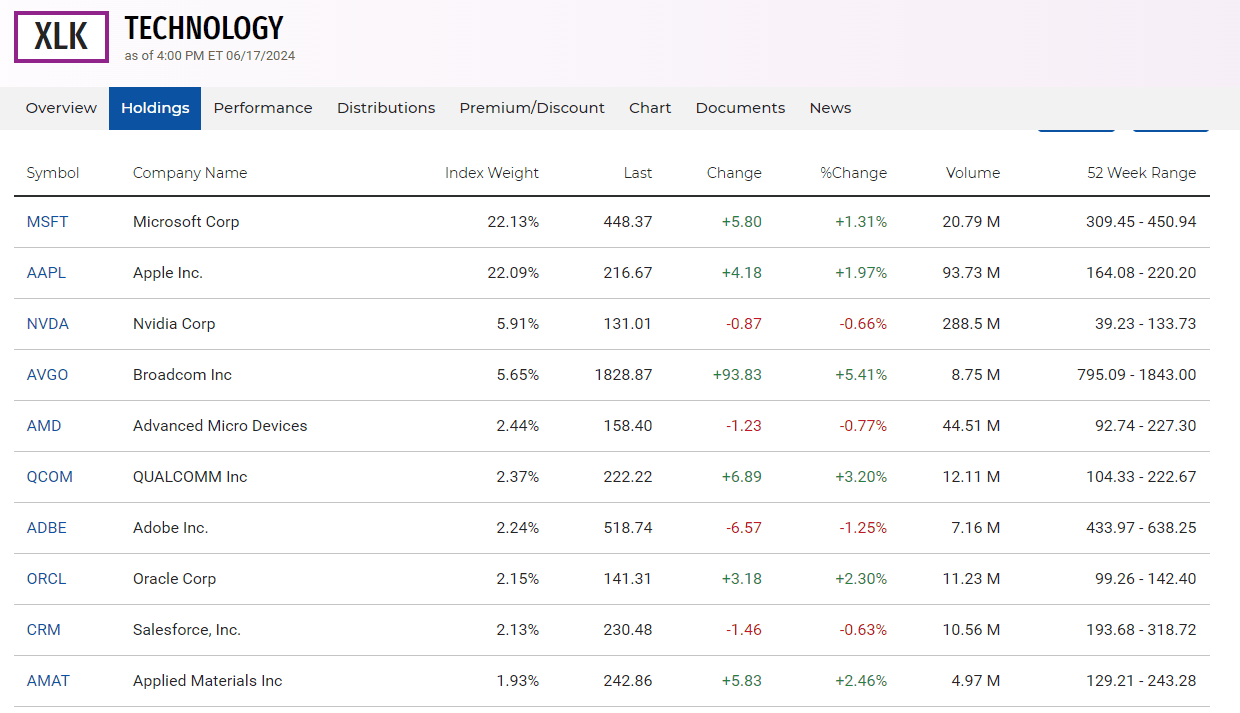

In aggiunta, uno degli ETF tecnologici più importanti al mondo, il Technology Select Sector SPDR (XLK), è pronto per un grande ribilanciamento. Questo cambiamento dovrebbe vedere l’aumento dell’esposizione a Nvidia a scapito di Apple, stimolando miliardi di dollari in volume di scambi. State Street Global Advisors rinnoverà la composizione del fondo da 71 miliardi di dollari dopo che il valore di mercato di Nvidia ha superato quello di Apple. XLK ha detenuto meno azioni Nvidia, nonostante il colosso dell’intelligenza artificiale sia salito del 166% da inizio anno. Nvidia rappresentava circa il 6% del patrimonio dell’ETF, rispetto al 22% dell’indice S&P 500 Information Technology. Apple e Nvidia invertiranno le loro posizioni nell’ETF: il peso di Apple scenderà al 4,5%, mentre quello di Nvidia salirà sopra il 20%. Secondo una stima, State Street acquisterà 11 miliardi di dollari di azioni Nvidia e cederà 12 miliardi di dollari di Apple, pari al valore medio degli scambi giornalieri degli ultimi tre mesi. Gli imminenti riequilibri di XLK, dato che Nvidia ha raggiunto in termini di dimensioni Apple e Microsoft, hanno suscitato l’interesse di Wall Street per l’impatto che potrebbero avere sulle società tecnologiche più monitorate al mondo.

Le vendite al dettaglio di maggio, che verranno pubblicate oggi, costituiranno l’evento macroeconomico più importante della settimana, in particolare alla luce dell’analisi approfondita del tema della resilienza dei consumatori. L’attività dei consumatori ha mostrato segni di rallentamento rispetto ai tassi sopra la media registrati nella seconda metà del 2023. Le vendite al dettaglio del gruppo di controllo sono diminuite in due degli ultimi tre mesi, mentre la spesa per consumi personali del primo trimestre è stata rivista al ribasso dal 2,5% al 2%. Tuttavia, pur prevedendo una moderazione della spesa dei consumatori rispetto al 2023, non ci si attende un crollo. Solidi bilanci familiari e una crescita costante dei salari dovrebbero sostenere la spesa dei consumatori e contribuire a prolungare l’espansione economica.