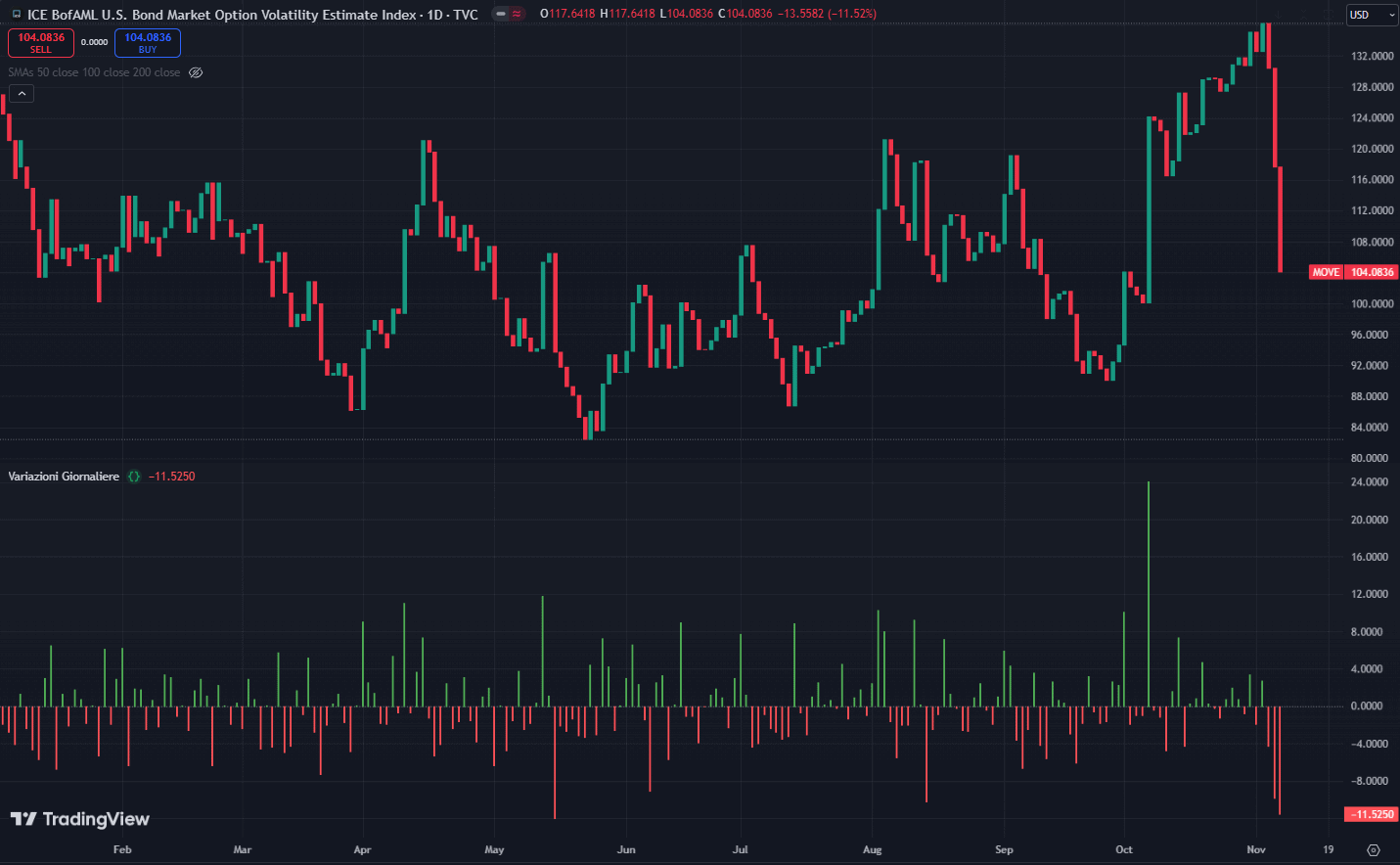

Se Trump sarà il prossimo 47º presidente degli Stati Uniti, lo S&P 500 intanto segna ieri invece il suo 49° nuovo massimo storico dell’anno, riflettendo un’euforia che trascende le divisioni politiche. La calma ha dominato come elemento chiave della giornata: il VIX, indicatore della volatilità del mercato azionario, e il MOVE, che misura la tensione sui Treasury, sono scesi rispettivamente del 25% e del 20% nelle ultime due sedute, segnalando un mercato che si libera dalle preoccupazioni pre-elettorali, un modello già osservato nelle elezioni passate.

Inoltre, ieri si è osservata un’inversione nei movimenti e nelle rotazioni elettorali: alcuni dei principali vincitori negli Stati Uniti, come le small cap e le banche, hanno registrato performance inferiori, mentre in Europa, dopo le vendite di mercoledì, gli acquisti sono ripresi.

Su questo fronte, credo che gli investitori stiano rivalutando vendite forse troppo affrettate, giustificate dalla futura politica americana. In fondo, c’è ancora tempo: l’insediamento di Trump è previsto solo per il 20 gennaio, e nessuno, probabilmente nemmeno Trump stesso, sa quali delle proposte della campagna verranno effettivamente attuate né in quale ordine. Anticipare con vendite non del tutto giustificate potrebbe non essere la strategia migliore, specialmente in un contesto di mercato ancora rialzista.

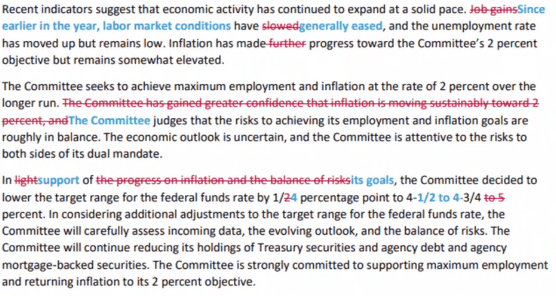

Intanto ieri la Fed ha tagliato i tassi di 25 punti base, portandoli al 4,50-4,75%, con un voto unanime, come da copione. Nella dichiarazione sono state fatte poche modifiche sostanziali: si evidenzia come l’attività economica continui ad espandersi a un ritmo solido. Il mercato continua a scommettere su un prossimo taglio di 25 punti a dicembre, sebbene ora valuti anche con una probabilità del 25% di nessun ulteriore taglio dei tassi nella prossima riunione, in netto rialzo rispetto alle attese di quasi zero della scorsa riunione del 18 settembre. La Fed ha aggiornato il linguaggio, segnalando che “le condizioni del mercato del lavoro si sono generalmente allentate,” ribadendo che “il tasso di disoccupazione è aumentato ma rimane basso.”

La Federal Reserve ha tagliato i tassi e il mercato ha reagito con una certa indifferenza, dato che la mossa era già ampiamente prevista. Azioni e Treasury hanno mantenuto i loro guadagni dopo la decisione, nonostante i solidi dati economici di settembre abbiano fatto salire i rendimenti sui Treasury a 10 anni di circa 70 punti base. Alcuni dettagli chiave della sessione includono il voto unanime del FOMC per un taglio di 25 punti base e la rimozione, nella dichiarazione, del riferimento a “ulteriori” progressi dell’inflazione, che ora viene considerata elevata nonostante alcuni passi avanti verso l’obiettivo del 2%. È stata anche eliminata la frase che indicava una “maggiore fiducia” nel fatto che l’inflazione si stia muovendo in modo sostenibile verso il target.

La Fed mantiene il linguaggio secondo cui i rischi per il raggiungimento degli obiettivi di occupazione e inflazione “sono in equilibrio.” I policymaker hanno citato i progressi sull’inflazione e un raffreddamento del mercato del lavoro, che è uscito dallo stato di “surriscaldamento.” La Fed punta a bilanciare le sue mosse, consapevole che ridurre i tassi troppo rapidamente potrebbe fermare i progressi contro l’inflazione, mentre muoversi troppo lentamente potrebbe compromettere il mercato del lavoro. La banca centrale cerca quindi di trovare il giusto equilibrio, consapevole che ogni azione ha conseguenze ritardate sull’economia. Powell ha dichiarato che, rispetto a settembre, “non è cambiato nulla” e che l’economia resta solida, con l’inflazione che “si è attenuata in modo significativo” negli ultimi due anni, pur rimanendo “leggermente elevata.”

Due report sull’inflazione la prossima settimana e uno sull’occupazione all’inizio del mese prossimo guideranno le prossime mosse della Fed. Anche se Powell ha evitato di discutere delle proposte economiche del presidente eletto Trump, queste potrebbero orientare le decisioni di lungo periodo.

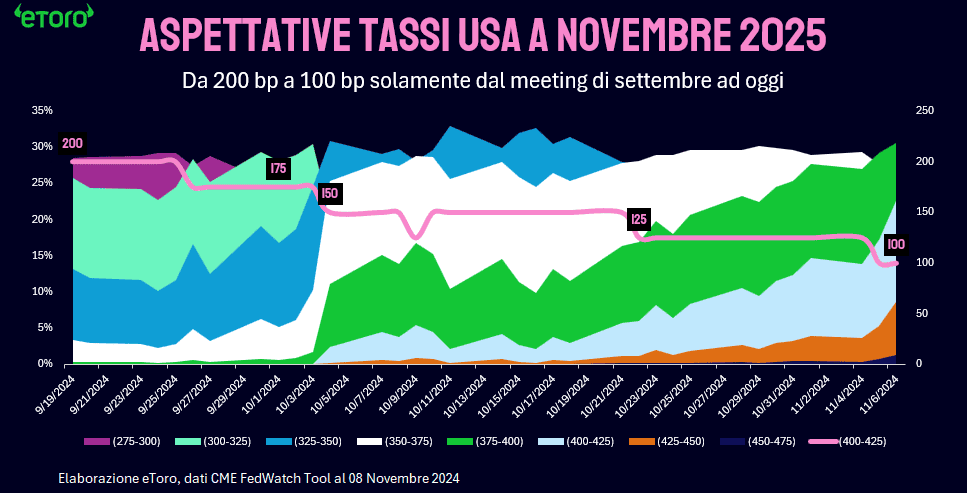

Intanto, dall’ultimo meeting della Fed di settembre ad oggi, il mercato ha dimezzato le aspettative sui tassi per novembre 2025, passando da un intervallo atteso di 2,75-3% all’attuale 3,75-4%. Eppure, il mercato azionario sembra non averne risentito minimamente.