È stata una sessione caratterizzata da un’ampia avversione al rischio, tra le conclusioni più aggressive emerse dalla riunione del FOMC, che hanno eclissato le decisioni generalmente accomodanti sui tassi di interesse adottate ieri. Se la Banca d’Inghilterra e quella Svizzera hanno sorpreso i mercati evitando ulteriori aumenti dei tassi, a differenza delle mosse della Norvegia e della Svezia, è emerso comunque un comune intento tra le principali banche centrali occidentali: mettere in pausa il ciclo di rialzi dei tassi e valutare gli effetti, a meno che non emergano nuove sorprese legate all’inflazione.

Tassi alti per lungo tempo che tuttavia non risultano essere privi di controindicazioni, soprattutto alla luce delle nuove pressioni sul mercato obbligazionario. Ieri sono emerse revisioni al rialzo dei rendimenti dei titoli decennali a livello globale, ossia quei tassi più sensibili alle aspettative di inflazione e crescita economica. Negli Stati Uniti, il rendimento ha raggiunto la soglia del 4,49%, il massimo degli ultimi 16 anni. Anche in Europa, la situazione è stata analoga, con i rendimenti decennali in crescita. Il Bund tedesco, ad esempio, ha toccato il massimo degli ultimi 12 anni al 2,78%, mentre in Italia si è attestato al 4,57%, preoccupando soprattutto con uno spread che ieri è salito sopra i 180 punti. Queste pressioni sul mercato sono il risultato di varie cause, tra cui la preoccupazione per la manovra economica, il deficit, la speculazione e le pressioni politiche, creando un mix volatile in un contesto turbolento.

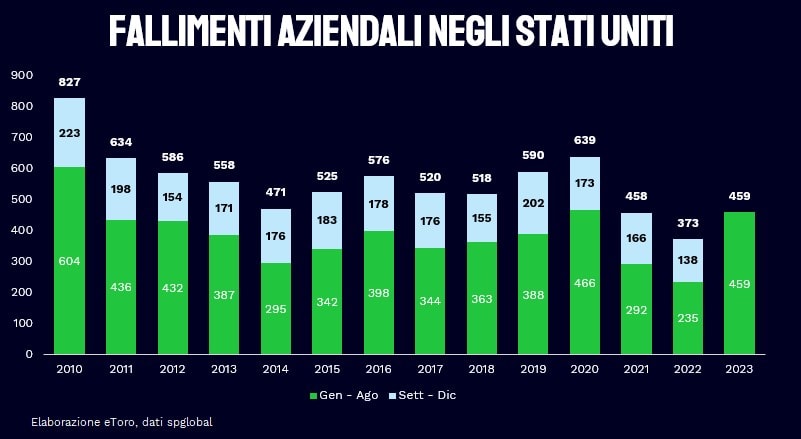

Sebbene la crescita economica degli Stati Uniti sia stata recentemente rivista al rialzo sia dall’OCSE che dalla Federal Reserve, rafforzando la prospettiva di un possibile soft landing, non dobbiamo dimenticare le pressioni che alcuni settori economici stanno attualmente affrontando. In questo contesto, emerge chiaramente un dato preoccupante: nonostante i dati economici solidi relativi alla crescita del PIL e all’occupazione, il numero di fallimenti aziendali negli Stati Uniti è in aumento. Nel solo mese di agosto, si sono registrati 57 nuovi casi di bancarotta aziendale. Nel corso del 2023, finora, il totale dei fallimenti aziendali (459) supera quello degli ultimi due anni, e ciò è avvenuto con ancora quattro mesi da concludere quest’anno. Un dato simile ad agosto mancava dal 2010, escludendo l’eccezione del 2020, l’anno della pandemia. Questi dati potrebbero suggerire che alcune aziende stanno lottando per tenere il passo con la crescita economica, sollevando segnali di rallentamento dell’economia o di una possibile recessione futura.

Nel frattempo, tuttavia, in America il mercato del lavoro continua a mostrare una resilienza che, sebbene possa essere gradita ai cittadini, preoccupa i mercati finanziari. Le richieste settimanali di sussidi di disoccupazione sono scese inaspettatamente al minimo di circa 7 mesi, indicando un mercato del lavoro ancora forte che pone problemi alla Fed. Queste pressioni al rialzo dei rendimenti e le evoluzioni del mercato del lavoro hanno messo sotto pressione tutti e undici i settori americani, con gli investimenti in stile crescita e il Nasdaq ad alto contenuto tecnologico maggiormente penalizzati.

In questa situazione, gli investitori potrebbero essere inclini a vedere il bicchiere mezzo vuoto, preoccupati per l’agitazione nei mercati, con l’S&P 500 che è sceso di circa il 5% dai suoi recenti massimi. Tuttavia, è importante tenere presente che finora nel 2023 non abbiamo ancora sperimentato una correzione del 10%, un fenomeno che tende statisticamente a verificarsi una volta all’anno. Di conseguenza, non dovremmo essere sorpresi se si verificasse un ritiro più profondo nei mesi storicamente più deboli di settembre e ottobre. Tuttavia, se una tale correzione dovesse avvenire e se crediamo in questa stagionalità, dovremmo considerare anche la possibilità di una ripresa della forza dei mercati, un fenomeno spesso osservato negli ultimi due mesi dell’anno. Pertanto, una correzione potrebbe essere vista come un’opportunità. A differenza dell’anno scorso, l’aumento dei rendimenti non è guidato da aspettative di inflazione in aumento, ma piuttosto dalla resilienza dell’economia.

Nel frattempo, il rally dei prezzi del petrolio si è momentaneamente interrotto, con il prezzo del greggio Brent che per ora si è stabilizzato intorno ai 92-94 dollari al barile. Sebbene i prezzi abbiano registrato un notevole aumento, oltre $20 dollari al barile dai minimi di giugno, grazie a una limitata offerta, ora si affacciano a potenziali sfide: la propensione al rischio negativa nei mercati finanziari globali e il rafforzamento del dollaro potrebbero iniziare a influenzare la domanda di petrolio. Inoltre, la pubblicazione odierna dei dati PMI flash potrebbe richiamare l’attenzione sull’eventuale indebolimento della crescita globale. Da non sottovalutare anche la possibile distensione delle relazioni tra gli Stati Uniti e l’Arabia Saudita, con l’approvazione da parte del Dipartimento di Stato americano di un pacchetto di supporto per la fornitura di armi all’Arabia Saudita, stimato a un costo di 500 milioni di dollari, secondo quanto riportato dal Pentagono.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.