Dopo aver segnato il miglior guadagno settimanale dell’anno, lunedì lo S&P 500 ha chiuso poco mosso, ma ancora in territorio positivo. Questo ha portato a sei le sedute consecutive di rialzi, la serie più lunga dall’estate, con l’ultima simile sequenza risalente a novembre 2021. D’altra parte, in Europa la situazione è stata diversa, con la chiusura di ieri in lieve territorio negativo, appesantito da letture sui PMI deludenti, nonostante ordinativi tedeschi in crescita ed un barlume di speranza offerto dall’indice di fiducia Sentix dell’Eurozona (che è salito inaspettatamente di +3,3 a un massimo di 5 mesi a -18,6, superando le aspettative di un calo a -22,2). Il minimo comun denominatore su entrambi i continenti è stata la crescita delle pressioni sui rendimenti decennali, con quelli americani e tedeschi in aumento dopo diverse giornate in rallentamento. Il rendimento del T-note a 10 anni è salito di +8,6 punti base al 4,658%. Il rendimento del bund tedesco a 10 anni è salito di +9,4 bp al 2,739%.

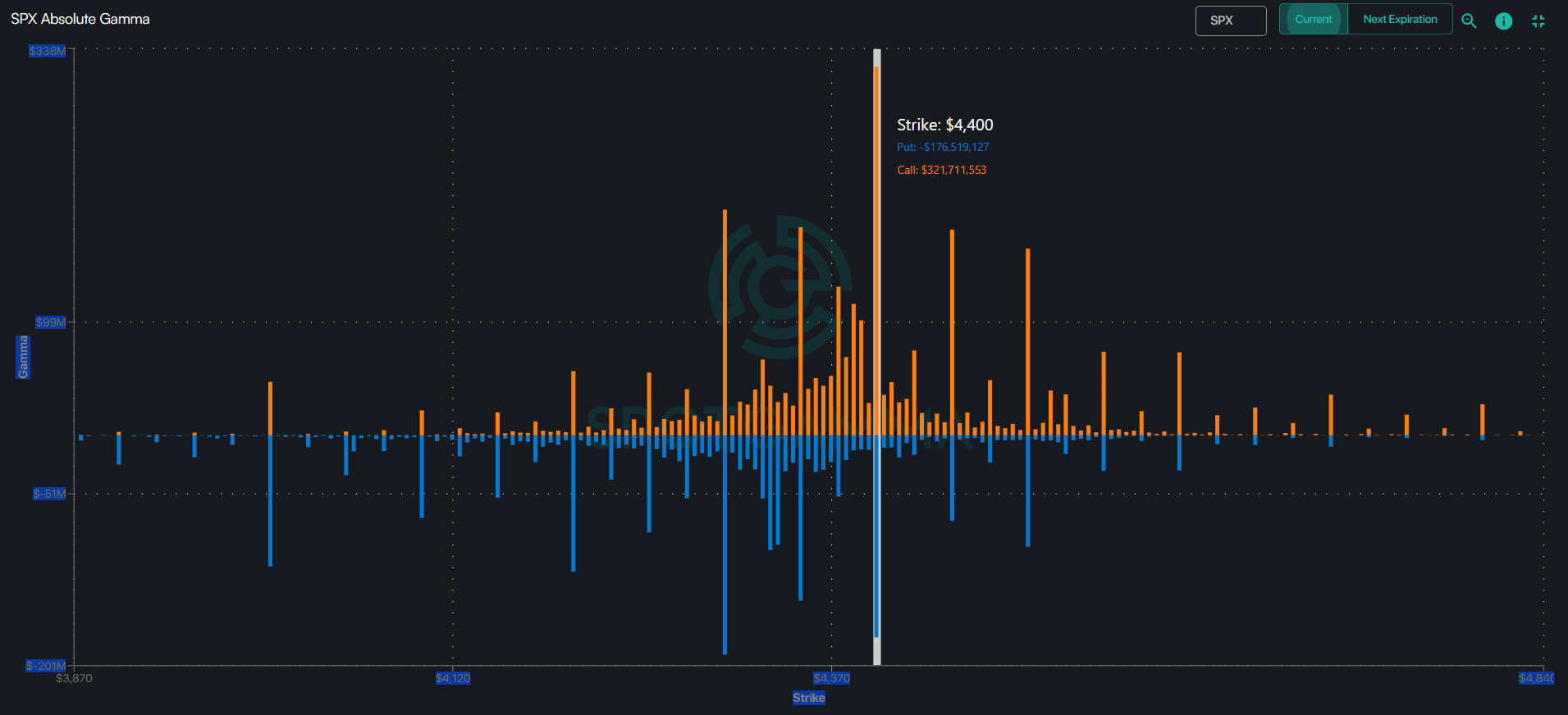

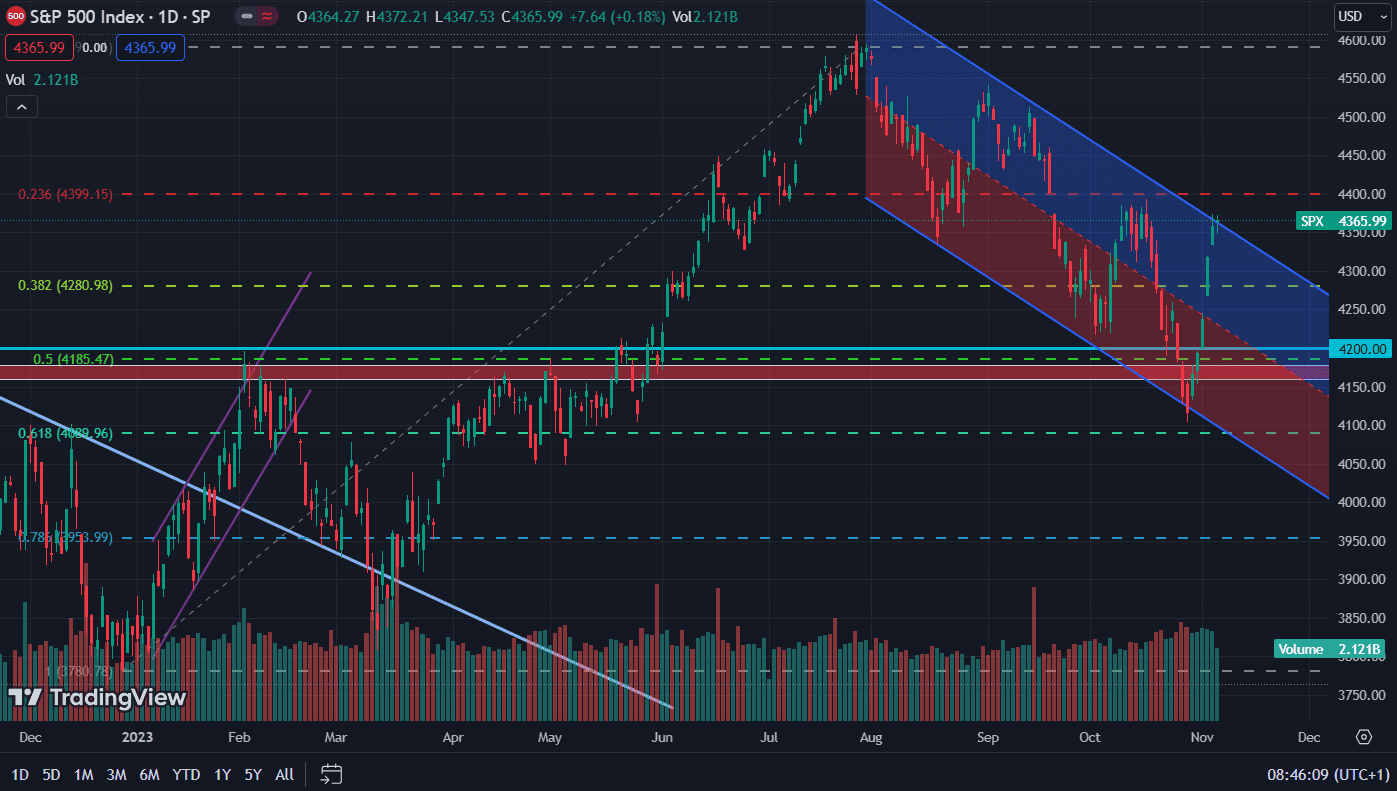

Sebbene non venga meno il supporto ad un mercato ancora rialzista, salvo prova contraria, alcune perplessità sulla tenuta di questo inaspettato rally iniziano a sorgere, soprattutto alla luce di un’agenda macroeconomica leggera negli Stati Uniti. Se ieri abbiamo discusso le ragioni per essere ottimisti sul futuro, oggi evidenziamo le ragioni per cui i mercati potrebbero aver bisogno di una pausa (senza pensare a crolli). In primo luogo, i volumi sullo S&P 500 di questa inversione rialzista appaiono contenuti, non a voler supportare il rimbalzo emerso. Inoltre, analizzando attentamente i grafici e le tendenze del mercato delle opzioni, è evidente che al momento il livello cruciale di 4400 è diventato lo strike principale. Tuttavia, ciò che solleva preoccupazione è il fatto che tutti gli indicatori e i segnali chiave si stanno attualmente allineando su questo livello. Questa convergenza potrebbe indicare un’assenza di un trend rialzista continuo, suggerendo la presenza di una possibile fase di stallo o di una potenziale inversione della tendenza.

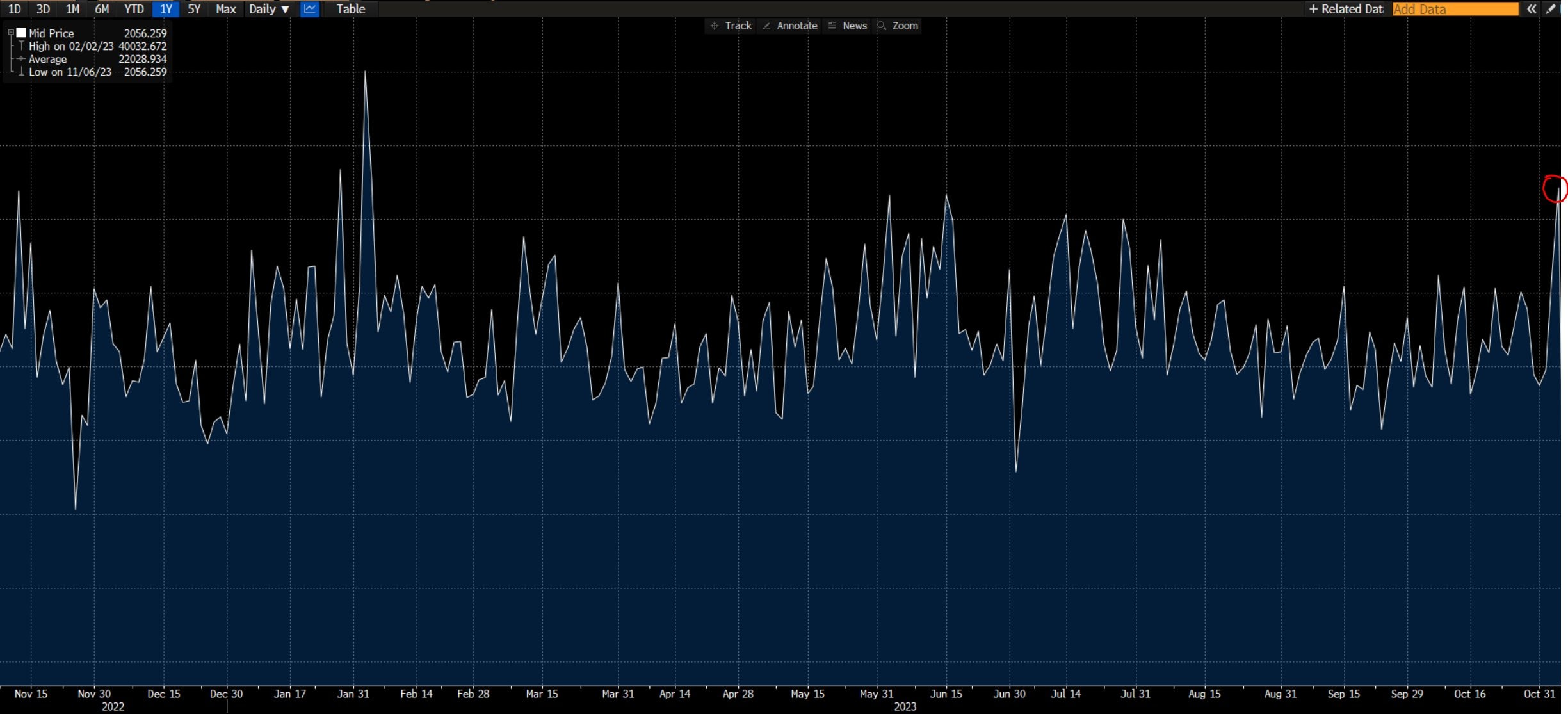

Tutto questo mentre venerdì scorso i volumi delle opzioni di acquisto sono stati tra i più elevati dell’anno, quasi a mettere in luce come molte persone siano state sorprese dall’impennata della scorsa settimana. Sebbene la paura possa, in questo caso, rappresentare anche un segnale positivo per i mercati.

Inoltre, nonostante la stagione delle relazioni trimestrali mostri attualmente risultati positivi, con la recessione degli utili interrotta, un’economia in rallentamento futuro (ma non in recessione) potrebbe limitare la crescita degli utili nei prossimi trimestri, sebbene non in misura tale da causare una contrazione dei profitti significativa. Tuttavia, considerando le attuali previsioni che indicano una crescita degli utili a due cifre nel 2024, eventuali revisioni al ribasso verso tassi più modesti potrebbero generare una certa volatilità temporanea per le azioni, seppur all’interno di un mercato rialzista.

Ad ogni modo, attualmente l’S&P 500 si sta muovendo verso la parte superiore della tendenza di regressione (2 deviazioni standard), e sarà interessante monitorare se vi sarà una rottura di questa tendenza o un ritorno verso la media.

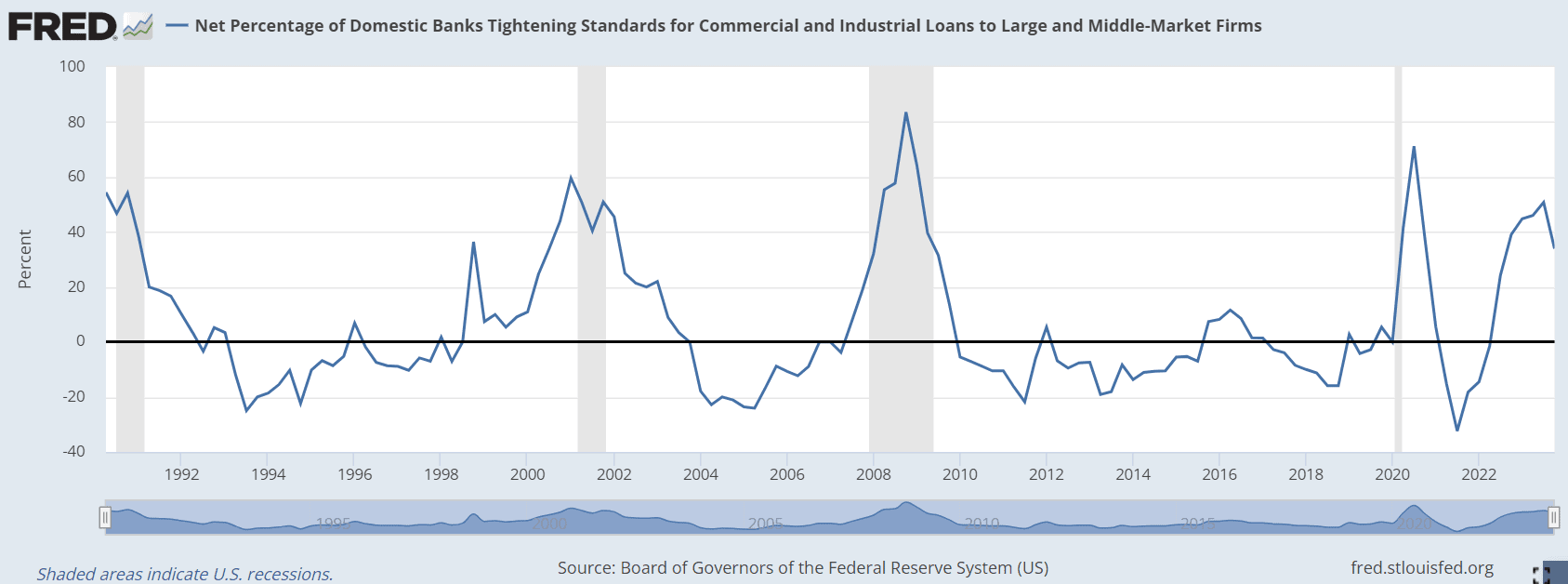

Nel frattempo, ieri il Senior Loan Officer Opinion Survey (SLOOS) della Fed per il terzo trimestre ha rivelato che una percentuale leggermente inferiore di banche statunitensi ha segnalato un aumento degli standard di prestito per i crediti commerciali e industriali rispetto ai primi due trimestri. In modo simile, un numero minore di banche ha segnalato una diminuzione della domanda, sebbene la percentuale di banche che ha registrato un aumento della richiesta di prestiti sia rimasta bassa. Nel complesso, le condizioni del credito rimangono ancora chiaramente restrittive, sebbene il tasso di restrizione si stia attenuando verso la fine del ciclo di aumento dei tassi ufficiali.

La giornata odierna si apre inoltre con due importanti aggiornamenti. In primo la Reserve Bank of Australia ha aumentato il tasso di liquidità di 25 punti base al 4,35% a novembre dopo averlo mantenuto al 4,1% nelle quattro riunioni precedenti. La mossa di martedì ha portato gli oneri finanziari al livello più alto da gennaio 2011, segnando il 13° aumento dei tassi da maggio 2022, poiché l’inflazione si è rivelata più persistente del previsto alcuni mesi fa a causa di un ulteriore aumento dei prezzi dei servizi. L’aumento è stato tuttavia ampiamente anticipato dal consenso e per lo più scontato dai mercati prima della riunione, e il rialzo iniziale della coppia AUD/USD si è affievolito rapidamente.

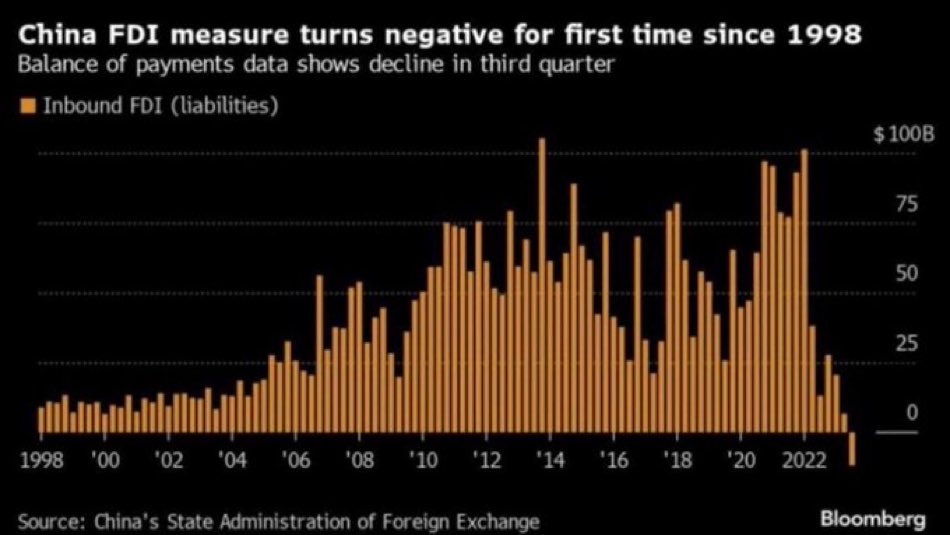

Infine, la Cina ha riportato dati contrastanti sul commercio internazionale. Le importazioni hanno mostrato una ripresa superiore alle aspettative, suggerendo che l’attuale politica monetaria più flessibile potrebbe sostenere la domanda interna. Al contrario, le esportazioni hanno subito una contrazione più marcata del previsto. La bilancia commerciale complessiva si è indebolita, con un surplus ridotto a 56,5 miliardi di dollari (rispetto ai precedenti 77,7 miliardi di dollari). Inoltre, gli investimenti diretti esteri della Cina sono diventati negativi per la prima volta nella sua storia.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.