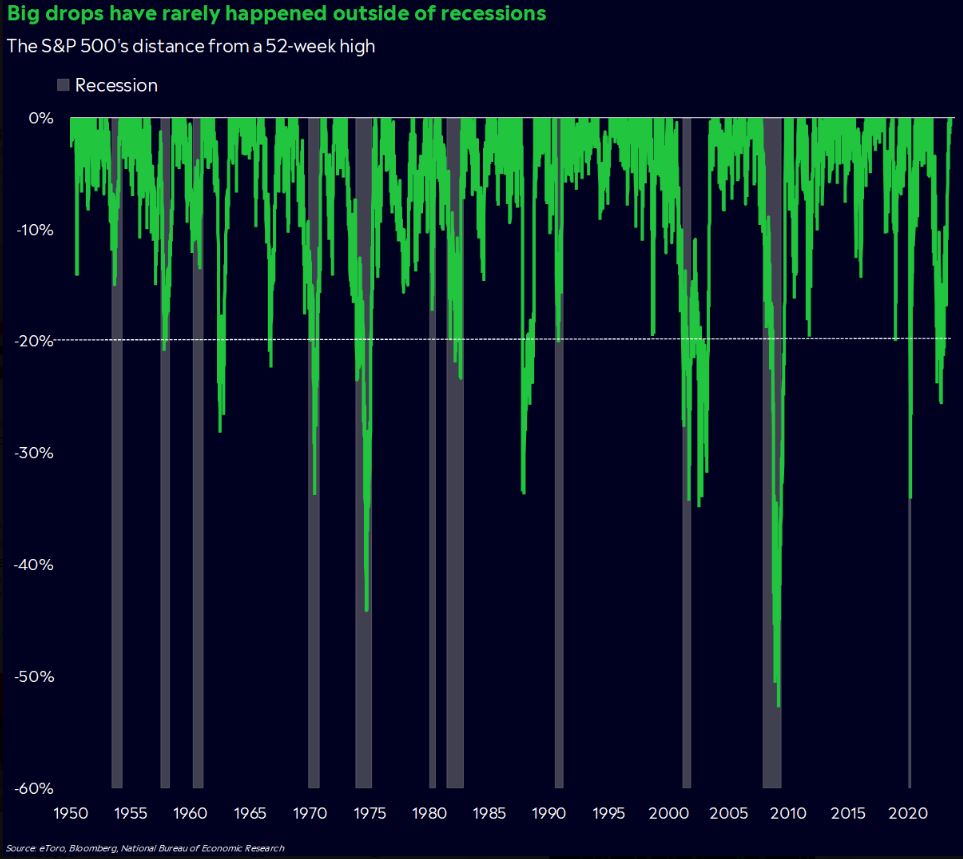

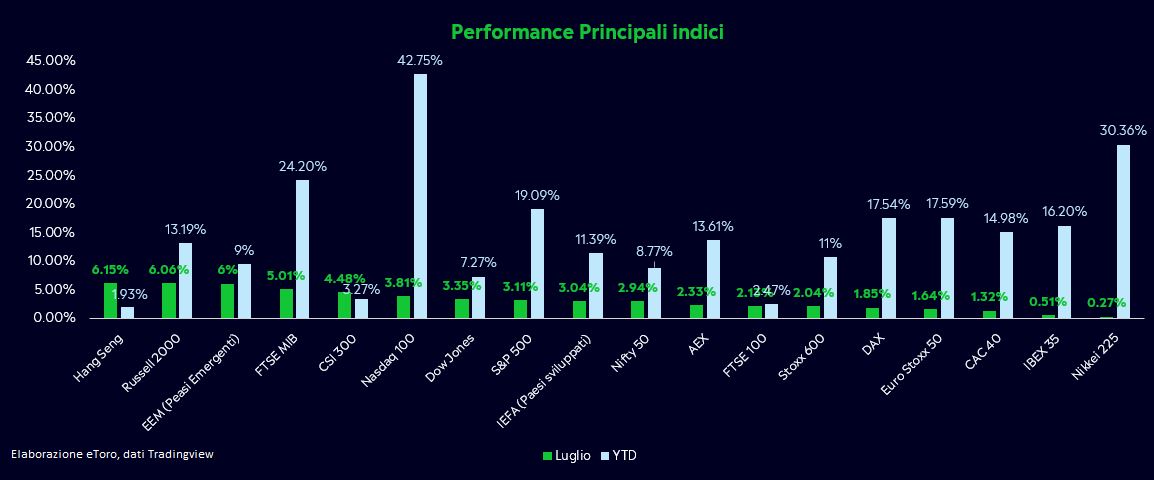

Il mese di luglio è stato estremamente positivo per i mercati azionari globali, con significativi incrementi di oltre il 3% nei principali listini statunitensi. Le small cap misurate dal Russell 2000 hanno addirittura raddoppiato i rendimenti con un impressionante aumento superiore al 6%, dimostrando che questo rialzo ha coinvolto anche le aziende di minori dimensioni. A contribuire a questo “Pain rally” sono stati diversi fattori, tra cui la riduzione dell’inflazione, le prospettive di fine dei rialzi dei tassi da parte della Federal Reserve e l’evitata recessione (hard landing) con una crescita del Prodotto Interno Lordo degli Stati Uniti migliore delle aspettative. L’S&P 500 ha chiuso il mese di luglio con un notevole incremento del 3%, segnando il quinto mese positivo consecutivo. Al momento, l’indice è ad appena il 5% dai massimi storici raggiunti nel gennaio 2022, rappresentando un notevole aumento di circa il 28% rispetto ai minimi toccati a ottobre. Aspettarsi di acquistare azioni solo nella speranza che i prezzi scendano nuovamente sui minimi di ottobre equivale a scommettere su un calo di oltre il 20%, il che è un evento raro al di fuori di periodi di recessione e crisi di mercato.

Anche in Europa, l’andamento è stato positivo, nonostante alcuni cambiamenti negli ingredienti. L’inflazione sta diminuendo, ma rimane ancora a livelli elevati, mentre la crescita economica resta incerta. Ieri, i dati sull’inflazione e la crescita in Europa hanno suscitato interpretazioni contrastanti. L’inflazione è diminuita leggermente (dal 5,5% al 5,3%), ma l’inflazione core ha deluso le aspettative, rimanendo invariata al 5,5%. Questa situazione lascia ancora aperto il dibattito sui futuri rialzi dei tassi d’interesse, una questione di grande rilevanza per la Banca Centrale Europea.

Per quanto riguarda la crescita del PIL nel secondo trimestre, è stato registrato un dato superiore alle previsioni, con una crescita dello 0,3% su base trimestrale. In particolare, l’Irlanda ha contribuito significativamente a questo risultato, registrando una crescita del 3,3%, che ha rappresentato quasi l’0,1% del dato complessivo. Tra i paesi dell’area dell’euro che finora hanno pubblicato il PIL del secondo trimestre, tutti i paesi hanno mostrato una crescita non negativa, ad eccezione di Austria, Italia e Lettonia, che hanno registrato rispettivamente un calo del -0,4%, -0,3% e -0,6%. Tra le prime quattro economie europee la crescita del PIL del secondo trimestre è stata inferiore alle attese di consenso in Germania e in Italia, in linea con le attese in Spagna e superiore alle aspettative in Francia. Sebbene la lettura sia stata più forte del previsto, il dato suggerisce che il settore manifatturiero europeo deve ancora affrontare venti contrari, con le letture in Italia e Germania significative in questa dimensione. Nonostante gli sviluppi economici mostrino letture incerte, i mercati finanziari hanno seguito una traiettoria completamente opposta. I principali mercati finanziari europei hanno registrato un notevole aumento, con Milano in particolare che ha fatto registrare un notevole incremento del 5,01% nel mese di luglio, portando il guadagno complessivo dell’anno al 24%. Si tratta inoltre del livello più alto dal 2008, ovvero da quasi 15 anni.

La performance dei mercati nel mese di luglio evidenzia principalmente la forte ripresa economica della Cina, con l’indice Hang Seng in netto rialzo di oltre sei punti percentuali. Questo segnala un notevole recupero delle attività finanziarie nel territorio cinese. Inoltre, le aziende di minori dimensioni negli Stati Uniti, rappresentate dalle small cap, hanno registrato una solida crescita, seguite da un significativo aumento del mercato azionario milanese. Bene soprattutto i mercati emergenti, misurati dall’ETF EEM (iShares MSCI Emerging Markets ETF), i quali hanno dimostrato una performance eccezionale superando l’andamento dei paesi sviluppati, rappresentati dall’ETF IEFA (iShares Core MSCI EAFE ETF).

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.