Nonostante un panorama globale carico di incertezze, i mercati azionari continuano a registrare performance positive, trainati da un ottimismo che sembra anticipare il periodo natalizio. Le sfide non mancano: dall’incertezza politica in Francia e Corea, all’escalation dei conflitti (con la Siria nuovamente sotto i riflettori), passando per le tensioni della guerra commerciale, con la Cina che ha risposto alle restrizioni tecnologiche statunitensi vietando l’esportazione di materiali critici come gallio, germanio e grafite. A questo si aggiungono i rialzi dei prezzi del gas, con un inverno più rigido atteso in Europa, e le pressioni nel settore automobilistico, accentuate dalle recenti vicende legate agli scioperi in Germania e di Stellantis. Nonostante tutto però, i principali indici segnano nuovi record: il DAX, l’S&P 500 e il Nasdaq scambiano su massimi storici, dimostrando una sorprendente resilienza e capacità di guardare oltre le incertezze di breve termine.

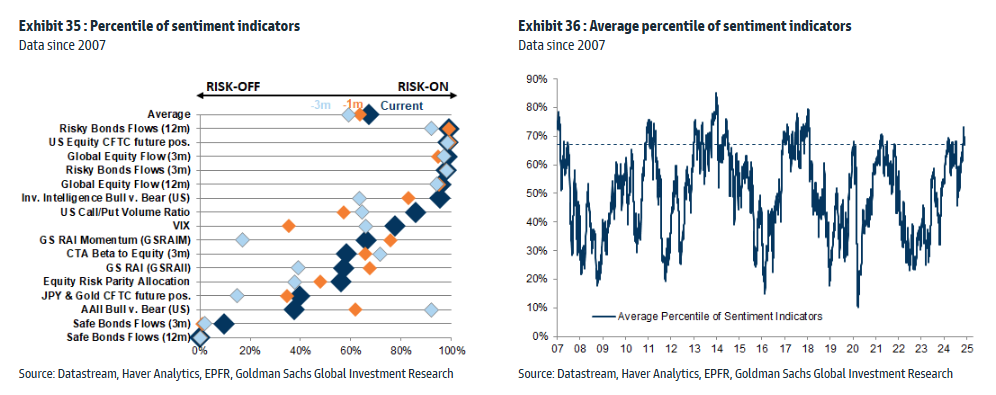

Un ottimismo che ben si evidenzia nei grafici. Goldman Sachs riporta nero su bianco un sentiment di mercato orientato al risk-on, con i principali indicatori di rischio sui massimi percentili dal 2007. I flussi verso asset rischiosi (ad esempio obbligazioni high yield e azioni) sono ai livelli più alti della distribuzione storica, con i flussi verso i mercati azionari globali e i posizionamenti CFTC su equity USA che indicano un netto appetito per il rischio. In contrasto, i flussi verso asset considerati rifugio (ad esempio obbligazioni sicure) si trovano vicino ai minimi storici, rafforzando ulteriormente la narrativa di un ambiente risk-on.

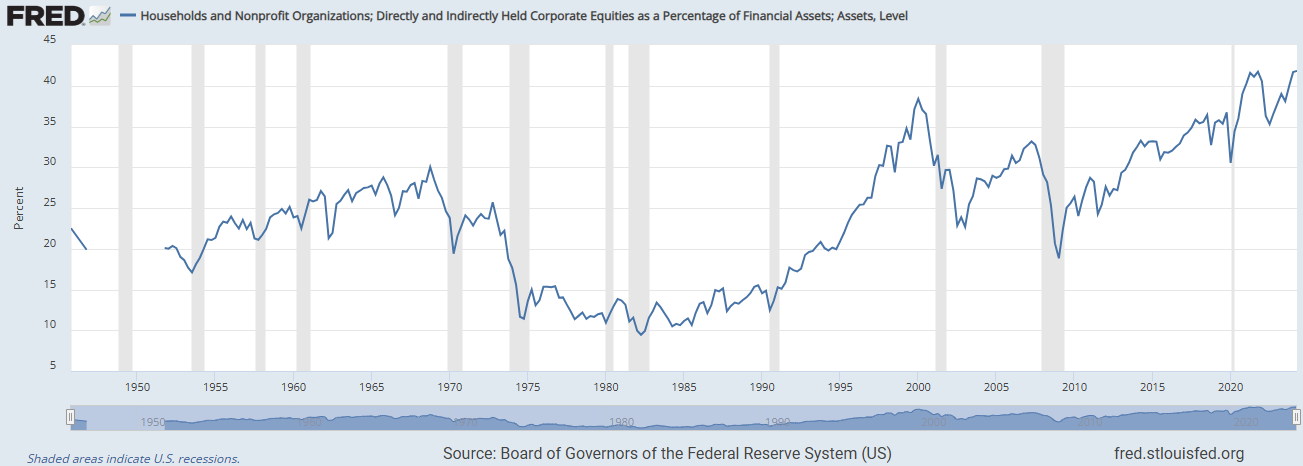

Anche nell’ultimo report del Conference Board, il 56% degli intervistati americani ritiene che i prezzi delle azioni saliranno nei prossimi 12 mesi, un record storico, con il dato sopra il 50% per il secondo mese consecutivo. Inoltre, il rischio percepito in diminuzione sta spingendo anche gli investitori più prudenti a entrare nel mercato azionario, aumentando la domanda di titoli. Non sorprende, quindi, che la quota di attività finanziarie degli americani investita in azioni pubbliche sia su massimi storici.

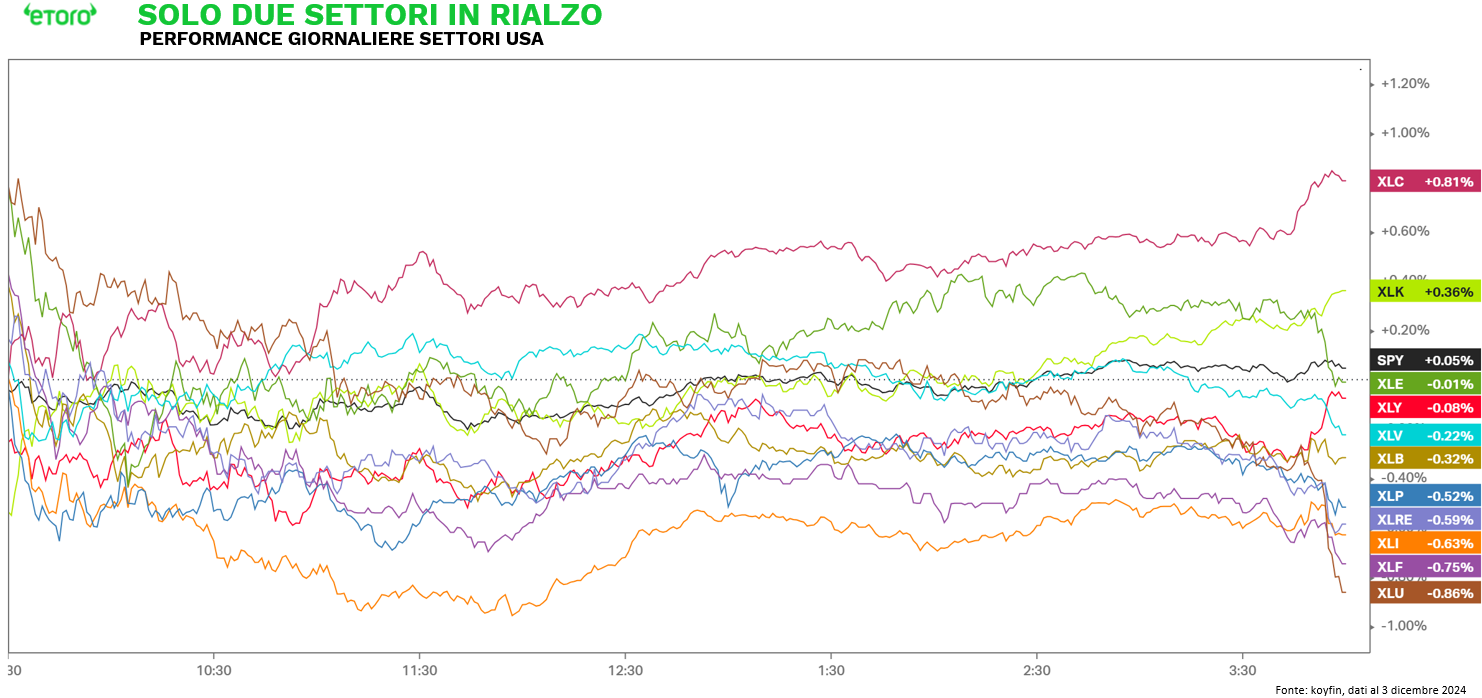

Tuttavia, nonostante i rialzi e valori su massimi storici, il principale indice americano S&P 500 è sì salito per la terza seduta consecutiva, ma come ieri avevamo riportato la partecipazione è stata minore, con ancora una volta più componenti in calo che in rialzo. Il rally ristretto e limitato ha visto la tecnologia XLK e i servizi di comunicazione XLC (i quali insieme incidono per il 40.81% del paniere) come gli unici due settori S&P 500 a registrare un andamento positivo nella giornata, nella seduta di lunedì erano solo 3. I settori dei servizi di pubblica utilità e della finanza sono stati i maggiori ribassi.

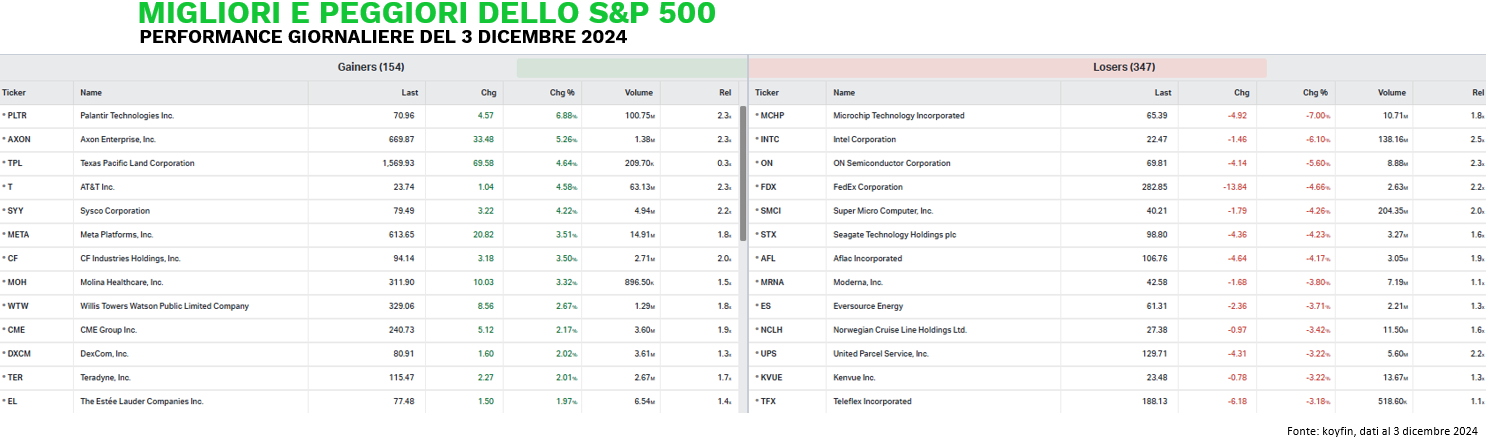

Nonostante la forte performance della tecnologia, due società di semiconduttori erano in fondo alla classifica S&P 500. Intel è crollata del 6,1% poiché i mercati continuano a dubitare delle prospettive di ripresa dell’azienda dopo l’uscita del suo CEO, e Microchip Technology è crollata del 7% dopo aver annunciato la chiusura di una fabbrica in Arizona a causa della debole domanda. All’altro estremo dello spettro, Palantir è stato il titolo S&P 500 con la performance migliore, guadagnando il 6,9% dopo aver migliorato la sua capacità di vendere servizi cloud al governo degli Stati Uniti.

I titoli ciclici continuano a brillare, sovraperformando ancora una volta i titoli difensivi e consolidando una tendenza che dura ormai da due anni. Contestualmente, il VIX, indicatore della volatilità percepita, è sceso ulteriormente a 13,31, uno dei livelli più bassi degli ultimi tempi. Questo quadro riflette un ambiente macroeconomico favorevole e un ottimismo diffuso, alimentato dalle aspettative di stabilità e crescita legate alla nuova amministrazione statunitense. Gli investitori, incoraggiati da questo clima di fiducia, stanno aumentando l’esposizione al rischio, spingendo i principali indici azionari a nuovi massimi storici. Tuttavia, l’attenzione ora si sposta sui dati Nonfarm Payrolls (NFP) attesi venerdì, che potrebbero offrire nuovi spunti sulla direzione del mercato. Nel frattempo, i dati pubblicati ieri con il report JOLTS hanno già fornito segnali positivi: le offerte di lavoro sono aumentate a 7,7 milioni in ottobre, superando sia le aspettative che il dato del mese precedente, entrambi attestati a 7,4 milioni. Anche le dimissioni volontarie (quits) sono salite a 3,3 milioni, un indicatore di forte fiducia dei lavoratori nella disponibilità di nuove opportunità. I licenziamenti, invece, sono rimasti sostanzialmente invariati. Il rapporto tra offerte di lavoro e disoccupati in cerca di occupazione si è mantenuto stabile a 1,11, in linea con la media degli ultimi cinque mesi. A conferma della solidità dell’economia statunitense, il modello GDPNow della Fed di Atlanta prevede una crescita del PIL reale del +3,2% nel quarto trimestre 2024, segnalando una dinamica economica ben lontana da ipotesi di rallentamento.

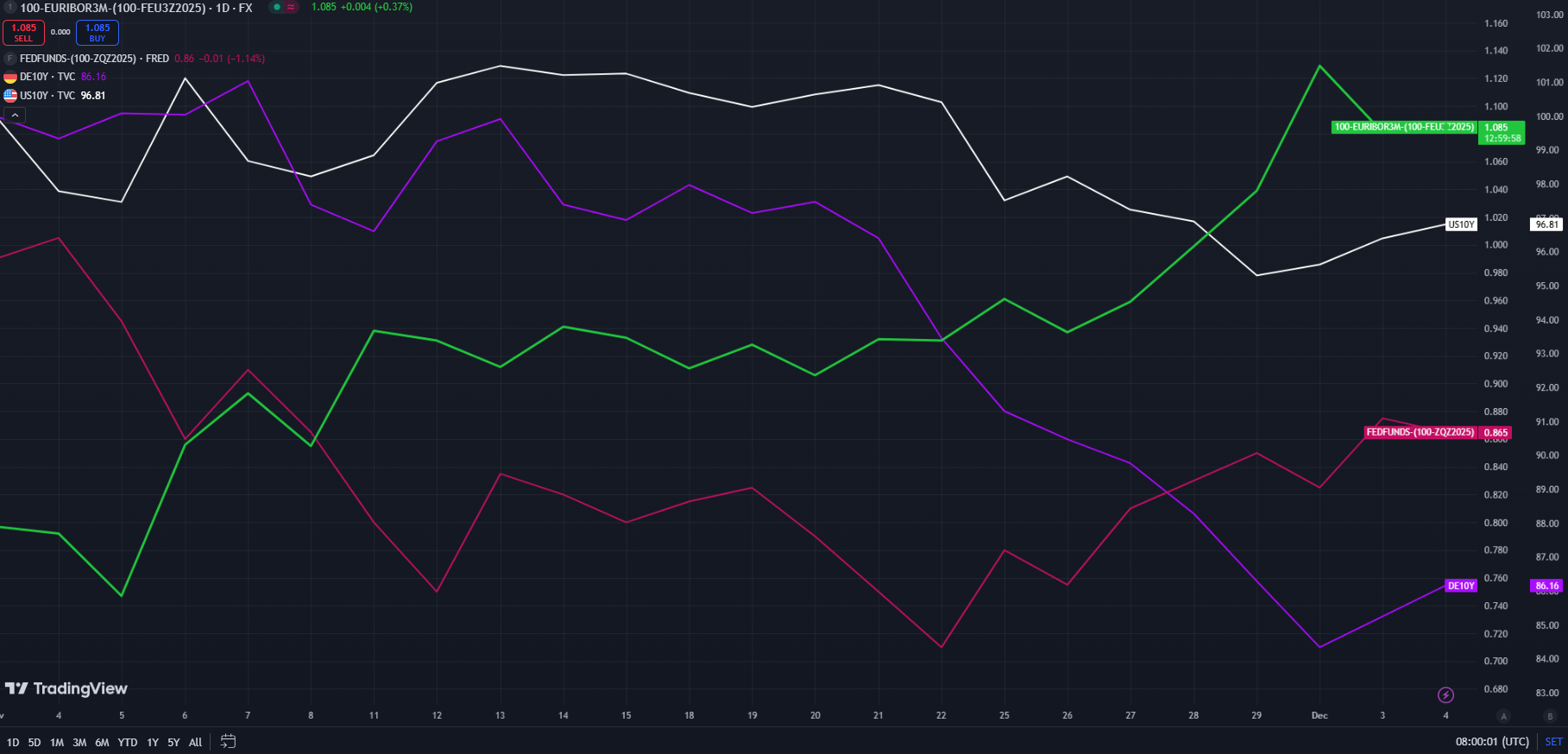

In Europa, il quadro appare decisamente meno ottimistico rispetto agli Stati Uniti. Il grafico mostra chiaramente come stia crescendo la divergenza tra le politiche monetarie delle due sponde dell’Atlantico: negli Stati Uniti, le aspettative di tagli dei tassi entro dicembre 2025 restano stabili o in lieve diminuzione (linea rossa a 0.865), mentre in Europa aumentano in modo significativo (linea verde a 1.085). Questo ha innescato una correzione più marcata nei rendimenti dei titoli decennali tedeschi (linea viola) rispetto agli omologhi americani (linea bianca). La dinamica riflette due economie che viaggiano a velocità diverse. Da un lato, gli Stati Uniti mostrano resilienza economica, sostenuti da una crescita robusta e una piena occupazione. Dall’altro, l’Europa fatica a mantenere il passo, con segnali di debolezza che spingono la BCE verso un approccio più accomodante. La divergenza monetaria rimane, quindi, un tema centrale per i mercati, con effetti evidenti sui rendimenti obbligazionari e sui tassi di cambio.

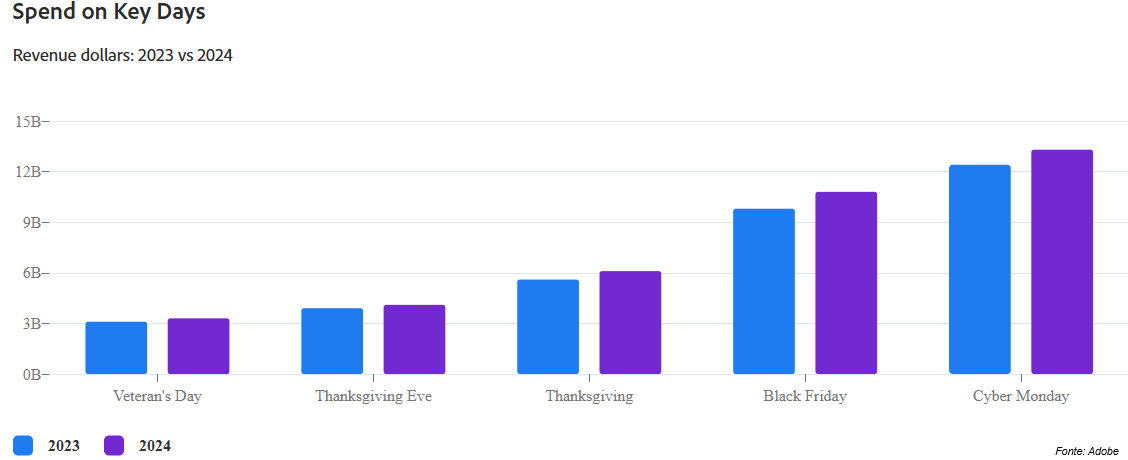

L’economia statunitense continua a beneficiare del suo principale motore: il consumo. Gli ultimi dati pubblicati da Adobe sulle vendite online durante i cinque giorni delle festività (Thanksgiving, Black Friday e Cyber Monday) mostrano un nuovo record storico. Le vendite online nelle giornate dell vigilia del Ringraziamento, del Thanksgiving, Black Friday e il Cyber Monday hanno raggiunto i 34,3 miliardi di dollari, segnando un aumento dell’8% rispetto allo stesso periodo del 2023.

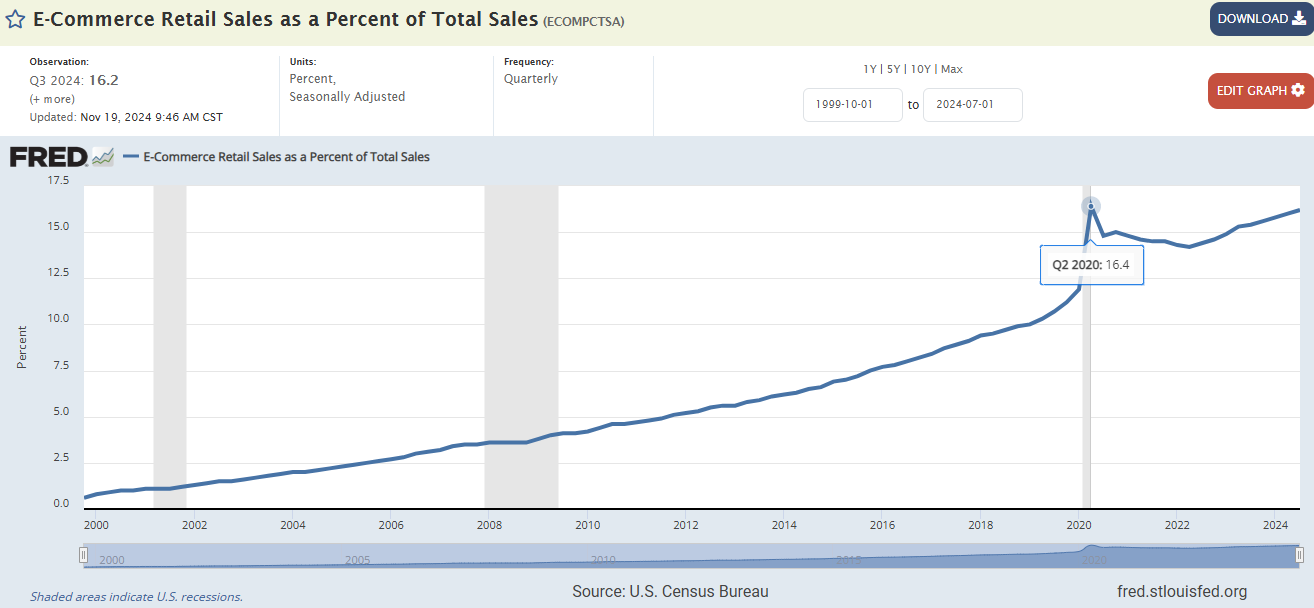

L’e-commerce si conferma un pilastro della crescita. Nel terzo trimestre del 2024, le vendite online hanno rappresentato il 16,2% delle vendite al dettaglio totali, avvicinandosi al massimo storico del secondo trimestre 2020, durante il periodo COVID. Dopo una fase di normalizzazione post-pandemia, la tendenza è chiara: l’e-commerce sta continuando a guadagnare terreno rispetto ai negozi fisici e potrebbe raggiungere una nuova quota record in questa stagione delle festività.

La Cyber Week (dal Black Friday al Cyber Monday) ha messo in evidenza un cambiamento strutturale nei comportamenti dei consumatori, con un ruolo sempre più dominante del digitale. Tra le novità più rilevanti, spicca il predominio del mobile: il 53% delle transazioni online è stato completato tramite dispositivi mobili, in aumento rispetto al 51% del 2023. Questo cambiamento è guidato da piattaforme sempre più efficienti e da esperienze di pagamento più rapide, che rendono lo shopping via smartphone semplice e intuitivo (Shein e Temu insegnano).

La combinazione di vendite record, una crescente preferenza per il mobile e un’espansione continua dell’e-commerce sottolineano come il consumo digitale stia trasformando il panorama economico statunitense, rafforzando l’idea che il commercio online sarà un protagonista sempre più centrale nel futuro del retail.

Appuntamenti odierni: Oggi, il voto di sfiducia contro il primo ministro francese Michel Barnier è atteso al centro della scena. Con il partito di Marine Le Pen che ha dichiarato il suo sostegno alla mozione, il crollo del governo appare sempre più probabile entro questa sera. Questo scenario metterà il presidente Macron di fronte al compito delicato di nominare un nuovo primo ministro capace di superare futuri voti di sfiducia nell’Assemblea nazionale. Tuttavia, l’attuale impasse politica in Francia sembra destinata a proseguire, rendendo improbabile l’approvazione di grandi riforme a breve termine.

Sul fronte economico, il pomeriggio offre una serie di dati chiave da monitorare. Negli Stati Uniti sono attesi i dati ADP sull’occupazione privata e l’indice ISM dei servizi di novembre. I dati ADP potrebbero fornire un’indicazione preliminare su cosa aspettarsi dal report NFP di venerdì, mentre le richieste di disoccupazione settimanali hanno già evidenziato un mercato del lavoro solido. L’attenzione sull’ISM sarà alta, soprattutto dopo il forte rialzo del PMI servizi pubblicato nei giorni scorsi. A chiudere la giornata, il presidente della Fed, Jerome Powell, parteciperà a un’intervista organizzata dal New York Times, che potrebbe offrire spunti sulla politica monetaria futura.

Nell’ Eurozona i riflettori si spostano sulla pubblicazione finale degli indici PMI servizi e compositi di novembre. Le letture flash dei PMI hanno già innescato significative reazioni di mercato, con valori in calo in tutte le principali economie. I dati definitivi saranno attentamente analizzati per eventuali sorprese.