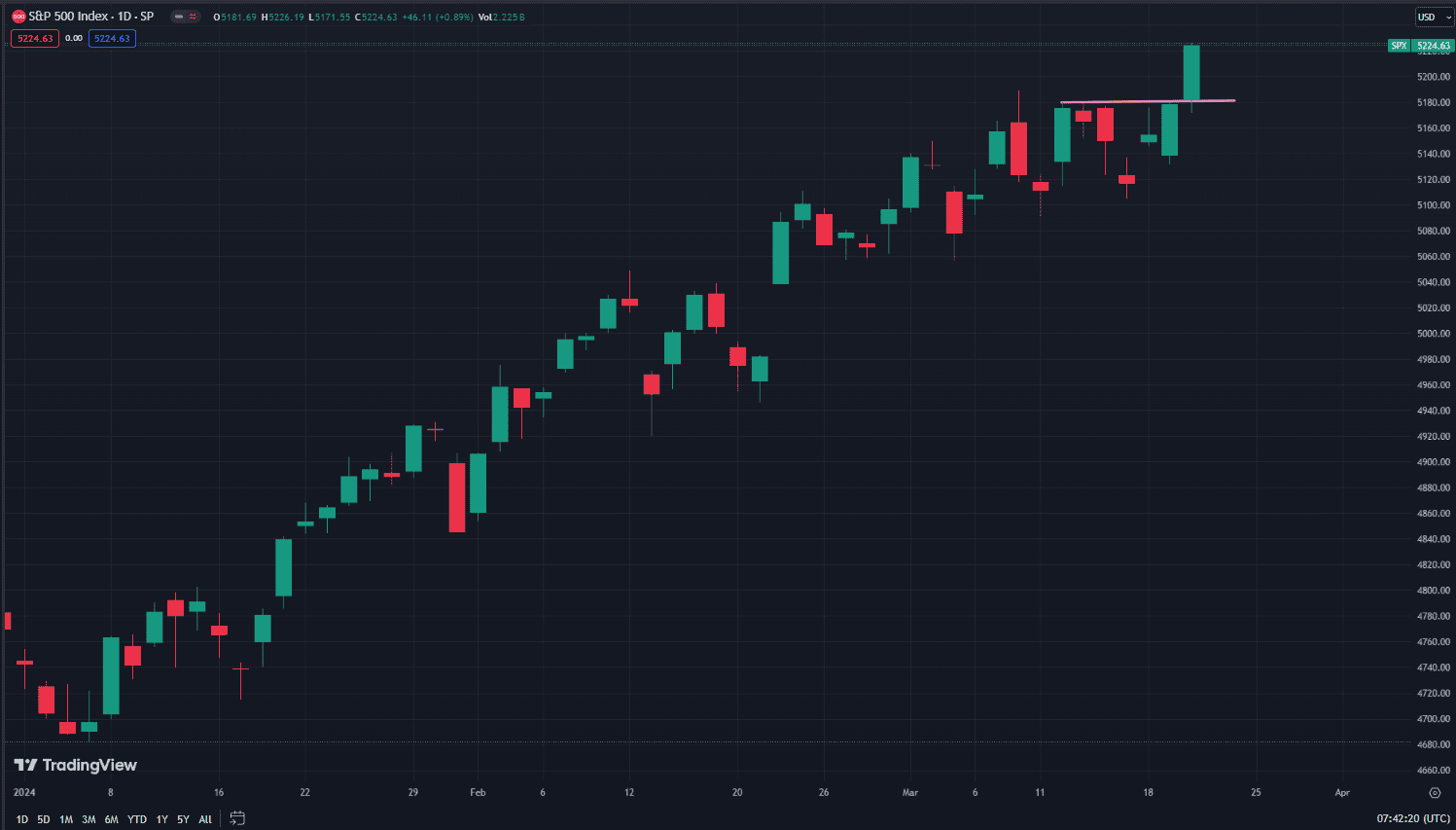

Nuovo massimo storico per Wall Street, il diciannovesimo nelle 54 sedute del 2024, equivalente a una media di un nuovo record ogni 3 giorni. Da inizio anno, il Fear&Greed, calcolato dalla CNN, ha costantemente riportato valori di avidità (o estrema avidità), oscillando da un minimo di 57 a un massimo di 80. Nonostante le potenziali motivazioni per una correzione, come un significativo ridimensionamento dei tagli dei tassi d’interesse – non tanto nel numero, passando da 7 a 3, ma nel loro ammontare, con un possibile taglio complessivo di 160 punti base rispetto all’attuale 75 – e le nuove preoccupazioni riguardanti il sistema bancario regionale americano, fino al profit warning di ieri da Kering, gli investitori hanno continuato ad acquistare, sostenuti da una visione ottimistica, trimestrali superiori alle attese e rinnovato interesse per l’Intelligenza Artificiale.

Le azioni statunitensi a grande capitalizzazione sono in testa, con un guadagno di oltre il 9%, mentre lo stile growth IWF (+1.8% di sovraperformance sul S&P 500) ha superato quello value IWD (-2.7%). I settori dei servizi di comunicazione sono stati i leader, con un rialzo a due cifre sull’anno, seguiti dai solidi guadagni dei settori finanziario, energetico e industriale. Al contrario, i settori dell’immobiliare e dei servizi di pubblica utilità hanno mostrato debolezza sia nel 2024 che nell’ultimo anno. Questi dati evidenziano l’importanza della diversificazione degli investimenti, la quale potrebbe essere maggiormente premiata nel tempo, considerando che le attese per una leadership del mercato e delle asset class che vada oltre le grandi tecnologiche rimangono salde, soprattutto con l’avanzare del mercato rialzista.

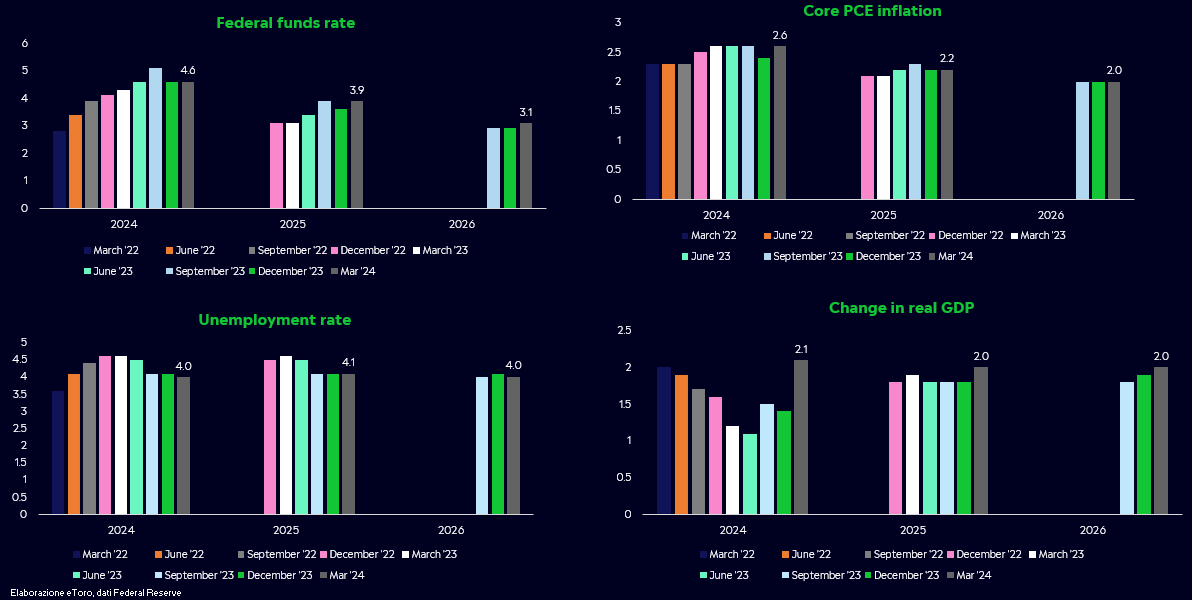

L’analisi delle nuove previsioni del FOMC, giunte ieri, ha confermato questa tendenza. Con l’inflazione in diminuzione e i tagli dei tassi d’interesse confermati per quest’anno, l’economia ha riportato una decisa revisione al rialzo. Inoltre, il mercato del lavoro mostra una forza tale da non sembrare più intimorire i banchieri. In questo contesto, non sorprende che ieri il Russell 2000 abbia sovraperformato gli altri listini americani.

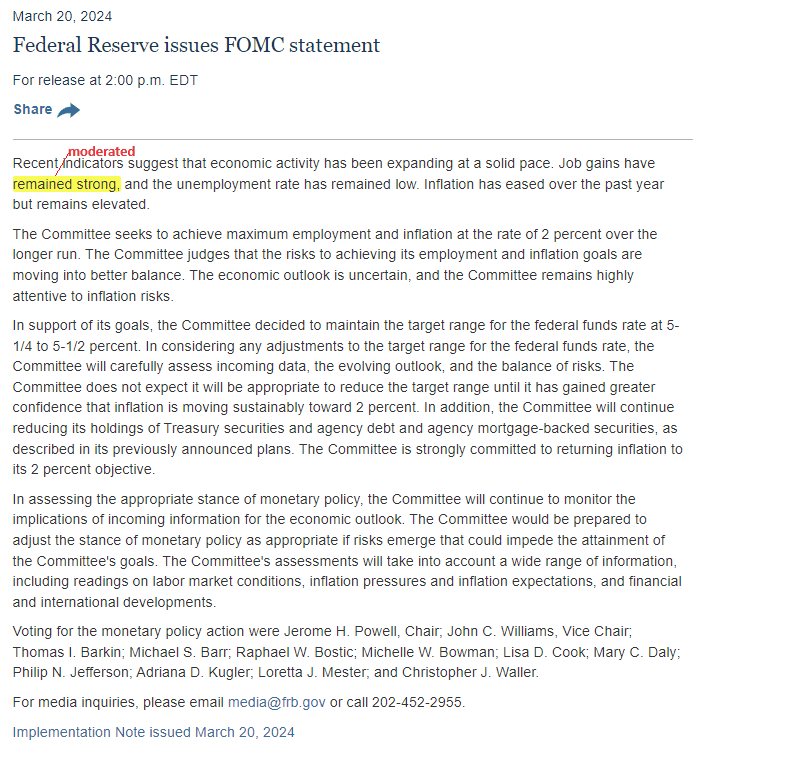

Analizzando attentamente la dichiarazione del FOMC, si nota che solo una parola è stata modificata rispetto allo stesso documento di gennaio. Questa parola è l’aggettivo utilizzato per descrivere il mercato del lavoro, che è passato da “moderated” a “remained strong”.

Wall Street era in attesa dell’evento, scambiando vicino al massimo storico, con una sorta di resistenza dovuta all’assenza del nulla osta da parte di Powell. Tuttavia, ieri la bandiera verde ha dato il via al rally, con Wall Street che ha accelerato al rialzo dopo aver iniziato a scambiare intorno alla parità, rompendo così la resistenza.

La decisione della Federal Reserve di mantenere i tassi di interesse invariati ha rispecchiato le aspettative della maggior parte di Wall Street. Tuttavia, gli investitori e gli economisti hanno atteso con trepidazione informazioni più dettagliate riguardo al numero e ai tempi dei possibili tagli dei tassi nel corso dell’anno, specialmente dopo la recente serie di dati sull’inflazione che hanno sorpassato le previsioni. La risposta alla prima domanda è arrivata con la pubblicazione del “dot plot” aggiornato della Fed, che offre una panoramica delle previsioni di politica monetaria di ciascun membro per il futuro. Le previsioni non hanno subito modifiche rispetto a dicembre: la maggior parte dei funzionari prevede un tasso di federal funds compreso tra il 4,5% e il 4,75%, in ribasso rispetto all’attuale intervallo tra il 5,25% e il 5,5%. Per quanto riguarda la seconda domanda, il presidente della Fed Jerome Powell non ha fornito una risposta definitiva durante la successiva conferenza stampa. Ha sottolineato che la banca centrale continuerà ad adottare un approccio basato sui dati nei confronti dei potenziali tagli dei tassi, prendendo decisioni riunione dopo riunione. Secondo le previsioni dei trader di futures del CME Group, c’è una probabilità del 68% che il primo taglio dei tassi avvenga a giugno, rispetto al 56% registrato un giorno fa. Questo indica un aumento della percezione di probabilità di un taglio dei tassi nel prossimo futuro da parte del mercato.

Se la propensione al rischio torna a crescere allo stesso tempo il calo dei rendimenti (e del tasso reale) hanno inoltre sostenuto gli acquirenti di oro. Il metallo giallo aggiorna così i suoi massimi storici, evidenziando la correlazione tra l’euforia dei mercati e la ricerca di sicurezza degli investitori in uno degli asset rifugio per eccellenza. Tuttavia, è interessante notare che nonostante questo trend positivo per l’oro, ci sono state uscite significative dai suoi ETF. Ad esempio, il fondo GLD ha registrato un’uscita di 2.56 miliardi di dollari e l’attivo sotto gestione è sceso da 58.38 miliardi a 58 miliardi di dollari.

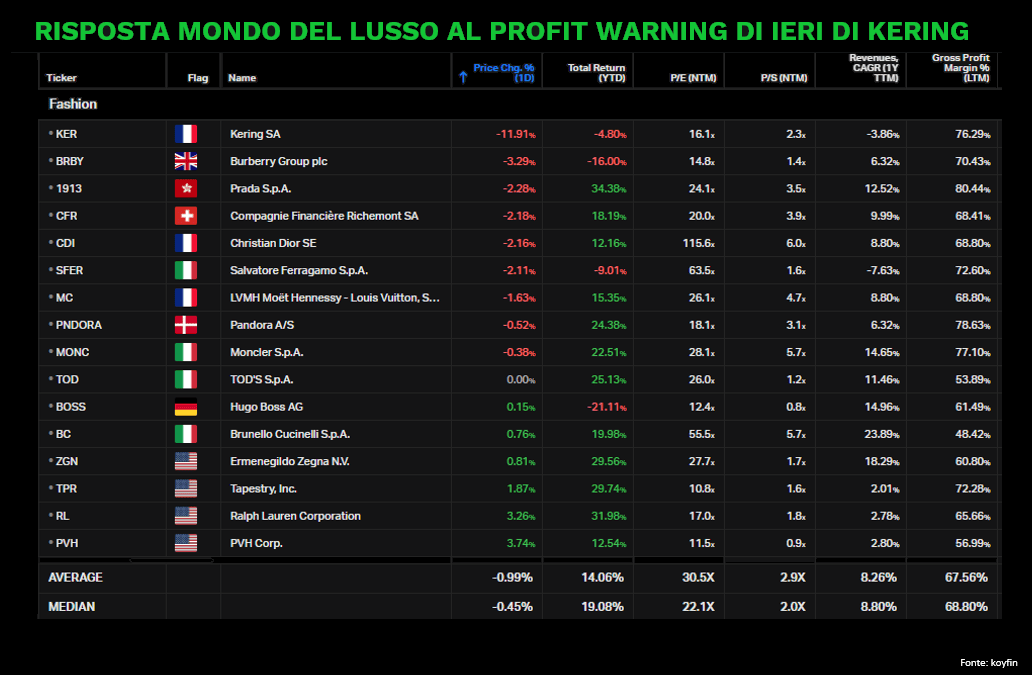

In conclusione, l’evoluzione del settore della moda ha destato un’attenzione significativa, specialmente dopo il calo del 11.9% registrato ieri da Kering a seguito del suo profit warning. Tuttavia, la reazione generale dei mercati è stata sorprendentemente positiva. Nonostante i ribassi anche di Burberry, Prada, Richemont, Dior, Ferragamo, LVMH e Moncler, i titoli di Wall Street hanno compensato le perdite con una flessione media e mediana rispettivamente del 1% e dello 0.45%. Questo suggerisce che, almeno per il momento, non vi è stata una reazione generalizzata di paura o preoccupazione riguardo al settore della moda.