Tutto ruota interno agli Stati Uniti e le preoccupazioni sul credito e sulla dimensione del debito pubblico americano, a seguito del downgrade da parte di Fitch, non potevano non ripercuotersi sui listini globali, i quali hanno ieri assistito a correzioni generali. L’ampio indice S&P 500 ha chiuso in ribasso del’1,38%, una flessione superiore al punto percentuale che mancava dal 23 maggio (ovvero 86 giorni). Tuttavia, la vendita non si è tramuta in panico, con la correzione che persino si posiziona all’ottavo posto delle maggiori vendite di questo 2023.

Questo suggerisce che la diminuzione potrebbe essere stata più il risultato di una generale cautela degli investitori e forse di una presa di profitto dopo recenti guadagni significativi, piuttosto che di una nuova minaccia derivante dal downgrade degli Stati Uniti, il quale ha contribuito a creare un tono di avversione al rischio. È importante considerare il contesto del rally del mercato azionario, caratterizzato da una bassa volatilità e da un pullback del 5% che non si verificava da circa cinque mesi. I momenti di pausa, e persino le occasionali correzioni, non solo sono normali, ma possono essere potenzialmente benefiche nel contesto generale del mercato azionario.

A complicare il quadro statunitense ci hanno poi pensato altri attori. In primis il Tesoro del Stati Uniti ha accelerato l’emissione di debito per procedere al suo rifinanziamento, dopo le note problematiche vicende del debt ceiling. Il Tesoro ha infatti dichiarato che la prossima settimana venderà 103 miliardi di dollari di titoli a lungo termine nelle cosiddette aste di rimborso trimestrali, un importo superiore ai 96 miliardi di dollari dello scorso trimestre e leggermente al di sopra delle stime di 102 miliardi di dollari. Sono inoltre previste vendite più consistenti di debito in tutto lo spettro delle scadenze: “Sebbene queste modifiche rappresentino un progresso sostanziale verso l’allineamento delle dimensioni delle aste alle esigenze di finanziamento a medio e lungo termine, probabilmente saranno necessari ulteriori aumenti graduali nei trimestri futuri”. L’annuncio ha così contribuito al crollo dei Treasury che ha portato i rendimenti decennali ai livelli più alti da novembre 2022.

In aggiunta a ciò, ad alimentare le pressioni ci ha poi pensato l’ultima lettura del mercato del lavoro (rapporto ADP sui salari) che ha mostrato una crescita dei posti di lavoro più rapida del previsto per il mese. Ciò evidenzia come una parte del movimento della giornata potrebbe essere attribuibile alle preoccupazioni persistenti che la resistenza dell’economia possa richiedere ulteriori rialzi dei tassi della Fed, in attesa di maggiori conferme con le pubblicazioni sul mercato del lavoro americano attese questo venerdì.

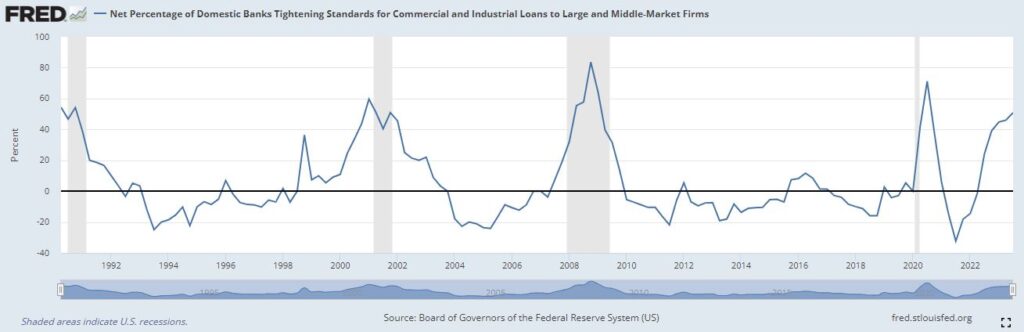

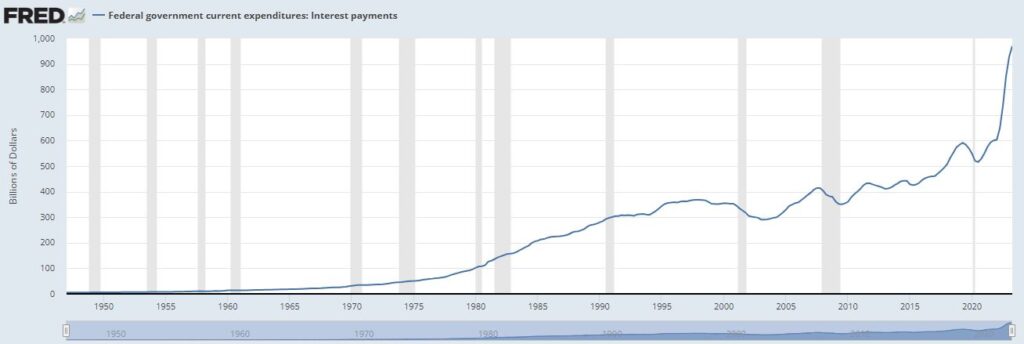

Debito che resterà fondamentale monitorare, in un contesto di stringimenti delle condizioni di finanziamento

accompagnate dai livelli record del debito federale e, di pari passo, degli interessi (prossimi a raggiungere la cifra record di 1000 miliardi di dollari all’anno)

e con il tasso di interesse medio delle carte di credito che ha raggiunto il record del 20,69%, accompagnato da un rialzo del tasso di morosità sui prestiti con carta di credito (quest’ultimo tuttavia ancora al di sotto dei livelli pre pandemici)

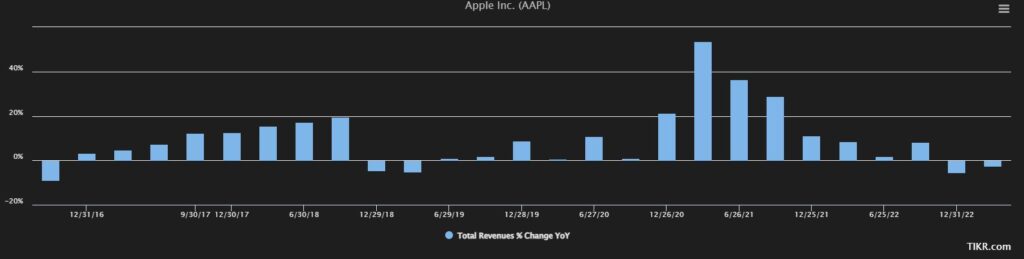

Nella giornata odierna, l’attenzione si sposterà in Europa con il focus sull’inflazione alla produzione per l’area Euro e soprattutto sulla decisione dei tassi da parte della Bank of England, dove si prevede un rialzo dei tassi di 25 punti base. Negli Stati Uniti, gli occhi saranno puntati soprattutto su Apple e Amazon. Per la società di Cupertino, si prevede il terzo trimestre consecutivo di crescita degli utili in calo su base annua, un dato che sarà attentamente monitorato dagli investitori e dagli analisti.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.