Prosegue il rimbalzo sui mercati azionari che, grazie all’inflazione (ieri relativa all’indice dei prezzi alla produzione), trova nuova linfa di questo rally natalizio. Minori pressioni sull’inflazione che si traducono in maggiori speranze di una riduzione del percorso di rialzi intrapreso dalla Fed.

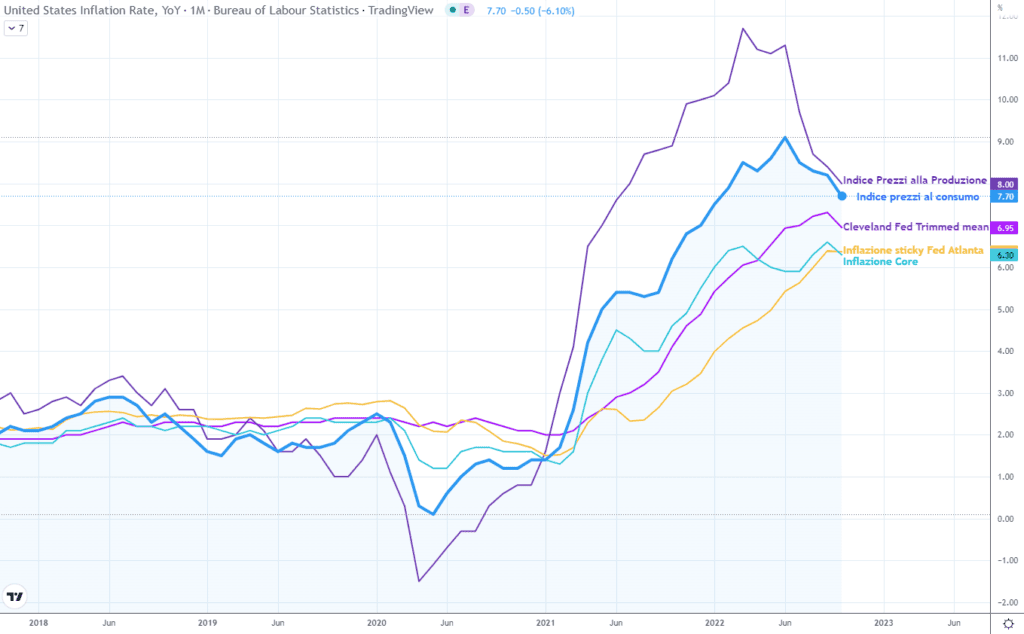

In una giornata caratterizzata dal summit G20 di Bali, dove a parole ancora non si vedono i fatti – soprattutto in tema Russia e Cina – a tenere al banco gli umori degli investitori asiatici ci ha pensato Pechino con le sue ultime revisioni in tema politica Zero – Covid, nonostante letture macroeconomiche negative soprattutto sul fronte delle vendite al dettaglio. In Europa i dati sull’inflazione francese e spagnola, si sono attestate sulle rispettive attese, così come la crescita del PIL europeo per il terzo trimestre. In deciso miglioramento, sebbene ancora a valori negativi, il sentiment tedesco ZEW. Ad ogni modo, ad offrire nuovo gas alla ripartenza degli acquisti sui mercati azionari ci ha pensato il rapporto di ieri sull’indice dei prezzi alla produzione statunitense, migliore del previsto, che ha offerto ulteriori prove della moderazione delle pressioni inflazionistiche. Come possiamo osservare dal grafico sottostante, si osserva una tendenza di correzione sui rialzi inflazionistici sui diversi parametri: dall’indice dei prezzi alla produzione, al consumo, alla media della Fed di Cleveland fino all’inflazione al consumo core. Unico dato che ancora non ha mostrato segnali di correzioni è quello dell’inflazione “sticky” della Fed di Atlanta, il quale tuttavia ha evidenziato un importante rallentamento.

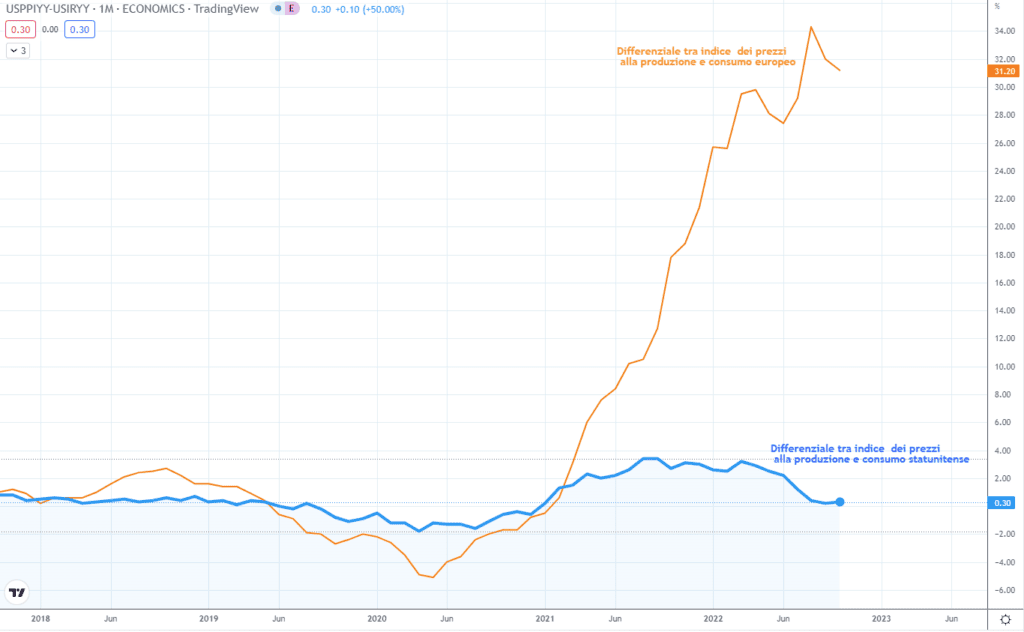

Europa che festeggia sulla scia del ritrovato umore di oltreoceano, ma attenzione. Mentre gli Stati Uniti riportano un deciso rallentamento sulle pressioni inflazionistiche, l’Europa mostra ancora decisi valori al rialzo. Soprattutto un differenziale tra l’indice dei prezzi alla produzione e al consumo 104 volte quello americano.

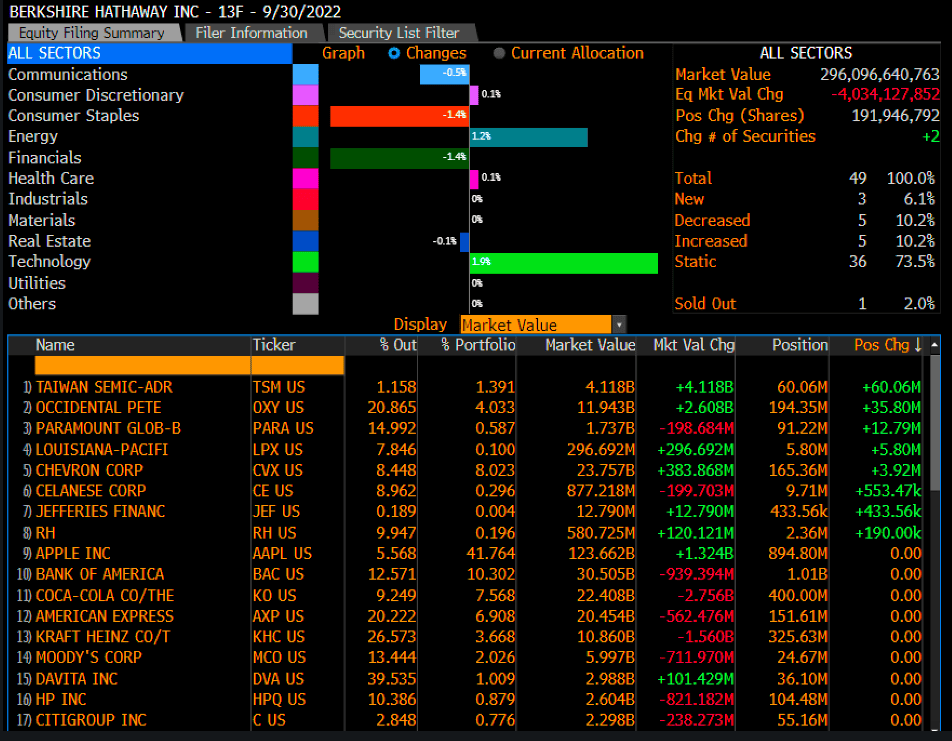

Rialzi sul mercato azionario che si accompagnano con quello obbligazionario, con i rendimenti sui Treasury in decisa contrazione. Investimenti di tipo Growth a sovraperformare, così come i settori delle comunicazioni e dei consumi discrezionali (i più venduti da inizio anno) a guidare gli acquisti. Il recente forte rimbalzo sia delle azioni che delle obbligazioni ci offre un buon promemoria dell’importanza di rimanere investiti in mezzo alla volatilità del mercato. Protagonisti di ieri, inoltre, Warren Buffet e Walmart. Il primo ha evidenziato che Berkshire Hathaway ha acquisito circa 60 milioni, circa una quota di $ 5 miliardi, in Taiwan Semiconductor Manufacturing. Acquisti che hanno generato ottimismo sull’intero comparto dei semiconduttori.

Walmart invece ha dato ieri il via alla stagione delle trimestrali per i grandi rivenditori statunitensi. Pubblicazioni che hanno battuto le attese, offrendo un rialzo di oltre 6 punti percentuali sul titolo e soprattutto confermando quel rallentamento della spesa delle famiglie, ma non un suo esaurimento. Interessante osservare come la società ha registrato una certa debolezza nei settori dell’elettronica, dell’abbigliamento e dei prodotti per la casa, citando una certa sensibilità ai prezzi nel comportamento degli acquirenti.

Oggi negli Stati Uniti l’attenzione del mercato si concentra proprio sulle vendite al dettaglio per il mese di ottobre. Il rallentamento dei consumi rimane una condizione necessaria, sebbene non sufficiente, per un allentamento delle pressioni inflazionistiche. In Europa, nella mattinata il Regno Unito continua a mostrare crescite inflazionistiche, con l’indice dei prezzi al consumo cresciuti dell’11,1% dal 10,1% di settembre (ben al di sopra delle aspettative degli operatori poste al 10,7%) soprattutto a causa dell’aumento delle bollette, nonostante l’introduzione della Garanzia di prezzo dell’energia del governo. Il governatore della Banca d’Inghilterra Bailey è atteso oggi al comitato del Tesoro per rispondere alle domande sulla politica monetaria. Inflazione che sarà protagonista anche in Italia, con le attese di una conferma della lettura preliminare di un’inflazione per ottobre all’11,9%.

Nella giornata sono attesi i discorsi dei governatori della Fed John Williams e Lael Brainard, così come del presidente della SEC Gary Gensler. In Europa, l’attenzione sarà posta soprattutto sulle parole del presidente della BCE Christine Lagarde.

Le preoccupazioni innescate ieri sera dal missile caduto in Polonia, membro NATO, si sono oggi ridimensionate dopo le parole del presidente Biden, il quale ha riportato come risulti improbabile che il missile sia stato lanciato da Mosca. Situazione che allenta pertanto le pressioni di un rischio di allargamento del conflitto e quindi delle preoccupazioni sui mercati finanziari.

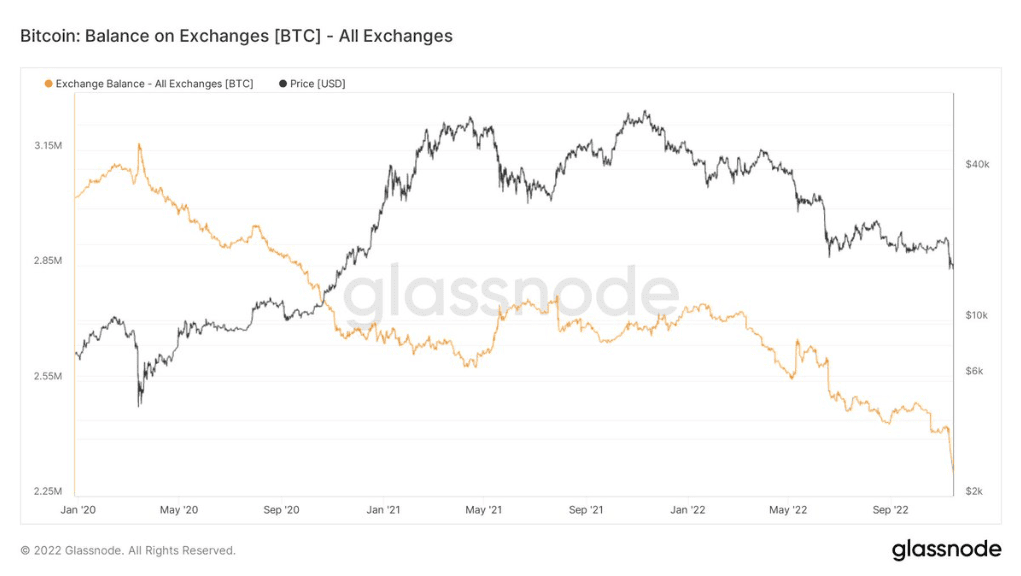

Sul fronte delle criptovalute continua a tenere banco il caso FXT. Bene osservare come il Bitcoin e le altre maggiori criptovalute stiano perfino recuperando parte del terreno perso, nonostante le preoccupazioni che aleggiano sull’intero settore. Exchange che soffrono le preoccupazioni generate dal calo della fiducia, con il saldo di Bitcoin detenuti tra i vari Exchange che ha registrato un deciso deflusso negli ultimi giorni.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.