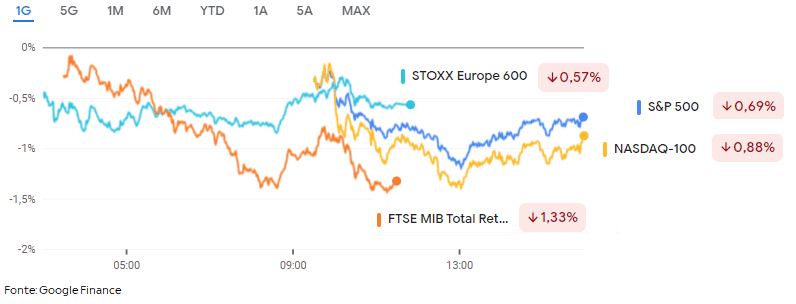

Se in Europa i timori per un rallentamento economico, accompagnato da speculazioni per una politica monetaria ancora più restrittiva, hanno portato al ribasso i listini del Vecchio Continente, con Milano maglia nera (-1,33%), in America sono state proprio letture completamente opposte, che rimarcano la salute dell’economia a stelle e strisce, a spaventare maggiormente gli investitori. Rendimenti obbligazionari che sia in Europa che in America (con quello a due anni tornato sopra il 5%) virano nuovamente al rialzo spingendo al ribasso i listini azionari, con il settore tecnologico e quello legato alla crescita a sottoperformare mentre hanno sovraperformato i difensivi, il Value e gli energetici. In tale contesto settembrino risulta ancora prematuro il cambio di stagione del proprio portafoglio. Tuttavia, resta valido il concetto che bilanciare le esposizioni tra asset orientati alla crescita e quelli di natura difensiva può essere una scelta sensata, soprattutto considerando la volatilità attuale dei mercati.

Negli Stati Uniti, l’indice S&P 500, che rappresenta le grandi società quotate in borsa, sta nuovamente testando importanti livelli di resistenza pre-pandemica rispetto all’indice Russell 2000, che comprende le società di piccola e media capitalizzazione. Questa dinamica è emersa già nel corso dell’anno a maggio, a luglio e ora nuovamente a settembre. Nonostante la presenza di una resistenza tecnica significativa e una crescita economica “modesta”, come evidenziato ieri dai Beige Book della Fed, sarà interessante osservare come gli investitori risponderanno a questa situazione. Le small cap, ovvero le società di piccola e media capitalizzazione, tendono generalmente a sovraperformare le large cap durante periodi di turbolenza economica, come è accaduto in passato (ad esempio, negli anni 1979-1983, 1990-1994 e 1999-2014). Tuttavia, l’attuale loro minor peso nel settore tecnologico sottolinea la forza del rally del 2023, che è guidato principalmente dalle grandi aziende tecnologiche e di grande capitalizzazione. Questa dinamica potrebbe riflettere la fiducia degli investitori nelle blue chip e nelle società di maggiore dimensione, nonostante le sfide economiche attuali.

Le previsioni dell’OCSE confermate ieri per l’Eurozona indicano una crescita dello 0,9% per quest’anno e dell’1,5% per il prossimo anno. L’Organizzazione invita la BCE a mantenere una politica monetaria restrittiva e i governi a prendere decisioni di bilancio che evitino di alimentare l’inflazione. La questione ora è se queste raccomandazioni saranno ascoltate o considerate semplicemente “parole al vento”. Nel frattempo, i messaggi inviati ai mercati continuano a essere discordanti. François Villeroy de Galhau, Governatore della Banca di Francia e membro del consiglio direttivo della BCE, ha sottolineato l’importanza della durata dei tassi elevati della BCE rispetto ai rialzi, suggerendo che potrebbe non esserci un aumento dei tassi a settembre. D’altra parte, il governatore della banca della Slovacchia e membro del consiglio direttivo della BCE, Peter Kazimir, sembra propenso a un ulteriore (probabile) ultimo aumento dei tassi, sostenendo l’idea di “prevenire che curare”. Klaas Knot, presidente di Banca dei Paesi Bassi e membro del Consiglio direttivo della BCE, ha infine affermato che gli investitori che scommettono contro un rialzo dei tassi da parte della BCE la prossima settimana “forse” stanno sottovalutando la probabilità che ciò accada. La divergenza di opinioni all’interno della BCE riflette le complesse sfide economiche e inflazionistiche che l’Eurozona sta affrontando, e sarà interessante vedere come queste divergenze si tradurranno in politiche effettive.

Durante la notte, i dati sul commercio estero cinese relativi ad agosto sono stati migliori delle aspettative, sebbene ancora segnalino una contrazione. Le esportazioni hanno registrato un calo dell’8,8% su base annua, in confronto a una previsione del -9,2%, con una precedente contrazione dell’ordine del -14,5%. Le importazioni hanno evidenziato una diminuzione del 7,3% su base annua, rispetto a una previsione del -9,0%, con una precedente contrazione del -12,4%. In Cina, l’attenzione dei mercati rimane concentrata sul settore immobiliare e sulla fragilità della ripresa economica. Anche se il grande sviluppatore immobiliare Country Garden ha evitato un default al momento, il settore immobiliare continua a costituire una fonte significativa di preoccupazione sia per l’economia cinese che per i mercati finanziari.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.