Se negli Stati Uniti il rinvio dei tagli ha scosso i mercati mercoledì, con le banche regionali (misurato dall’ETF KRE che traccia il settore delle banche regionali) tra le peggiori performer della giornata, il possibile primo taglio dei tassi in Europa ha causato un’agitazione simile, con le banche che hanno guidato il trend negativo della seduta.

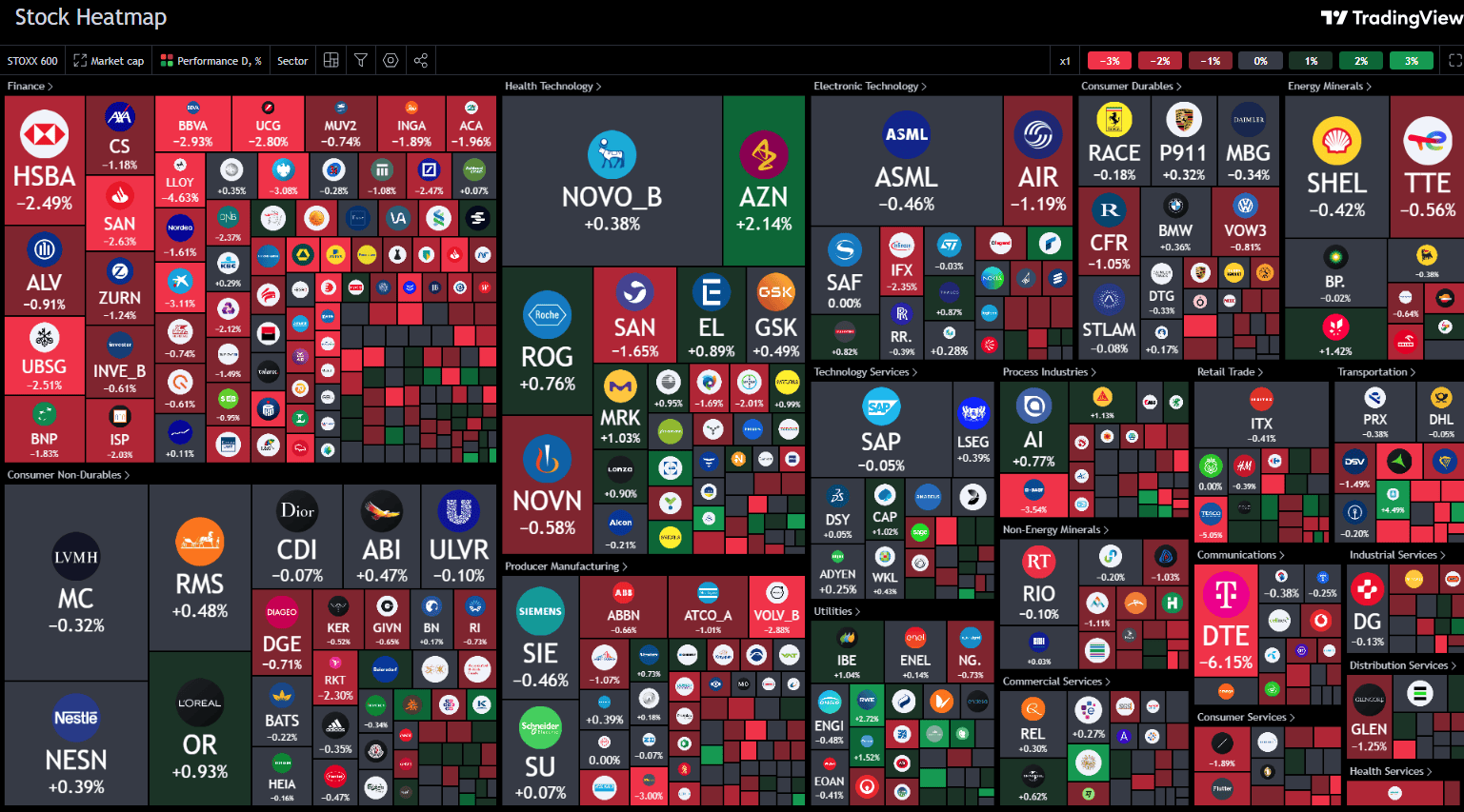

Come sottolineato dalla stessa presidente della BCE Christine Lagarde, le dinamiche ed i risvolti economici in Europa non sono identici a quelli degli Stati Uniti, né tantomeno le risposte delle aziende. Mentre in America la strategia dell'”higher for longer” sta generando impatti significativi sul settore bancario regionale, come evidenziato dai passati fallimenti di Silicon Valley Bank, Signature Bank e Silvergate Bank, in Europa l’aumento dei tassi ha rappresentato un’opportunità per le istituzioni finanziarie, consentendo loro di godere di margini d’interesse più ampi e di bilanci record. Un possibile percorso al ribasso dei tassi non sembra essere stato pertanto ben accolto sui listini europei, a maggior peso bancario, con azioni come UniCredit, BBVA e Santander in calo di quasi il 3%, e listini come Milano e Madrid fanalini di coda nella sessione di ieri sui mercati europei.

Dopo un calo di quasi l’1% nell’S&P 500 mercoledì, causato da un’inflazione più alta del previsto nell’indice dei prezzi al consumo (CPI), i mercati sono risaliti giovedì in seguito a un’inflazione leggermente inferiore alle previsioni nell’indice dei prezzi alla produzione (PPI) di marzo. La tanto attesa rotazione settoriale, supportata dai possibili tagli dei tassi da parte della Fed, sembra essere nuovamente rimandata, come dimostrato dalla performance di ieri. Il Nasdaq ha superato sia l’S&P 500 che il Dow Jones, con il contesto di tassi d’interesse “più alti più a lungo” che ha pesato sui settori del mercato sensibili ai tassi, come l’immobiliare e i servizi di pubblica utilità, così come sui titoli a piccola capitalizzazione. Le parti del mercato con bilanci più grandi e riserve di liquidità, inclusi i giganti tecnologici, hanno invece ottenuto risultati migliori.

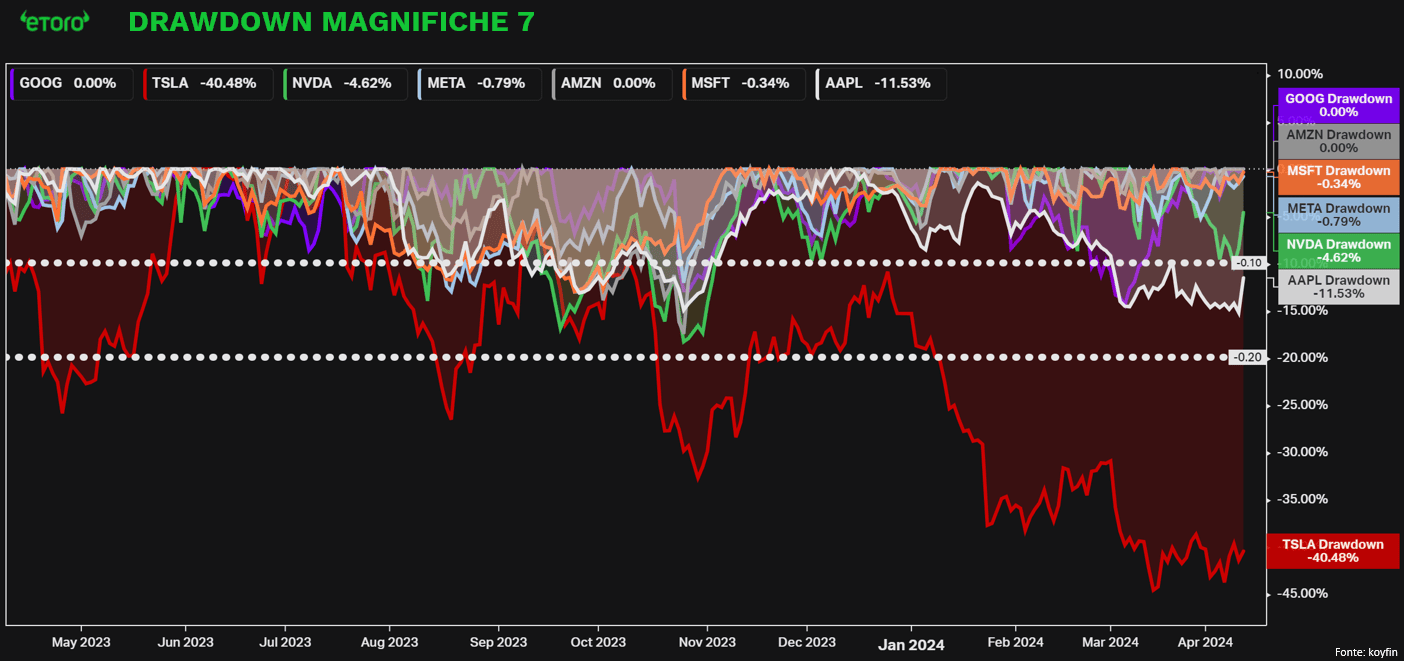

È stato evidente un forte ritorno di forza delle cosiddette “Magnifiche 7“, con tutte le aziende in territorio positivo. Nvidia ha guidato il gruppo con un aumento del 4%, mentre Google, Amazon, Microsoft e Meta scambiano su nuovi massimi storici, o in loro prossimità. Dopo un calo del 10%, Nvidia ha poi recuperato e ha ripreso la sua corsa al rialzo. Apple ha registrato un significativo aumento del prezzo, guidando i guadagni del Dow Jones con un aumento di oltre il 4%. L’annuncio dei piani per una revisione completa della linea di computer Mac, con l’implementazione di processori interni progettati per sfruttare l’intelligenza artificiale, ha suscitato interesse tra gli investitori. Le iniziative legate all’intelligenza artificiale e all’efficienza dei costi hanno anche contribuito a spingere Amazon, che ha concluso la sua seconda striscia più lunga di giorni di negoziazione senza raggiungere un nuovo massimo storico di chiusura, che era durata ben 693 sedute. Tuttavia, Tesla rimane ancora significativamente indietro rispetto ai suoi massimi, registrando un drawdown del 40%.

È interessante notare che i titoli ciclici statunitensi abbiano guidato il rialzo, sovrapassando i titoli difensivi. Questo sottolinea l’importanza di mantenere cautela nell’essere eccessivamente negativi e difensivi, specialmente quando la crescita economica è robusta, nonostante le sfide legate all’inflazione.