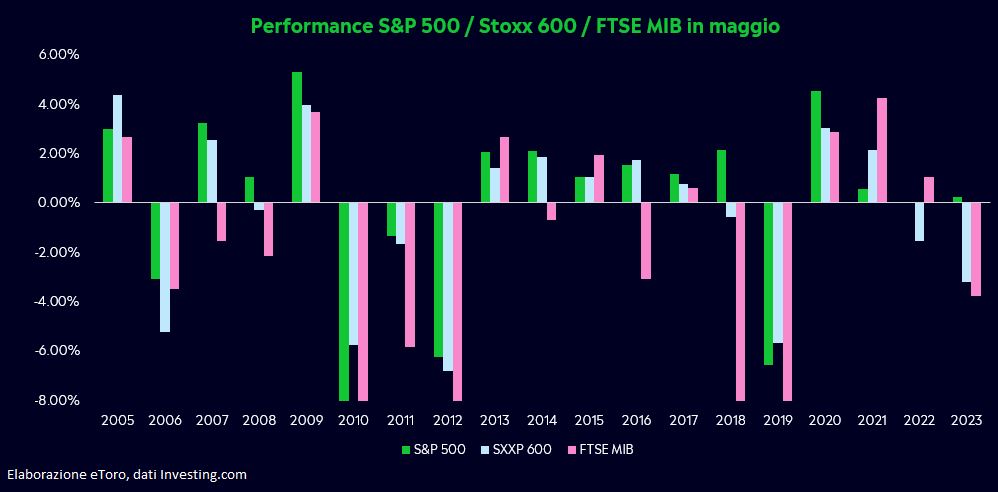

Ad inizio maggio avevamo riportato come il detto “Sell in May and go away” fosse più applicabile in Europa che in America, analizzando la performance degli ultimi 18 anni. Purtroppo, la realtà ha confermato questa tendenza. Come un pesante fardello sulle spalle, il principale indice europeo Stoxx 600 ha chiuso il mese in calo di oltre 3 punti percentuali, segnando il peggior maggio dal 2019. Le vendite hanno contagiato tutti i principali listini del Vecchio Continente, con Londra a guidare la strada dei ribassi con un calo del 5,34%, seguita da Parigi – 5,24% e Milano -3,79%. È stato un periodo difficile per gli investitori europei, che hanno assistito impotenti alla svalutazione dei loro portafogli, mentre le principali preoccupazioni sembravano provenire dall’esterno, con i venti freddi di una ripresa cinese che continua a tardare e con le incertezze americane sul percorso della Federal Reserve.

In contrasto, dall’altro lato dell’Atlantico, una storia diversa si è svolta. Negli Stati Uniti, lo S&P 500 ha mostrato una tenace resistenza, con un modesto aumento dello 0,25%, mentre il Nasdaq 100 ha brillato con un notevole incremento del 7,61%. Come una freccia scoccata verso l’alto, gli indici statunitensi hanno sfidato la debolezza stagionale di maggio e hanno mostrato una forza straordinaria.

La performance positiva dell’S&P 500 negli Stati Uniti si riflette nelle statistiche, con 14 anni su 19 (74% delle volte) in cui il mese di maggio ha chiuso in territorio positivo. In media, l’aumento è stato dello 0,13%, con un valore mediano dell’1,07%. In netto contrasto, l’indice Stoxx 600 ha chiuso il mese di maggio in territorio positivo solo 10 volte su 19 (53% delle volte), registrando un calo medio del -0,42% e un aumento mediano del +0,75%. Questi numeri evidenziano la tendenza di maggio a essere un mese più favorevole per gli investitori statunitensi che per quelli europei.

Mentre gli investitori italiani cercano di destreggiarsi in questo intricato scenario, l’indice FTSE MIB sembra riflettere maggiormente le tradizioni. Come eco del passato, il detto ” Sell in May and go away” ha avuto più successo in Italia, con solo otto mesi positivi negli ultimi 19 anni, ovvero solo il 42% delle volte. Gli investitori italiani hanno registrato un calo medio e mediano rispettivamente del -2,14% e del -1,54%, sottolineando una tendenza più marcata alla debolezza stagionale del mercato italiano.

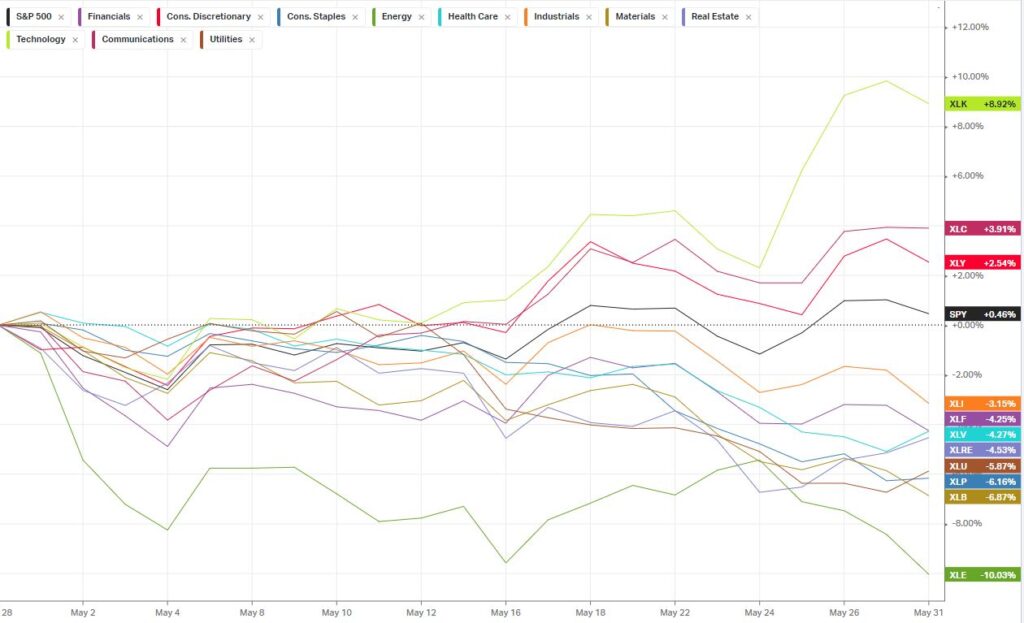

Nell’analisi settoriale degli Stati Uniti è emerso un divario significativo, con i settori Growth che hanno sovraperformato massicciamente i Value a maggio, nonostante l’appiattimento generale dei titoli. La tecnologia, trainata dall’espansione di ChatGPT e Nvidia, ha guidato i guadagni con un notevole +8,92%. Anche i settori delle comunicazioni e dei beni di consumo discrezionali hanno registrato performance positive. Al contrario, il settore dell’energia ha subito un duro colpo -10%, come una fiamma che si è spenta. La diminuzione dei prezzi del petrolio e le incertezze riguardanti la domanda hanno pesato sul settore, causando un calo significativo nella sua performance. Il settore dei materiali ha sperimentato anch’esso una flessione -6.87%.

La giornata di ieri ha dipinto a pieno il contesto di preoccupazioni degli investitori: azioni in calo, Treasury in rialzo, greggio in calo, dollaro in rialzo. Il tutto in un contesto di volatilità del VIX inferiore alla media, a solamente 17,93 punti. Tuttavia, la bassa volatilità accompagnata dai massimi di un anno dello SKEW (158.3 punti) evidenzia un aumento della volatilità implicita nelle opzioni sul mercato azionario. Lo SKEW calcola la differenza tra il prezzo di mercato delle opzioni put out-of-the-money con una scadenza di 30 giorni e un delta del 10%, e il prezzo di mercato delle opzioni call out-of-the-money con una scadenza di 30 giorni e un delta del 10%. Un valore elevato dello SKEW segnala una maggiore aspettativa di eventi estremi di ribasso rispetto a eventi estremi di rialzo. In questo contesto, si potrebbe dire che gli investitori stanno diventando più cauti e stanno cercando di proteggere i propri investimenti attraverso l’acquisto di opzioni put o altri strumenti di protezione.

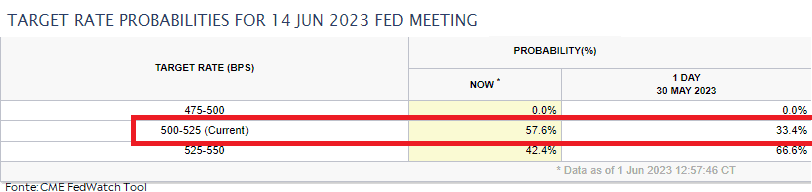

Le azioni globali sono scese ieri in tutte le regioni, con un orientamento verso gli asset difensivi. Le banche sono state particolarmente sotto pressione a causa dei crescenti timori di una potenziale fuga di liquidità dopo il superamento del tetto del debito negli Stati Uniti. Nei prossimi mesi si prevede un’ampia emissione di obbligazioni e una riduzione degli asset della Federal Reserve (QT), con un possibile rischio di liquidità. In questo contesto, le incertezze sulla prossima mossa della Federal Reserve si fanno più marcate, con i mercati che passano dalle scommesse su un rialzo dei tassi di interesse di 25 punti base ad una possibile nuova probabile pausa. Certamente, le dichiarazioni divergenti dei funzionari della Federal Reserve non aiutano, aumentando l’incertezza invece che fornire linee guida.

I commenti della Presidente della Federal Reserve di Cleveland, Mester, hanno offerto una visione positiva della politica della Fed, affermando che la Federal Reserve dovrebbe proseguire con i rialzi dei tassi d’interesse e che non vede motivi convincenti per una pausa. D’altro canto, il Presidente della Federal Reserve di Philadelphia Harker si è detto favorevole a saltare qualsiasi aumento dei tassi di interesse nella prossima riunione del FOMC. Inoltre, il governatore della Federal Reserve Jefferson ha dichiarato che la Fed è propensa a mantenere fermi i tassi di interesse nella prossima riunione del FOMC, sottolineando che questa mossa non dovrebbe essere interpretata come se la Fed avesse raggiunto il tasso massimo per questo ciclo, anche se probabilmente si tratta più di una dichiarazione di cortesia che di una posizione effettiva.

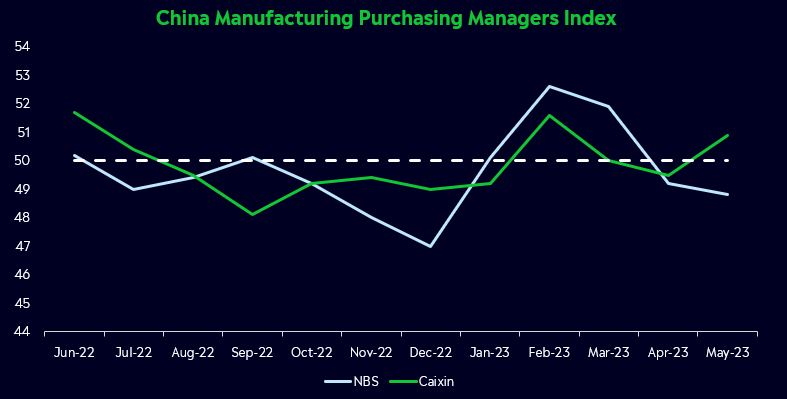

La Camera dei Rappresentanti ha ieri approvato, con un raro accordo bipartisan, l’accordo tra il Presidente Biden e i Repubblicani sul tetto del debito, scongiurando così un default sui titoli del Tesoro USA. La legge passa ora al Senato, dove si prevede che venga approvata. Questo segna la fine dell’incertezza sul tetto del debito per il momento. Buon umore sui mercati asiatici, che si prospetta positivo per quelli europei, questa mattina dopo che il PMI di Caixin ha fatto meglio del NBS di ieri. Ricordando come i primi sono calcolati da Markit e i secondi dalla National Bureau of Statistics of China. Il PMI manifatturiero cinese – Caixin, pubblicato questa mattina, è salito inaspettatamente a 50,9 in territorio di espansione. Dati che non sono nuovi a divergenze, come mostrano le evoluzioni solamente dell’ultimo anno.

Nella giornata odierna, ci saranno importanti dati economici attesi dall’area dell’euro. Uno di questi riguarda l’inflazione flash di maggio, così come i dati sulla disoccupazione. Inizialmente, le previsioni indicavano solo una leggera moderazione dell’inflazione di base, ma i dati preliminari dei singoli paesi sono stati finora migliori delle aspettative.

La Banca Centrale Europea (BCE) pubblicherà anche il verbale della sua riunione politica di maggio. Inoltre, la presidente della BCE, Christine Lagarde, e il ministro delle finanze tedesco, Christian Lindner, sono attesi come relatori in una conferenza.

Saranno inoltre di scena gli indici PMI manifatturieri sia in Europa che negli Stati Uniti. Negli Stati Uniti, si aspettano anche le pubblicazioni del rapporto sull’occupazione nel settore privato ADP. Nonostante le previsioni indichino una moderazione della crescita dell’occupazione, finora gli indicatori anticipatori hanno segnalato una tendenza piuttosto positiva a maggio.

Infine, diverse aziende pubblicano i loro risultati finanziari nella giornata. Tra queste, ci sono Remy Cointreau in Europa e Lululemon, Broadcom, Macy’s e Dell negli Stati Uniti. Sarà interessante monitorare i risultati di queste società e osservare come influenzeranno i mercati finanziari.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.