In una giornata che sembrava destinata a trascorrere senza grandi scossoni, con gli investitori più concentrati su politica, inflazione USA e soprattutto sulle imminenti decisioni di politica monetaria – con la BCE attesa per domani e la Fed il 18 settembre – i mercati hanno comunque offerto spunti di riflessione interessanti.

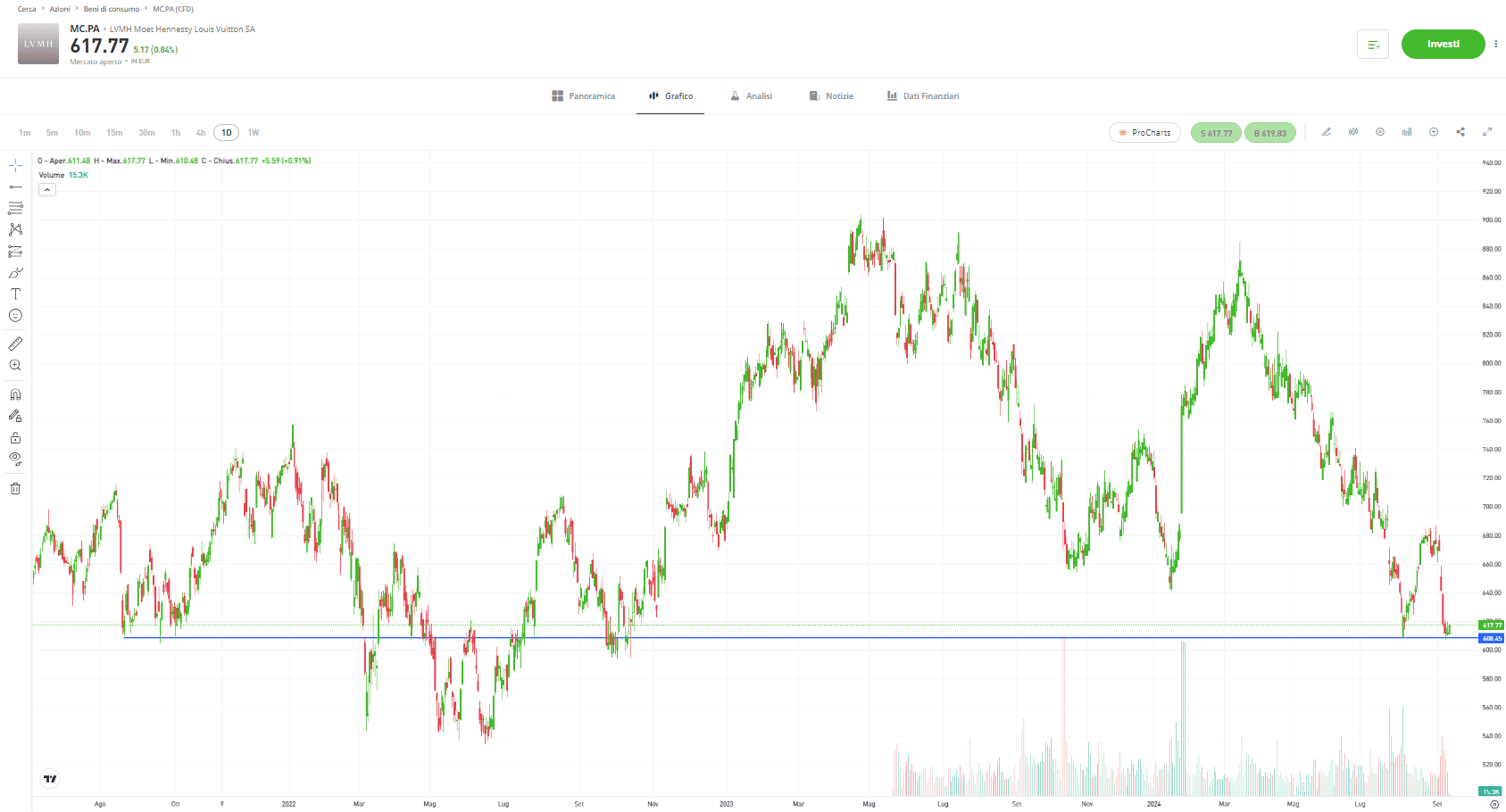

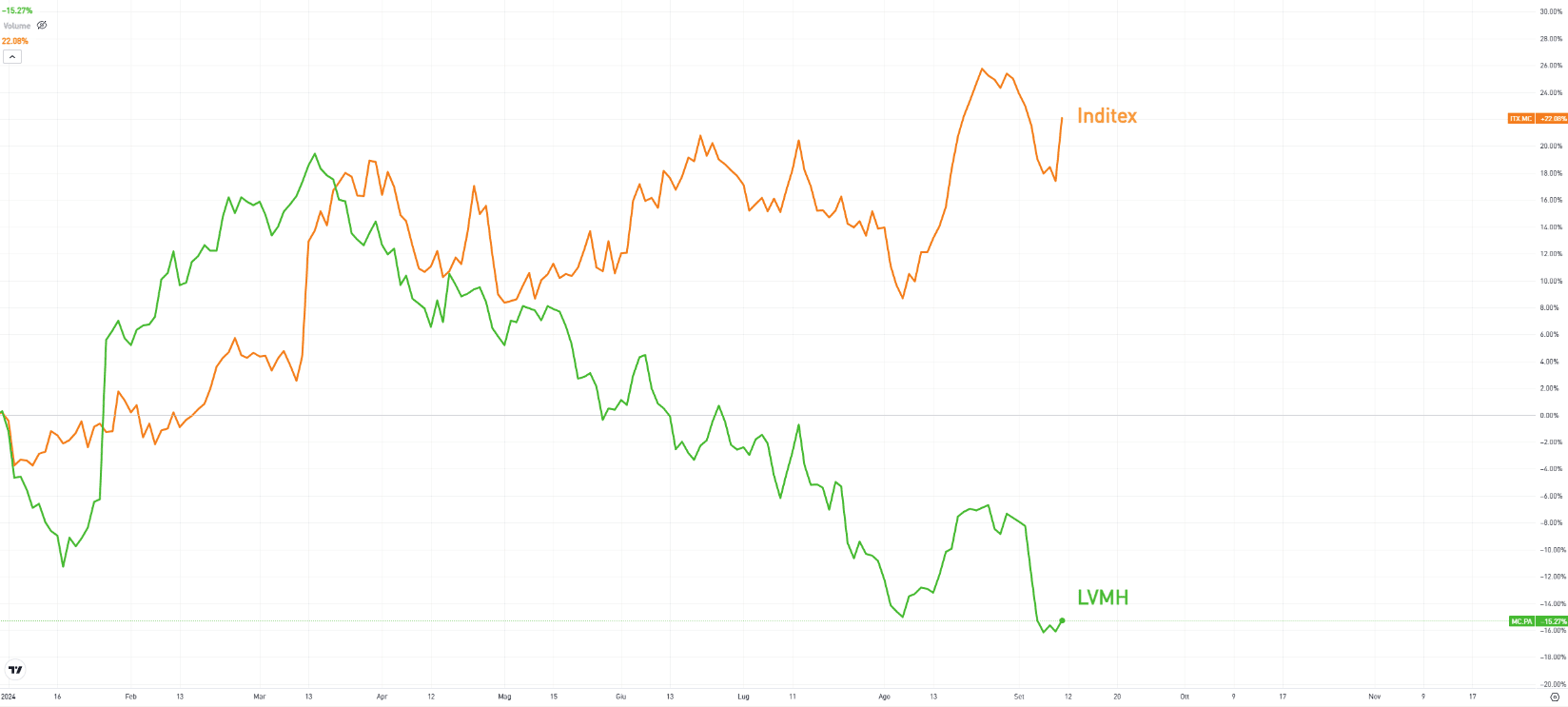

Il settore automobilistico e del lusso europeo ha continuato a soffrire, spingendo i listini europei al ribasso, con Milano che ha registrato la peggiore performance. Dopo le difficoltà di Stellantis e Volkswagen, che insieme coprono poco più del 40% del mercato europeo, nuove cattive notizie hanno aggravato la situazione. In Italia, la produzione di automobili è crollata dell’11,4% su base annua, un dato superato solo dal comparto tessile (-18%), mentre il lusso continua a mostrare segni di debolezza, come dimostra LVMH, il cui titolo scambia sui minimi delle ultime 52 settimane, con una perdita del 16% da inizio anno e circa 60 miliardi di dollari di capitalizzazione bruciati.

Le difficoltà non si fermano qui: BMW e Continental hanno gettato ulteriore benzina sul fuoco. La casa automobilistica tedesca ha rivisto al ribasso le sue previsioni per il 2024, dopo aver annunciato il richiamo di circa 1,5 milioni di veicoli a causa di difetti nei freni forniti da Continental. Si prevede ora che i profitti caleranno drasticamente, ben al di sotto dei 17,1 miliardi di euro dell’anno scorso, con un margine operativo che potrebbe scendere fino al 6%, rispetto al precedente minimo dell’8%. Per BMW, che finora era riuscita a fare meglio di molti concorrenti nel settore dei veicoli elettrici – superando perfino Tesla in Europa a luglio – questa rappresenta una significativa battuta d’arresto.

A proposito di Tesla, la società americana ha trovato un inaspettato vantaggio dalla Germania. Oltre che dal declino di BMW, Deutsche Bank ha recentemente scelto Tesla come “scelta privilegiata”, raccomandando l’acquisto del titolo con un prezzo obiettivo di 295 dollari. Questo ha portato Tesla a guadagnare il 4,58%, il secondo miglior risultato sul Nasdaq 100 dopo Broadcom (+5,25%).

Nel frattempo, Apple ha deluso gli investitori con i suoi nuovi prodotti, ma è riuscita comunque a creare preoccupazioni nel settore acustico, effetto che in passato era più comune associarlo a Amazon, quando entrava in nuovi settori come quello farmaceutico o dei supermercati. Apple ha presentato gli AirPods Pro con protezione uditiva attiva, una funzione clinicamente convalidata di test dell’udito e un apparecchio acustico da banco. È la prima soluzione software di questo tipo e promette di rendere l’assistenza uditiva più accessibile e conveniente. Questo ha avuto un impatto significativo sul settore: Amplifon ha perso l’1,91%, la svizzera Sonova l’1,56% e la danese Demant ha registrato un calo del 3,35%.

Negli Stati Uniti, il comparto immobiliare ha guidato i rialzi, mentre l’energia è risultata il settore più debole. Tuttavia, sono stati i movimenti nel settore tecnologico e finanziario a rubare la scena. La giornata è iniziata con difficoltà per le big tech statunitensi, colpite dalle decisioni europee: Apple ha perso una causa fiscale da 13 miliardi di euro in Irlanda, e Google ha visto respinta la sua contestazione contro una multa da 2,4 miliardi di euro per abuso di potere di mercato. Tuttavia, c’è stato spazio anche per qualche nota positiva: TSMC, leader nella produzione di semiconduttori, ha mostrato una solida crescita delle entrate, grazie alla ripresa della domanda di smartphone e alla continua crescita del mercato dei chip AI, come quelli di Nvidia. Le entrate di TSMC sono cresciute del 33% ad agosto, raggiungendo 250,9 miliardi di dollari taiwanesi, anche se in lieve calo rispetto al +45% del mese precedente. La domanda di chip AI resta robusta, e l’azienda ha recentemente rivisto al rialzo le sue previsioni di crescita per l’anno, superando il 20%. Inoltre, TSMC sta espandendo la sua presenza globale con nuovi impianti in Arizona, Giappone e Germania, dove ha pianificato un investimento di 10 miliardi di euro per una nuova fabbrica.

Il settore bancario, invece, ha subito una forte pressione a causa delle revisioni di JP Morgan e Goldman Sachs. Daniel Pinto, presidente di JP Morgan, ha avvertito che le previsioni degli analisti su spese e utili da interessi per il 2024 sono troppo ottimistiche. Le prospettive per le principali banche statunitensi sono peggiorate anche dopo che David Solomon, CEO di Goldman Sachs, ha annunciato che i ricavi da trading potrebbero scendere del 10% nel terzo trimestre.

Tornando in Europa, una delle notizie più rilevanti della giornata è arrivata da Inditex, la holding proprietaria di Zara. L’azienda ha presentato risultati estremamente positivi per la prima metà del 2024, confermando la sua leadership nel settore della moda globale. Le vendite sono aumentate del 7,2%, raggiungendo 18,1 miliardi di euro, con un incremento del 10,2% a valuta costante. Le collezioni Primavera/Estate sono state accolte molto positivamente dai clienti, contribuendo a un margine lordo in crescita al 58,3%. L’azienda ha dimostrato un’efficace gestione dei costi, riuscendo a far crescere l’utile netto del 10,1%, fino a 2,8 miliardi di euro. Anche il flusso di cassa operativo è cresciuto del 9%, grazie a un controllo delle spese operativo più contenuto rispetto all’aumento delle vendite. Inditex ha inoltre registrato una crescita dell’11% nelle prime settimane del secondo semestre, segnalando una forte domanda per le collezioni Autunno/Inverno. Gli investimenti logistici e tecnologici continuano a essere una priorità, con un piano di 900 milioni di euro annui per i prossimi due anni, mirato a potenziare le capacità logistiche e migliorare la sostenibilità.

Un altro tema caldo è quello del risiko bancario, che torna a farsi sentire con Unicredit. La banca italiana ha acquisito una partecipazione del 9% in Commerzbank, segnando un’importante mossa strategica. La Germania rappresenta infatti il secondo mercato più importante per la banca di Piazza Gae Aulenti, e questa operazione evidenzia l’interesse dell’istituto per l’espansione europea, soprattutto fuori dall’Italia, come dimostra il mancato interesse per MPS.