I mercati europei hanno chiuso al ribasso, scossi dall’onda d’urto delle dichiarazioni della Fed. Il FTSE MIB ha registrato una flessione significativa, serrando a 33.787 punti, segnando il peggior calo giornaliero dal 12 novembre e sottoperformando gli altri principali indici europei. Solo due titoli sono riusciti a chiudere in territorio positivo:

- Saipem, salita del 3,4%, nonostante il calo dei prezzi del petrolio, sostenuta dalla notizia di un contratto offshore da 900 milioni di dollari in Nigeria e

- Campari: ha chiuso in leggero rialzo nella giornata di ieri, distinguendosi in un contesto difficile per il settore delle bevande alcoliche, che dall’inizio dell’anno ha subito perdite significative. Tra i principali player del comparto, Diageo ha segnato un calo dell’8,89% da inizio anno, mentre Remy Cointreau ha subito una flessione drammatica del 47,16%. Complessivamente, un portafoglio equiponderato composto da sei aziende – Diageo, Carlsberg, Anheuser-Busch, Heineken, Pernod Ricard, e Campari – avrebbe registrato una correzione media del 26%, evidenziando la pressione su questo settore.

Sul fronte opposto, Telecom Italia ha guidato le perdite, con un calo di quasi l’8% a seguito dell’offerta vincolante presentata dal Ministero dell’Economia e delle Finanze insieme a Retelit per acquisire Sparkle. Anche STMicroelectronics è scesa del 6,3% (-47% da inizio anno), penalizzata dall’onda d’urto americana e dalle deboli prospettive di Micron a Wall Street. In Germania, Infineon ha guidato le vendite, mentre in Olanda ASML, ASM e BE hanno subito flessioni superiori al 3%, evidenziando la pressione sui big tecnologici europei.

Sul fronte opposto, Telecom Italia ha guidato le perdite, con un calo di quasi l’8% a seguito dell’offerta vincolante presentata dal Ministero dell’Economia e delle Finanze insieme a Retelit per acquisire Sparkle. Le big tecnologiche europee hanno registrato una giornata difficile, con STMicroelectronics in calo del 6,3% (-47% da inizio anno), appesantita dalle prospettive negative di Micron riportate a Wall Street. In Germania, Infineon ha guidato le vendite sul DAX, mentre in Olanda ASML, ASM International e BE Semiconductor hanno riportato ribassi superiori al 3%.

Leggermente meglio il mercato americano, sebbene anch’esso in calo. Eccezione per il Dow che interrompe finalmente la sua serie di dieci sedute negative. Giovedì le azioni hanno cumulato vendite in aggiunta alle forti perdite di mercoledì, mentre i rendimenti obbligazionari continuavano a salire alle stelle. Da una parte la Fed dall’altra dati macroeconomici che continuano a mostrare una crescita americana solida e quindi rallentando la tesi di sostegno di tagli dei tassi della Fed. Il PIL degli Stati Uniti del terzo trimestre è stato inaspettatamente rivisto al rialzo al 3,1%, superando le aspettative di invarianza pari al 2,8%. L’aumento è dovuto alle revisioni della spesa al consumo e delle esportazioni. Le richieste iniziali di disoccupazione settimanali sono poi scese di 22.000 unità, attestandosi a 220.000, a dimostrazione di un mercato del lavoro più solido rispetto alle attese di 230.000.

Oggi l’attenzione si concentra sui dati chiave sull’inflazione, con l’indice PCE core di novembre atteso in crescita al +2,9% su base annua dal +2,8% di ottobre, fondamentale per valutare le prossime mosse della Fed.

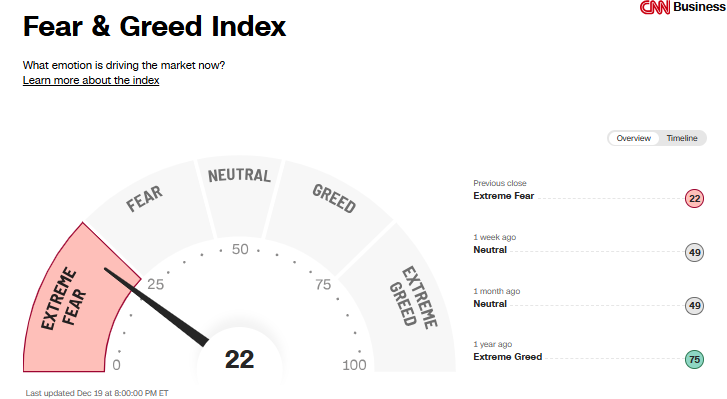

Nemmeno i segnali da Washington hanno contribuito a migliorare il sentiment ribassista del mercato. L’accordo per finanziare le attività federali fino al 14 marzo rimane in forte discussione, alimentando il rischio di uno shutdown. Questa incertezza si aggiunge a un quadro già complesso, caratterizzato dal deterioramento dell’ampiezza di mercato, dalla pressione al rialzo sui tassi, dalla forza del dollaro e dal picco del VIX. Inoltre, le alte valutazioni e le preoccupazioni sui dazi continuano a dominare le preoccupazioni degli investitori. Non a caso il Fear & Greed Index scambia su livelli di estrema paura, attestandosi a 22 punti – non lontano dal minimo annuale di 17 registrato il 5 agosto scorso. Tuttavia, va ricordato che tali livelli di paura estrema potrebbero rappresentare un’opportunità contrarian, con alcuni investitori pronti a sfruttare il sentiment negativo per individuare asset sottovalutati.

Dopo il forte rally, gli investitori sembrano aver perso di vista le motivazioni sottostanti. Anche a inizio 2024, le aspettative di numerosi tagli dei tassi sono state progressivamente rinviate, con il primo intervento spostato fino a settembre. Nonostante questo, la crescita economica si conferma robusta, trainata principalmente dai consumi, mentre gli investimenti non residenziali sono aumentati di un solido 4%, segnalando che le aziende continuano a investire anche in presenza di costi di finanziamento elevati.

Ora i mercati mostrano segni di esitazione, pur trovando supporto nelle grandi capitalizzazioni. L’S&P 500 ha registrato una flessione del 3,8% dai suoi massimi, mentre il paniere equiponderato ha subito un drawdown più marcato, pari al 7,43%, superando persino il calo del 5 agosto. Il Russell 2000 è entrato ufficialmente in territorio di correzione, con una perdita del 10% dai massimi.

Analizzando poi i settori, solo i consumi discrezionali hanno mostrato una crescita dall’inizio del mese +2,71%. Tuttavia, osservando il settore su base equiponderata – che neutralizzano l’incidenza di giganti come Tesla o Amazon – lo stesso settore ha registrato invece un calo del 4%, rimarcando una generale debolezza sottostante.

Nonostante le reazione rimaniamo ottimisti sulla prospettiva del mercato azionario nel 2025