Giovedì i mercati azionari hanno subito una nuova flessione, con i titoli tecnologici a forte crescita e a grande capitalizzazione che hanno spinto al ribasso l’indice S&P 500. Gli indici americani, in particolare l’S&P 500 e il Nasdaq 100, ora riportano una flessione di oltre il 10% dai massimi relativi di luglio, un calo significativo che cambia la definizione della situazione di mercato, diventando una correzione di mercato. La situazione è stata ancora più evidente per il Russell 2000, che ha subito una contrazione del 17,7%, segno che le piccole e medie imprese stanno risentendo maggiormente delle aspettative economiche più restrittive, e soprattutto sono più in linea con l’evoluzione ciclica del mercato, enfatizzata dai minimi del mondo obbligazionario.

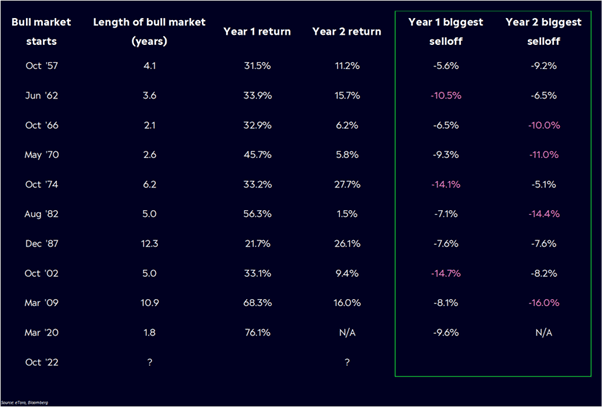

Le vendite osservate sul mercato azionario giovedì non dovrebbero tuttavia spaventare gli investitori in modo significativo. È importante ricordare che le fluttuazioni di mercato sono eventi normali, sebbene a volte possano essere sgradevoli. Nonostante l’attuale correzione di mercato, è importante notare che durante i primi due anni della maggior parte dei mercati toro dal 1950 si sono verificati cali del 10%. Questo suggerisce che, nonostante le attuali correzioni di mercato, il trend a lungo termine potrebbe ancora essere positivo. Un’analisi storica potrebbe aiutare gli investitori a mantenere la calma durante le fluttuazioni a breve termine, fornendo un contesto più ampio per interpretare gli attuali movimenti di mercato.

La combinazione di forti numeri macroeconomici, accompagnati da un rallentamento del mercato del lavoro statunitense e una contrazione nei rendimenti dei Treasury, insieme a un tono leggermente accomodante della BCE in Europa, non è stata sufficiente a risollevare le azioni. Si è verificata una rotazione leggermente difensiva, con le reazioni del mercato principalmente guidate dai dati sugli utili e, in misura minore, dalla politica macroeconomica e monetaria.

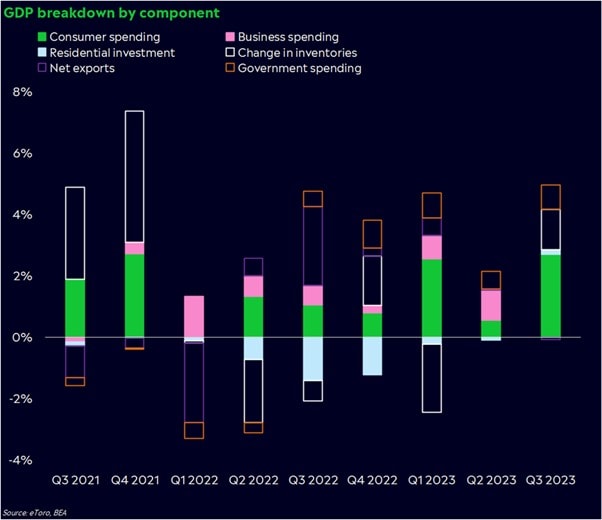

La crescita del PIL reale del terzo trimestre degli Stati Uniti si è attestata al 4,9%, al di sopra delle aspettative di crescita, anche se leggermente al di sotto delle previsioni del PIL di Atlanta Fed del 5,4%. L’andamento dell’inflazione è stato comunque positivo, con l’inflazione core PCE leggermente al di sotto delle attese al 2,4% sull’intero 3° trimestre. La crescita è stata spettacolare, soprattutto grazie alla quantità di denaro speso dagli americani. La spesa al consumo ha dato il maggior contributo alla crescita economica dalla fine del 2021 con il volume dei consumi reali cresciuto dello 0,98% t/t, trainati soprattutto dai servizi, che hanno rappresentato la maggior parte della crescita.

Sebbene sia difficile affermare con certezza se siamo in recessione o se ci avviciniamo ad essa, i dati sul PIL suggeriscono un quadro complesso. È importante non dichiarare vittoria troppo presto. La Federal Reserve ha ancora un ruolo determinante sull’economia e le imprese sembrano aver ridotto gli investimenti, indicando possibili difficoltà future. Tuttavia, con il passare del tempo e il miglioramento dei dati, sembra che la Federal Reserve stia ottenendo un atterraggio morbido, limitando i danni per l’economia. L’economia è rimasta solida grazie a un mercato del lavoro robusto e alla spesa continua dei consumatori. Tuttavia, è previsto un certo indebolimento nei prossimi trimestri, poiché l’eccesso di risparmio delle famiglie è diminuito e gli standard di prestito delle banche rimangono rigidi. Nel frattempo, i tassi d’interesse continuano a rimanere elevati. Le pubblicazioni delle trimestrali di ieri confermano queste preoccupazioni: Mastercard è scesa dopo aver previsto una crescita dei ricavi inferiore alle attese, mentre Mattel e Hasbro hanno registrato una correzione a seguito di segnalazioni di debolezza nel settore dei giocattoli e della crescita economica globale.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.